A股企业赴港二次上市热潮:战略考量与市场机遇

A股企业赴港二次上市热潮持续攀升。

近期,又有多家科技企业发布公告,拟发行H股股票并在香港联交所主板挂牌上市或正筹划港股上市事宜。仅本周,即有中微半导、利欧股份等发布涉港股上市相关公告。

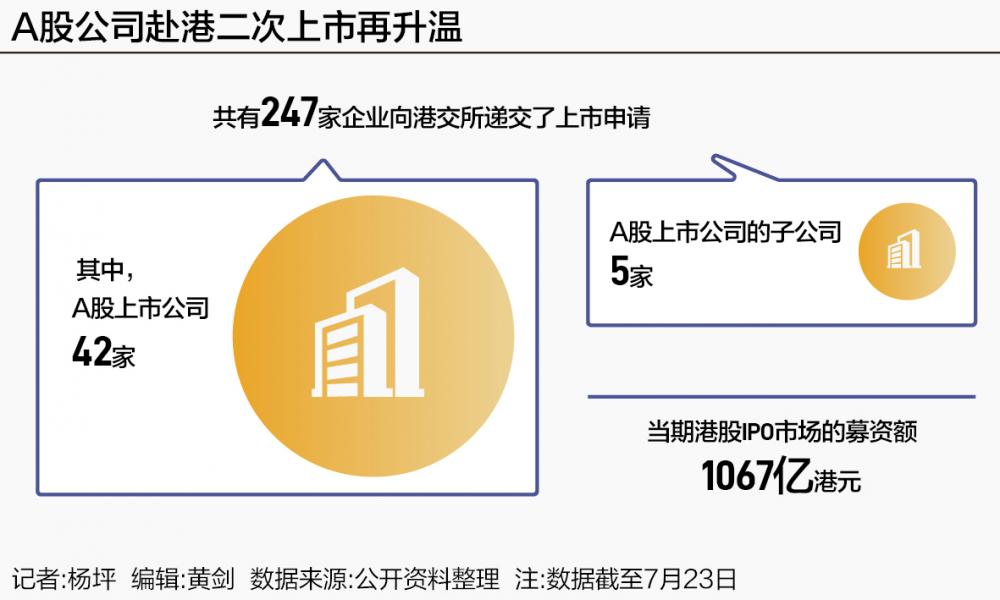

据统计,今年以来,截至7月23日,合计有247家企业向港交所递交了上市申请,其中含A股上市公司42家。

“A股龙头企业港股上市热潮,本质上是政策松绑、企业全球化与全球资本再配置三重宏观力量共振的结果。”安永大中华区上市服务主管合伙人何兆烽指出。

今年上半年,港交所IPO募资额重回全球第一,离不开内地优质标的,尤其是A股市场的“输送”。当期,港股IPO市场的募资额达到1067亿港元。

“港交所推行的一系列政策,对香港IPO市场起到了有力的促进作用。”KKG董事总经理张昕指出。

另一端口则体现在针对特定类型企业的政策上。张昕认为,“港交所通过推出18C、18A相关规则,降低了企业赴港上市的难度,吸引了大量科技型研发公司。”

据统计,去年9月至今,合计已有13家A股公司在港股上市,其中9家都为科技企业。

眼下,A股公司赴港二次上市的热潮仍在延续。今年以来,又有至少46家A股公司及其子公司向港交所递表,其中科技股占比超过七成。

一方面,从企业战略层面来看,港股是科技企业全球化布局的“超级跳板”。何兆烽认为,赴港上市可以帮助企业构建“A+H”双融资平台,实现境内、境外两个市场的协同发展,更好地整合全球资源。

南开大学金融发展研究院院长田利辉受访也指出:“科技公司偏好港股二次上市,核心在于资本效率与全球化布局。”

另一方面,当前港股市场投融资活跃,能给予科技企业较好的估值。

据统计,去年9月至今,已在港股上市的9家科技企业中,仅三花智控、龙蟠科技受业绩增速放缓等因素影响首日破发。

“港股‘闪电配售’机制可快速融资,且港股科技公司估值普遍高于A股。”田利辉指出。

外资积极参与认购

近期,随着美联储降息预期升温,外资通过各种渠道重返港股,其中最典型的一个渠道就是参与内地企业IPO中的基石投资和锚定投资。

基石投资者是指在企业IPO或上市前融资阶段,以约定价格提前认购一定数量股份的机构投资者,对企业能否在香港成功发行和上市至关重要。

外资基石投资者的投资金额和投资占比正连续上升。截至2025年6月30日,2025年在港股IPO上市的公司中,基石投资者占45.2%。

以宁德时代H股上市为例,其国际配售占比达92.5%,包括来自15个国家和地区的海外机构。

“前两年,受内外部市场因素影响,中国内地企业赴港上市时,能找到的基石投资人类型较为单一。但是从今年年初到现在,我们发现有一些国际的长线基金已经重新回流港股。”张昕表示。

展望后市,业内人士普遍认为,A股企业赴港二次上市潮将延续。

“目前香港交表的企业中有诸多A股企业,同时有相当多的A股企业目前有计划赴港上市。预计在未来一定时期内,A股公司赴港上市趋势将延续。”何兆烽称。

田利辉也指出,A股科技公司赴港二次上市是全球化与产业转型的必然选择。不过,田利辉也同时提醒,赴港二次上市面临估值与市场接受度风险、政策与监管差异、成本与运营压力、市场波动与竞争四大挑战。

(文章来源:21世纪经济报道)

声明:

- 风险提示:以上内容仅来自互联网,文中内容或观点仅作为原作者或者原网站的观点,不代表本站的任何立场,不构成与本站相关的任何投资建议。在作出任何投资决定前,投资者应根据自身情况考虑投资产品相关的风险因素,并于需要时咨询专业投资顾问意见。本站竭力但不能证实上述内容的真实性、准确性和原创性,对此本站不做任何保证和承诺。

- 本站认真尊重知识产权及您的合法权益,如发现本站内容或相关标识侵犯了您的权益,请您与我们联系删除。

推荐文章: