时至年中 复盘A股的上半年 聊聊后市如何应对

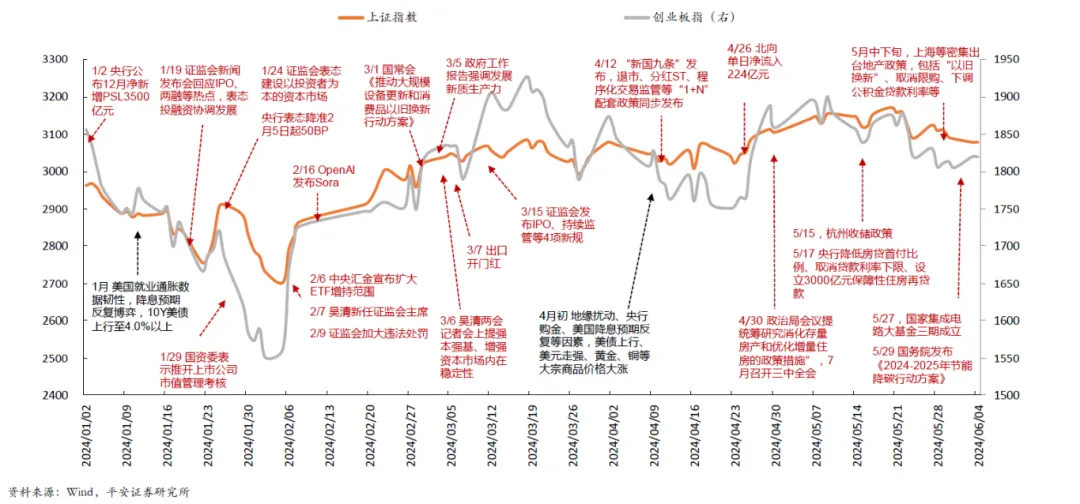

时光飞逝,仿佛须臾之间,我们即将挥手作别2024年上半年。这半年间,A股从“极端”行情到“绝地反击”再到波动回归,从3000点到3000点再到3000点,其间的曲折与坎坷,只有那些身处其间的投资者才能真切感知。作为一个老基民,挖掘基喜怒哀乐悉数尝尽。回到当下,无论大家的感受如何,下半年就要拉开序幕。

多只基金再现大额赎回 部分A类份额也未幸免

6月27日,国联基金公告了旗下国联1-3年中高等级B在6月26日发生的大额赎回。近期,基金出现大额赎回的现象仍时有发生,与此前大额赎回多见于非初始基金不同,这次部分A类份额基金也未幸免,如汇安裕泰纯债A在6月24日发生了大额赎回。初始份额基金往往在所有份额类型中规模最大,此类份额产品出现大额赎回,或对基金总规模造成较大影响。

国泰君安证券:金融支持出台 工业设备更新加速

事件:财政部等4部门印发《关于实施设备更新贷款财政贴息政策的通知》。投资建议:1)再生资源设施升级,再生资源板块:①再生油;②再生塑料;③再生金属。2)工业领域设备更新检测分析仪器更换需求释放。3)高能效设备改造需求释放。4)工业领域电机设备更新释放磁材需求。消费品以旧换新及大规模设备更新顶层文件已相继出台,设定3年更换目标,框定实施范围。

中信建投:铜价新一轮涨价潮正在蓄力

中信建投研报指出,5月以来铜价调整,海外小周期扩张暂告一段落,并不意味着价格已经见顶。展望未来,新一轮涨价潮正在蓄力。理解了“铜博士”,也就理解了全球经济周期本身。复盘二十年铜价涨跌历史,背后有四条定价规律:(一)铜的供给不会决定价格方向,只影响价格变动幅度。(二)铜价方向取决于需求,与受全球信用条件牵引的新兴国家制造业景气度息息相关。

中信证券:多重因素驱动 维生素迎新一轮涨价周期

中信证券研报表示,维生素在下游需求呈现刚性,且成本占比极低,因此具备十足的价格弹性。虽然维生素行业供需过剩,但高集中度使得供给侧波动极易影响产品价格。近期在原材料成本增加、供给收缩、海外市场补库需求增加以及下游饲料行业刚性需求等多重因素的影响,中信证券判断维生素或有望进入新一轮的涨价周期,建议重点关注K3、VD3、VE等品类维生素。

中金公司:物流地产行业在回调期结束后仍存在投资价值

中金公司研报指出,全球物流地产已度过周期顶部,短期内运行方向向下,受制于更低的通胀及短期更大的供给压力,国内市场调整幅度或高于海外。展望国内物流地产长短期走势,短期内,伴随2024年起新增供应逐步回落,预计行业供需失衡压力或有所减缓,其中以华南为代表的基本面较优的区域有望率先迎来经营表现的回升。长期来看,我国物流地产需求受益产业升级及经济规模化发展趋势,存在长期增长空间。

中信建投:北京落实楼市新政 一线城市成交向好愈加明显

中信建投研报表示,北京出台楼市新政,首套房首付比例由30%下调为20%,二套房首付比例调整为五环外30%,五环内35%。同时下调贷款利率,首套房为3.5%,二套房五环外为3.7%,五环内为3.9%。此外支持多子女家庭改善性需求,并鼓励“以旧换新”活动。

华泰证券:警惕近期美元上涨背后的信号

华泰证券研报表示,近期,美元指数再度回升,从6月初104左右的水平震荡上行,昨晚再度突破106。同期,欧元兑美元贬值2.0%,日元汇率再度跌破160关口,新兴市场国家汇率兑美元普遍贬值。本轮美元走强的推动因素较为多样,且互相影响。然而,本轮美元走强并不伴随着美国经济增长预期的上调,反而是因为海外地缘政治、增长动能等一系列风险因素积聚所推动的,所以值得关注。

华泰证券:北京新政补齐一线城市政策宽松拼图 为板块提供估值修复空间

华泰证券研报表示,6月26日,北京发布房地产新政,内容包括调整商业住房贷款最低首付比例和利率下限,调整公积金贷款最低首付款比例,支持多子女家庭改善性住房需求,组织开展住房“以旧换新”活动等。与深圳一样,本次北京政策优化主要体现在信贷端,并未涉及到限购政策。

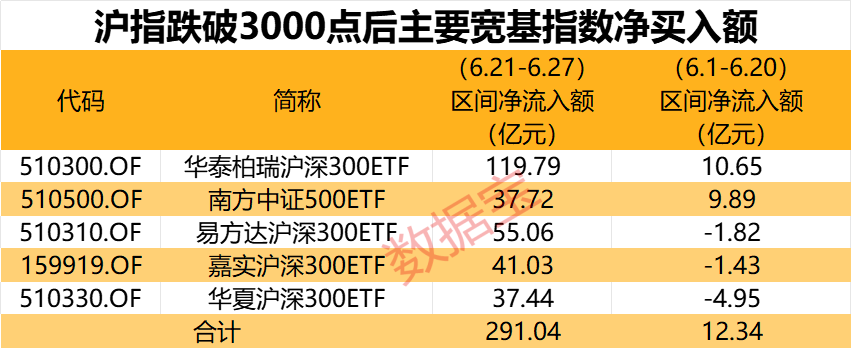

近300亿资金抄底 低估值+高增长“错杀”股名单来了 仅11只

业绩表现优质公司或存在“错杀”的情况。头部宽基ETF成交额继续放量近300亿资金抄底6月21日,上证指数跌破3000点后,市场谨慎情绪蔓延,成交量持续走低,本周4个交易日均不足7000亿元。

本周焦点