30年期国债期货跌超1% 债市短期承压

曾经备受债市追捧的30年期国债期货,随着近期权益市场持续强势走高,热度呈现出持续下降趋势。

8月18日,30年期国债期货主力合约大跌超1%,创今年4月初以来新低。10年期国债期货、5年期国债期货、2年期国债期货等均出现不同程度下跌。

对于当前的债市,业内认为,“反内卷”主线下的股市强势表现压制债市情绪,叠加机构赎回等行为,构成债市短期风险点。不过,债市仍存在支撑因素,趋势性逆转的概率还不高。

30年期国债期货跌超1%

近期,股债“跷跷板”效应愈发明显。在基本面和资金面并无明显变化的情况下,债市近期出现接连调整走势,市场关注焦点转向权益市场与商品市场。

8月18日,30年期、10年期、5年期、2年期国债期货均出现下跌。其中30年期国债期货的跌幅超过1%。截至收盘,30年期国债期货主力合约跌1.33%,10年期国债期货主力合约跌0.29%,5年期国债期货主力合约跌0.21%,2年期国债期货主力合约跌0.04%。

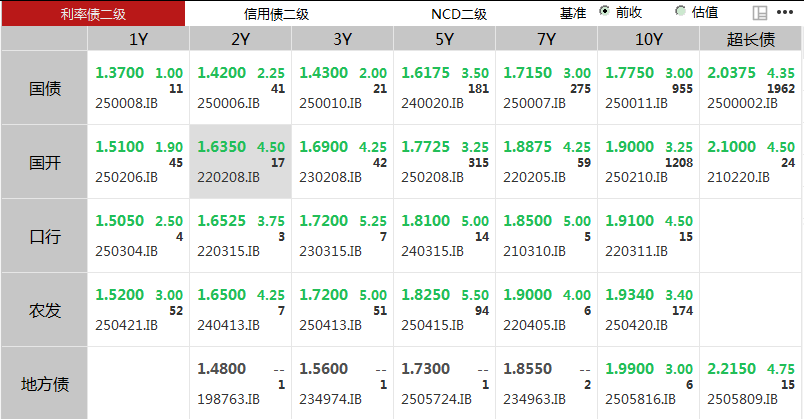

银行间主要利率债收益率快速上行。截至发稿,30年期国债活跃券的到期收益率上行4.35个基点,报2.0375%,重返2%关口;10年期国债活跃券的到期收益率上行3个基点,报1.775%;5年期国债活跃券的到期收益率上行3.5个基点,报1.6175 %;2年期国债活跃券的到期收益率上行2.25个基点,报1.42%。

今年以来,债券持有体验不佳,大类资产更偏向于股市。华创固收团队认为,近期债券市场比较流行的一个说法是“底层逻辑反转”,即债市对利好的反应钝化,而对权益/商品上涨等利空扰动更为敏感。尽管近期金融数据、经济数据先后验证基本面环境进一步弱化,但债市并未过多交易数据利好,反映出债市进入偏弱情绪运行环境。

光大证券的研究观点称,目前银行体系流动性充裕,资金利率运行稳定,尽管即将面临税期和跨月因素的影响,但预计8月下旬DR007的均值会是今年以来最低的一个月,投资者不用担心债券收益率大幅上行的风险。

对于债市后续表现,光大证券预计,未来短期内债市既有可能与股市脱钩,也有可能继续“交易”股市的上涨,此外也有可能是股市回落从而带动债券收益率下行。综合以上情况,短期内收益率下行的概率大于上行,从中长期看,债券的定价必然会回归于基本面和货币政策。

警惕赎回负反馈影响

债市接连调整容易引发债券基金赎回风波,从而进一步加大债市波动。

华创固收团队认为,银行理财安全垫仍在,短期内赎回或仍是基金端的小级别赎回潮,若收益率上行调整至1.9%则需要重点关注理财端的赎回压力。截至8月15日,保守情境下,银行理财滚动1年浮盈可支撑收益率曲线整体向上平移5.5个基点,即收益率在1.8%以内时银行理财安全垫仍有保护,净值回撤风险可控;中性情境下,2024年是银行理财委外投资扩张的大年,若以2024年以来的累计浮盈,同时考虑2025年初至年末按时序进度整改带来的上限约束,则银行理财安全垫可支撑收益率曲线整体向上平移约14.1个基点,因此当债市收益率上升至1.8%—1.9%区间时,接近1.9%是重点关注银行赎回潮风险的窗口。

值得一提的是,在近期债市调整之际,财政部8月18日发布《关于开展2025年8月份国债做市支持操作有关事宜的通知》。通知指出,为支持国债做市,提高国债二级市场流动性,健全反映市场供求关系的国债收益率曲线,财政部决定开展国债做市支持操作。

国债做市机制是国债市场的一种重要调节手段,财政部通过随买和随卖操作能够有效平抑国债市场的非理性波动,促进国债供需动态稳定。对投资者而言,国债做市支持操作为市场提供了一个报价和补偿机制。业内人士指出,国债做市支持操作有利于平滑国债现货波动,防止极端行情出现。

华源证券表示,近期债市回调源于债基及券商自营系统性主动降久期,与赎回及经济基本面无关。利率债中长期纯债券型基金久期近三周整体持续下降。当不少机构债券投资久期降下去后,或迎来新行情的起点。

(文章来源:证券时报网)

声明:

- 风险提示:以上内容仅来自互联网,文中内容或观点仅作为原作者或者原网站的观点,不代表本站的任何立场,不构成与本站相关的任何投资建议。在作出任何投资决定前,投资者应根据自身情况考虑投资产品相关的风险因素,并于需要时咨询专业投资顾问意见。本站竭力但不能证实上述内容的真实性、准确性和原创性,对此本站不做任何保证和承诺。

- 本站认真尊重知识产权及您的合法权益,如发现本站内容或相关标识侵犯了您的权益,请您与我们联系删除。

推荐文章: