哈哈,某基金公司情人

2025-02-17

2131

2025-02-17

财通基金完成Deep

2025-02-17

2172

2025-02-17

基金经理拥抱AI,能

2025-02-17

2198

2025-02-17

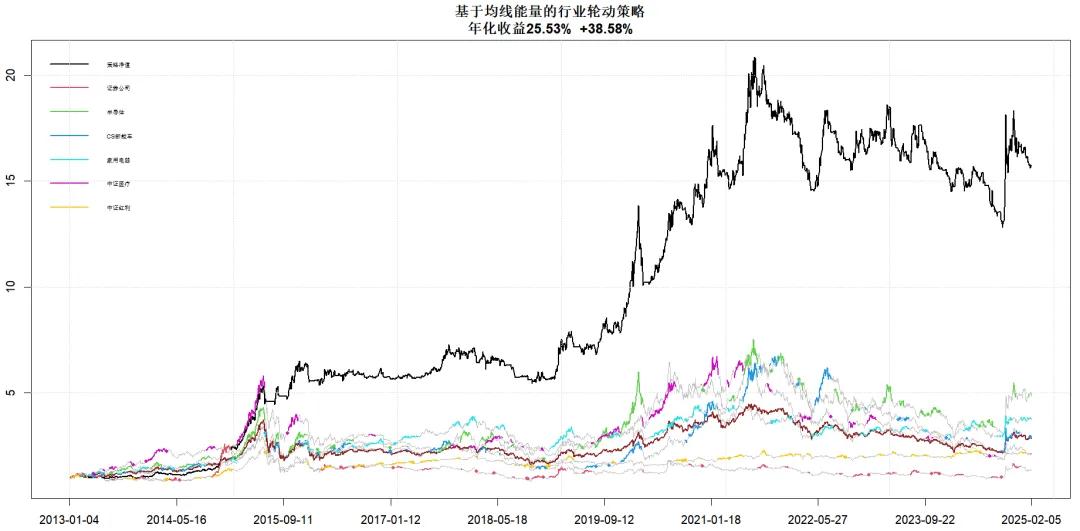

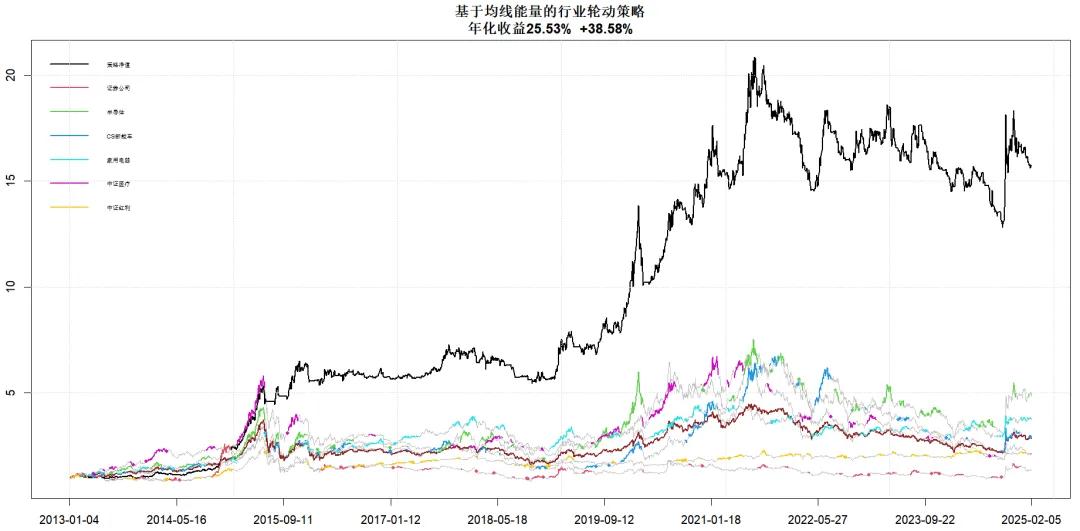

回撤降50%!当年化

2025-02-17

3026

2025-02-17

“去大产业趋势里找机

2025-02-17

2224

2025-02-17

DeepSeek引爆

2025-02-17

2057

2025-02-17

A股,增量资金来了!

2025-02-17

1322

2025-02-17

人形机器人概念股走出

2025-02-17

3444

2025-02-17

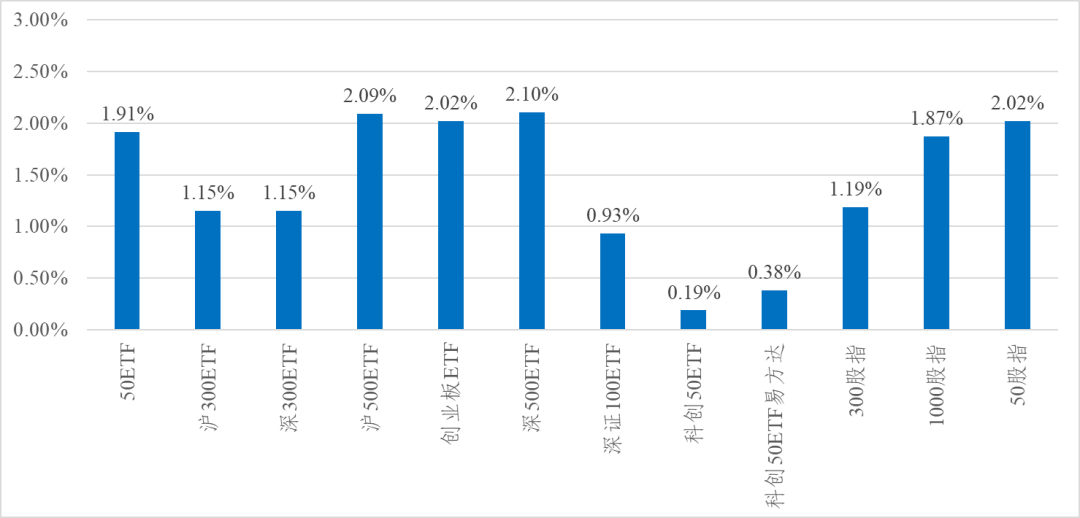

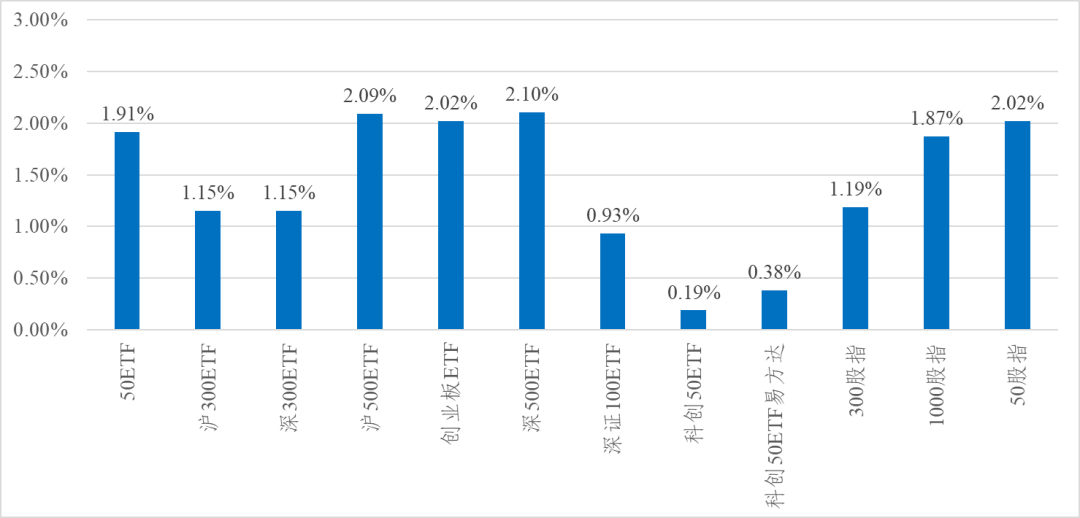

信·期权

2025-02-17

2723

2025-02-17

基金投顾组合频繁限购

2025-02-17

3274

2025-02-17