广发策略:TMT情绪高位回落 红利情绪小幅回升

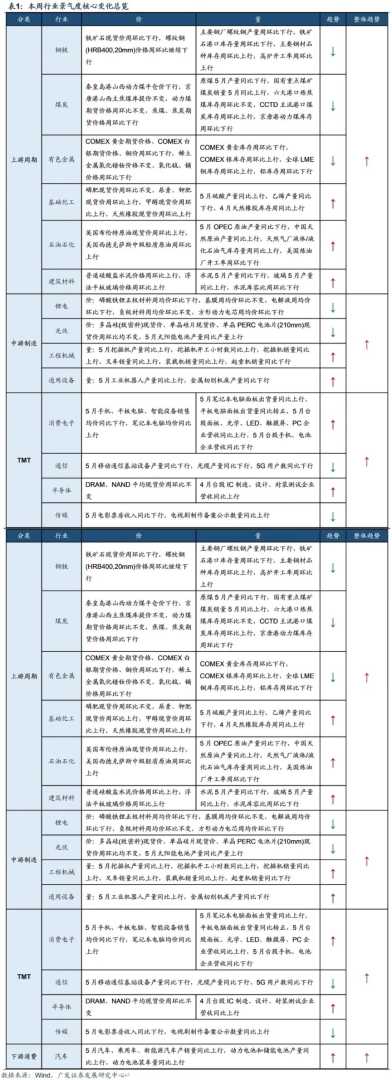

报告摘要中观景气度:本周景气度改善的方向主要在机械设备、能源化工和TMT领域,涨价线索明显的有:上游资源品的石油石化、化工、建材,下游消费的纺服、轻工、食饮、商贸零售、农林牧渔。具体来看,根据wind数据,上游资源品中,钢铁、有色价格整体下行,主要基础化工品价格整体上行,石油价格保持上涨。中游制造领域,锂电材料和产品价格环比下行,5月装载机销量同比转正。

华金策略:七月可能出现反弹 均衡配置低估值红利和科技成长

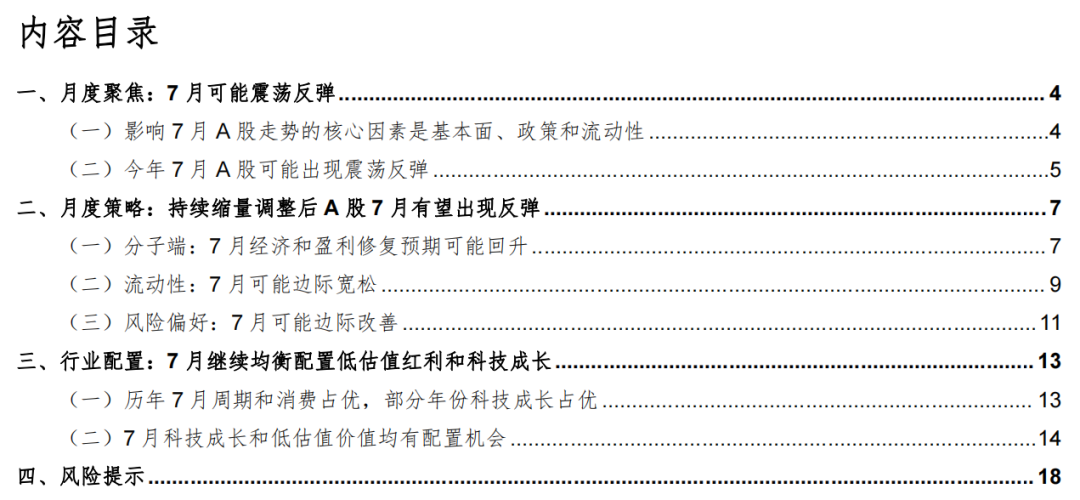

投资要点影响A股历年7月走势的主要因素是基本面、政策和外部事件、流动性。复盘2010年以来历年7月A股市场的走势,可以看到:(1)14年中有8次上证综指上涨,6次下跌。(2)基本面、政策和外部事件、流动性是影响A股7月走势的主要因素。一是地产销售、PMI、工业企业利润和A股中报盈利增速等基本面数据是核心影响因素。

申万宏源:一些值得关注的中期变化 海外政治周期验证期开启

一、海外政治周期验证期开启,一些值得关注的预期差:1.美国贸易保护强化是两党共识,大选期间相关表述强化其实也在预期内,市场影响可能有限。关键还是观察中国出口/出海企业如何破局。2.抗通胀是两党共识,特朗普借高通胀向拜登施压,特朗普降通胀,促降息的线索更清晰。这可能是特朗普与之前任期的关键差异。三季度是海外政治周期扰动较多的窗口。

国金策略:若国内“宽货币”推迟至美联储降息落地后会怎样?

1、7月金股组合图表1:国金·月度金股│7月来源:Wind、国金证券研究所2、核心观点策略:若国内“宽货币”推迟至美联储降息落地后会怎样?回顾6月A股市场表现,整体呈现单边下行趋势。

公募基金行业费率改革第二阶段费率标准已明确

《公开募集证券投资基金证券交易费用管理规定》将于7月1日平稳落地。针对新规重点规范的股票交易佣金费率,券商、基金公司正紧锣密鼓地换签新的协议,目前均已准备就绪。从行业情况看,新协议约定的被动股票型基金股票交易佣金费率普遍在万分之2至万分之2.5之间,主动股票型、混合型等其他类型基金股票交易佣金费率普遍在万分之5左右,不存在近日个别舆情反映的超低费率现象。

活久见!年初买入中石油 上半年收益率竟能“吊打”几乎所有公募基金

刚过去的交易周(6.24~6.28),A股结束了磕磕绊绊的上半年行情。沪指周线录得6连阴,刷新年内的连阴纪录。截至本周五,你的收益率如何呢?就像是一场用真金白银做题的期中测试,相信许多股民朋友会根据这份成绩单,总结自己的得失和成长,调整下半场的策略。因此,本文将总结一些数据,供大家评估上半年自己的表现是否及格;同时也是梳理上半年行情有哪些结构性特征。

中原证券2024年半年度策略:做耐心资本 迎正向资产

核心观点全球科技股继续领跑市场,国内市场大小盘分化。2024年上半年,英伟达、台积电领衔的人工智能芯片股票,继续引领各自市场,纳斯达克涨幅达18%、台湾指数涨幅达28%。国内市场呈现大小盘分化,大盘股表现相对稳定,上证50、沪深300录得正收益,小盘股为代表的科创板、创业板表现较差,中证1000跌幅达18%。国内市场整体呈现区间震荡态势。

A股重大变化!公私募基金自购超2700次 机构在波动中布局

A股,正在发生重大变化!6月最后一个交易日,上证指数定格在2967.40点,当日上涨0.73%,半年下跌0.25%;深证成指报8848.70点,半年下跌7.10%;创业板指报1683.43点,半年下跌10.99%。基金自购的步伐不曾停歇。今年以来,公私募基金自购金额合计超过40亿元,累计次数超2700次。自购最多的机构,已大手笔净申购近10亿元。

海通证券:短期市场仍处蓄势中 下半年三因素改善抬升市场中枢

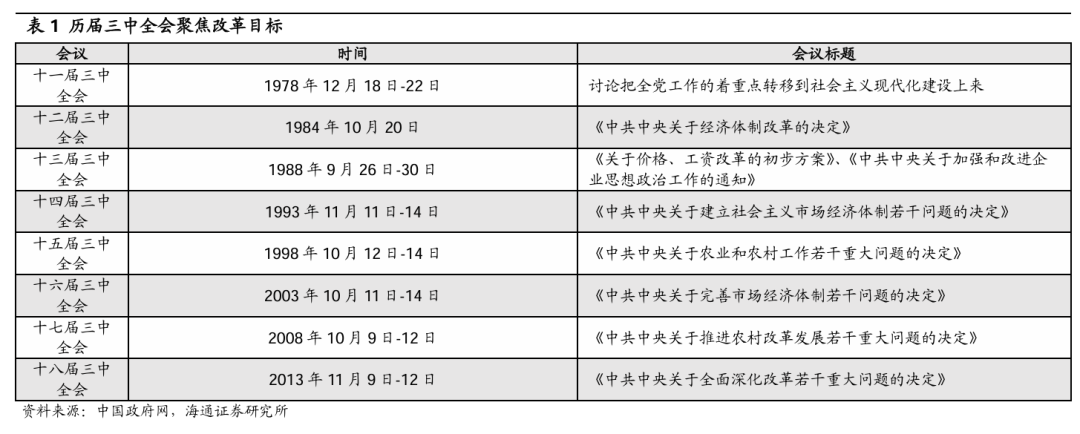

海通证券发布研究报告称,从DDM模型看影响下半年市场三个因素,1)情绪面上三中全会有望明确深化改革方向,市场风险偏好抬升。2)资金面看,当前长线外资仍有较大流入空间,下半年海外流动性改善或带来外资回流。3)基本面看,短期拐点仍待时间验证,下半年政策落地见效有望推动宏微观基本面改善。该行认为,短期市场仍处蓄势中,下半年三个因素改善抬升市场中枢,白马的中高端制造和科技制造更应重视。

半年考收官,“半程”冠军花落谁家?

随着“中考”结束,一季度领先的AI“选手”再度雄起,并赢得“半程”冠军!二季度中上旬布局有色金属、石油及煤炭等红利方向的“选手”暂时落后,而领跑的AI“选手”则布局“易中天”等算力端,一些配置AI应用端的产品也较为出色。多位基金人士称,AI有潜力成为下半年A股市场的重要方向之一,重点关注AI相关领域的业绩释放,算力或仍会优于应用端,而红利股依然有机会领跑市场。

本周焦点