央行再度重磅出手!被“专业买手”大买的基金名单!

7月25日,A股维持震荡走势,沪指跌破了2900点,不过在新能源、光伏等赛道板块逆势上涨带动下,有超3400只个股上涨。(图片来源:东方财富APP,统计截至2024/7/25,不作投资推荐)两市成交额5886亿元,再度缩量。受到光伏行业2024年上半年发展回顾与下半年形势展望研讨会上提出将扩大光伏发电的消纳应用的消息影响,光伏板块涨幅居前。

中信证券:汽车以旧换新政策超预期落地 商用车尤为受益

中信证券7月26日研报表示,7月25日,国家发改委、财政部印发《关于加力支持大规模设备更新和消费品以旧换新的若干措施》的通知。文件提出“统筹安排3000亿元左右超长期特别国债资金,加力支持大规模设备更新和消费品以旧换新”,汽车是以旧换新政策的重要支持领域。本次汽车以旧换新政策全面超市场预期,有望对行业销量形成较明显的拉动,行业景气度有望上行,推荐超配汽车板块。

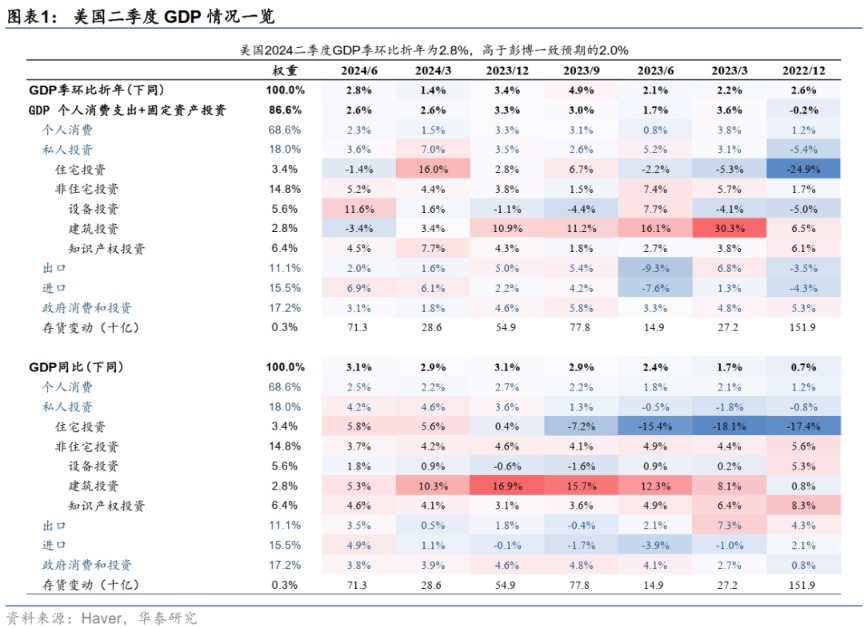

华泰证券:预计联储仍有望在9月开启降息周期

华泰证券研报指出,二季度美国GDP数据显示美国经济仍有支撑,但相对2023年下半年有所放缓,往前看,预计下半年美国增长动能边际降温,增速位于趋势水平附近——总体而言,2季度GDP虽然超预期,但应该不对9月降息造成制约。2024年上半年美国GDP环比折年增速平均为2.1%,仍然位于潜在增速附近,缓解了近期对美国衰退风险上升的担忧。

中金公司:消费电子行业端侧AI创新开启 手机行业温和复苏

中金公司表示,展望2H2024,端侧AI创新和手机市场温和复苏将引领消费电子行业成长:短期来看,消费电子进入旺季新机供给丰富,新兴市场具备增长潜力,关注需求持续修复;长期来看,苹果为代表的端侧AI加速落地,交互方式革新、功能升级/外观改款、闭源生态三者相辅相成,有望推动AIPC/AI手机新的换机周期、以及AI可穿戴新终端形态的创新。

国泰君安:AI算力需求高增 液冷技术加速发展

国泰君安研报指出,液冷技术是助力数据中心、储能电站、5G基站等控制温度、降低能耗的有效途径,有利于实现我国碳达峰与碳中和“双碳”目标,随着AI算力需求高速增长,液冷产品厂商有望充分受益。

中信建投:商业航天加速落地 政策企业双端推进

中信建投研报指出,卫星互联网可实现全球覆盖,是星地融合网络的重要组成部分,军民领域应用前景光明,市场空间广阔。近日,武汉市发布《商业航天突破性发展若干措施》,北京火箭大街启动建设,打造全国首个商业航天共性科研生产基地,政策端持续加码。中国移动研究院成立星地融合技术研究所,聚焦我国卫星互联网产业发展。长征十二号运载火箭在海南商业航天发射场起竖,我国火箭发射效率再提升。

皮海洲:提振投资者信心一周年 股市为何还是低迷?

皮海洲|立方大家谈专栏作者7月24日是高层提出“要活跃资本市场提振投资者信心”一周年的日子。在一年前的高层会议上,会议指出要用好政策空间,找准发力方向,扎实推动经济高质量发展。为此,会议明确提出“要活跃资本市场,提振投资者信心”。高层提出“要活跃资本市场,提振投资者信心”的决定显然是非常正确的。就“扎实推动经济高质量发展”来说,确实是找准了发力方向。

公募自购固收产品“生意经”: 久期相对较短 看重票息收益

今年以来,债市持续走牛。公募机构对于自家固收类产品的申赎出现较大分化,有的机构选择大举自购,也有机构选择悄然退出。中国证券报记者获悉,基金公司申赎固收类产品主要由其财务部门决策,一方面用于配合基金公司业务开展,另一方面满足闲置资金的理财需求,进行流动性管理。近期,基金公司更倾向于选择久期较短、流动性较好的固收类产品。

市场分歧加大 公募“喝酒吃药”信仰现裂痕

近日,公募基金二季报披露完毕。数据显示,白酒股遭到公募减持,与一季度相比,公募基金前十大重仓股的“含酒量”明显不足。另有迹象显示,关于医药医疗行业的配置,基金经理们的分歧较大。后市是否还有“喝酒吃药”行情,市场对此议论纷纷。

买在“无人问津处” 私募频频出手布局定增

日前,智慧轨交企业众合科技新一轮定增落地。公告显示,在此轮定增中有7家私募机构出资,在此轮募资总额中占比近六成,成为此轮定增“主力军”。数据显示,截至7月24日,今年以来已有83家公司公告完成定增方案,其中,19家公司定增金额均超10亿元。

本周焦点