本月中下旬下游企业陆续备货 塑料需求或有所好转

8月22日,塑料期货实时行情:今日盘中最高触及8110元/吨,最低下探8063元/吨;截止发稿,塑料主力现报8068元/吨,涨幅0.44%。

2024年7月金融数据点评:7月融资需求仍旧偏弱 政府债为主要支撑

2024年7月金融数据点评:7月融资需求仍旧偏弱 政府债为主要支撑

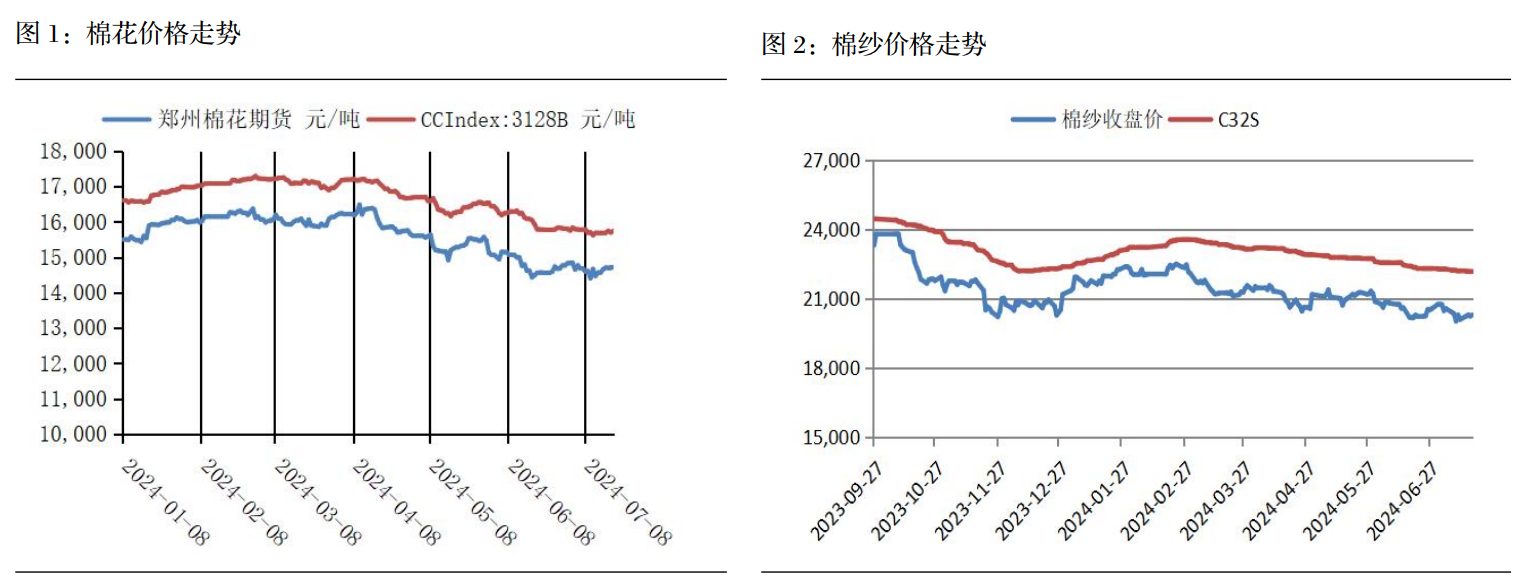

棉花下游需求改善初露苗头 白糖短期有整理需求

短纤布综合负荷连续数日回暖,下游需求改善初露苗头,但是可持续性及成色究竟如何,仍需持续关注。

棕榈油处于增产季需求有所好转 价格震荡整理

8月19日棕榈油价格最新行情:今日盘中最高触及7580元/吨,最低下探7444元/吨;截止发稿,棕榈油主力现报7538元/吨,涨幅0.13%。

国泰君安证券:算力需求高增 AI ASIC突围在即

投资建议:ASIC针对特定场景设计,有配套的通信互联和软件生态,虽然目前单颗ASIC算力相比最先进的GPU仍有差距,但整个ASIC集群的算力利用效率可能会优于可比的GPU,同时还具备明显的价格、功耗优势,有望更广泛地应用于AI推理与

避险需求不足,黄金还有希望冲到2500吗?

北京时间周五(8月16日),国际金价在本周的交易中显示出了持稳的迹象,并有望实现周线上涨。这一现象主要得益于市场对美国降息的乐观预期。金价的这一表现,无疑为投资者提供了一个积极的信号,尤其是在全球经济不确定性增加

避险需求增强支撑白银价格 全球金融市场遭抛售

北京时间8月16日盘中,国内期市贵金属板块集体上行,沪银主力涨超2%,沪金主力窄幅波动。受此影响,有色金属板块也大面积飘红,其中氧化铝、沪锡、工业硅涨超2%,沪铜、沪锌、国际铜主力涨逾1%。

立达信(605365):弱需求背景下勤修内功 盈利修复有望持续

立达信(605365):弱需求背景下勤修内功 盈利修复有望持续

立达信(605365):海外通用照明需求恢复偏慢 经营侧重提质增效

立达信(605365):海外通用照明需求恢复偏慢 经营侧重提质增效

镍价暴跌,不锈钢需求疲软!美制造业衰退拖累金属需求

上季度镍价上涨可能刺激了更多的买盘活动,不过由于镍价仍然看跌,这种支撑可能是短暂的。7月份镍价大幅下跌,抹去了二季度的涨幅,而不锈钢月度金属指数(MMI)也有所下降。持续的制造业衰退仍在拖累整体金属需求。

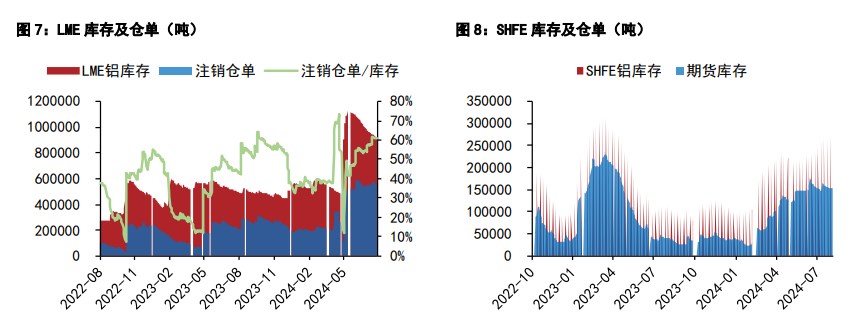

沪铝需求端边际预期走强 沪铅逢高沽空为主

国内库存小幅去化,旺季来临下游开始出现补库需求。在供应端小幅增长,需求端边际预期走强,后续预计铝价将呈现震荡走势。

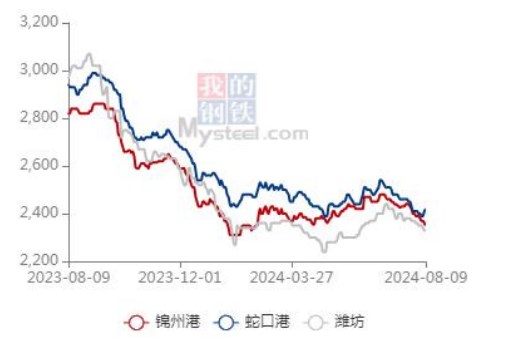

养殖需求仍偏弱 玉米饲用需求维持低位

国内产区贸易商出货增多,养殖需求仍偏弱,玉米饲用需求维持相对低位。贸易商和深加工库存仍较高,现货供需形势仍宽松。

建筑材料行业7月动态报告:需求季节性回落 新型城镇化助力需求恢复

建筑材料行业7月动态报告:需求季节性回落 新型城镇化助力需求恢复

投资者需求驱动下 基金转型潮涌现

根据Wind数据统计,2024年以来,已有27只基金成功实施了转型策略,这一变化不仅反映了市场的动态性,也体现了基金管理人对投资者需求的积极响应。在这些转型案例中,10只基金选择了转型为ETF联接基金,这一策略在数量上占据主导

8月8日乙二醇需求量为49.41吨

截止8月8日,乙二醇需求量数据为 49.41吨,较上一周增加0.16吨,环比涨幅0.32%。

工业用银需求整体不及预期 白银走势预计相对偏弱

北京时间8月7日,沪银期货主力合约开盘报6883元/千克,今日盘中最高触及7014元/千克,最低下探6883元/千克;截止目前,沪银主力跌幅达0.46%,报6854元/千克。

市场对制品需求存忧 PVC价格短期或偏弱运行

8月7日,PVC期货实时行情:今日盘中最高触及5665元/吨,最低下探5589元/吨;截止发稿,PVC主力现报5635元/吨,跌幅0.44%。

通用&自动化周主题:中国市场制造业需求整体承压 机床需求好于机器人

通用&自动化周主题:中国市场制造业需求整体承压 机床需求好于机器人

煤炭行业周报:高温需求带来动力煤去库希望 焦煤需求或迎来底部反弹

煤炭行业周报:高温需求带来动力煤去库希望 焦煤需求或迎来底部反弹

铜价下跌后需求存在修复 持货商捂货惜售

国内上半年铜精矿累计进口1390万吨,环比增长3.7%。内外经济数据不及预期,市场对经济担忧再起,铜价下跌后需求存在修复,但高库存仍压制铜价;震荡思路对待,日内短线参与。

计算机行业点评:DRG/DIP2.0版改革方案发布 医疗IT需求有望回暖

计算机行业点评:DRG/DIP2.0版改革方案发布 医疗IT需求有望回暖

硅铁需求逐步转弱 价格或在反弹后再度走弱

8月2日硅铁价格最新行情:今日盘中最高触及6744元/吨,最低下探6672元/吨;截止发稿,硅铁主力现报4742元/吨,涨幅0.42%。

伦敦金重回2400美元,爆买黄金背后是投资需求走强

全球央行降息潮逐步到来,下半年黄金有望再次冲击历史新高。高金价劝退了部分消费需求,但投资需求热度不减

负反馈预期增强削弱需求 锰硅价格持续承震荡偏弱

7月31日,锰硅期货实时行情:今日盘中最高触及6866元/吨,最低下探6770元/吨;截止目前,锰硅主力现报6808.00元/吨,跌幅0.15%。

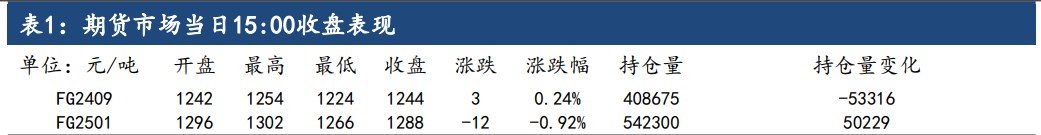

纸浆下方支撑减弱 玻璃需求偏弱

沙河市场-河北望美浮法玻璃5mm大板白玻日度市场价1444.8元/吨(0),华北地区周度主流价1420元/吨(-36)。

电力设备行业跟踪周报:逆变器Q3需求持续向好 储能带动锂电需求好转

电力设备行业跟踪周报:逆变器Q3需求持续向好 储能带动锂电需求好转

顺应发展需求 ETF分红蔚然成风

当下,分红成为了ETF应对同质化竞争的有力手段。数据显示,截至7月28日,今年以来ETF以及ETF联接基金累计分红金额接近70亿元,相比去年同期接近翻倍。与此同时,无论是新成立还是存量的ETF以及ETF联接基金,都积极加大分红力度,“

环保行业点评报告:设备更新与消费品以旧换新“3000亿”就位 汽车、废电拆解需求激发+模式优化

环保行业点评报告:设备更新与消费品以旧换新“3000亿”就位 汽车、废电拆解需求激发+模式优化

下游需求不旺 棉价震荡下行

建议皮棉加工企业对实际库存进行高位套保;纺织用棉企业建议在低估值区域,可以适当采购棉花,由于中长期是看震荡偏弱的,可以采取购买看跌期权进行对冲下跌的风险;投机者短中期建议逢高做空。

7月25日乙二醇需求量为49.0吨

截止7月25日,乙二醇需求量数据为 49.0吨,较上一周减少0.24吨,环比跌幅0.49%。

沪锡需求乐观预期修整 价格短期震荡运行

7月24日沪锡价格最新行情:今日盘中最高触及254100元/吨,最低下探244280元/吨;截止发稿,沪锡主力现报252690元/吨,涨幅0.77%。

棉花需求迟迟得不到提振 玻璃需求无实质增长

棉花现货价稳中有跌,新棉长势良好,供给相对宽松,但下游需求迟迟得不到提振,拖累棉价。

市场对PTA需求担忧仍然存在 预计期价偏弱震荡

7月23日PTA期货实时行情:截至目前,PTA开盘报5808.00元/吨,最高价报5842.00元/吨,最低价报5808.00元/吨,暂报5818.00元/吨。

PTA需求担忧仍然存在 价格或将偏弱震荡

近期 PTA 重启产能增多,尽管东北两套共计 600 万吨 PTA 装置短停,但对货源供应影响有限。

本周焦点