CBOT大豆与国内豆粕期货走强,市场供需格局生变

近期CBOT大豆和国内豆粕期货价格均大幅走强,其中CBOT大豆自换月后价格上涨62美分/蒲或5.8%,同阶段国内豆粕期货主力合约M2601上涨136元/吨或4.7%。美豆期货价格走强的驱动主要来自贸易关系改善后中国对美豆的采购预期,国内豆粕期货价格则是跟随成本提升而上涨。

近期随着中美经贸关系回暖,将对全球贸易造成深远影响。相对欧洲、日本等其他进口国,中国对美豆的采购季节性显著,主要集中在每年的10月至次年的1月,是四季度美国大豆出口最主要的目的地。因此,缺少了中国市场,今年美豆的出口节奏非常缓慢。

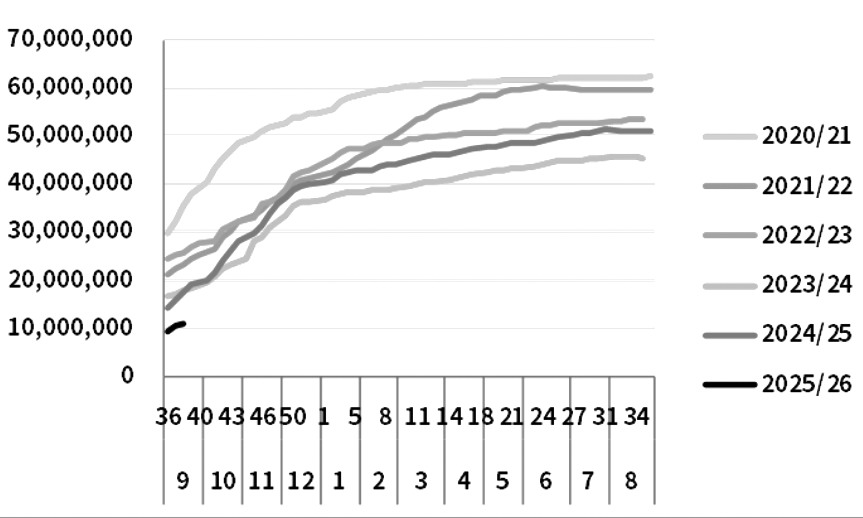

截至9月中旬,2025/2026年度美豆累计出口销售1100万吨,低于去年同期的1743万吨,也低于过去3年同期均值1795万吨。2025/2026年度又是美国大豆的丰产年,创历史纪录的单产水平弥补了部分面积下调的影响,预计产量可以达到43亿蒲式耳,几乎持平于去年的产量。进入收获季以后,美国农民面对已经收获但无法正常销售的大豆,资金和仓储压力巨大。正因为如此,当中国重返美国大豆市场时,美国农民和资本市场均展示了乐观的情绪。

图为美豆本年度累计出口销售量(单位:吨)

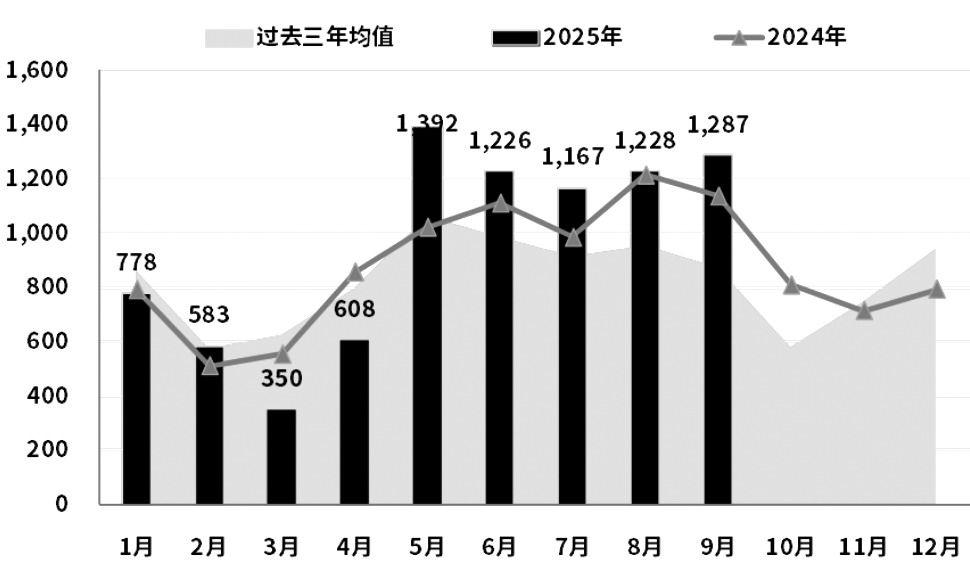

图为美国口径大豆月度到港量(单位:万吨)

对中国来说,近年来,巴西大豆产量不断扩大,已经完全超越美国成为中国最大的大豆进口来源国,巴西大豆2025年产量达到1.7亿吨,除了其国内自身需求,可出口量超过1亿吨以上。目前巴西大豆处于播种期,面积小幅扩张,且天气良好,因此市场预期其2026年产量或继续扩张至1.8亿吨,即2026年出口量会更大,或达到1.1亿吨水平。

但巴西大豆供应具有明显季节性,按照其船运机构数据推断, 2025年11月至12月巴西大豆对中国可出口量或仅剩400万吨左右,不足以覆盖中国需求。因此,对于中国2025年年底至2026年一季度的大豆供应,市场预期或存在缺口。虽然目前美国大豆再次进入中国的采购视野,但这并不意味着豆粕交易已经完全回归至基本面。国内豆粕期货市场仍需关注后续供需变化。

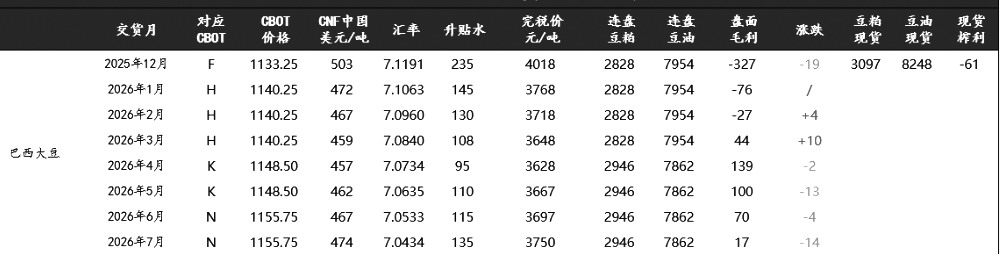

截至11月4日,中国采购12月船期巴西大豆盘面压榨利润亏损327元/吨,采购明年1月船期美国大豆盘面压榨利润亏损超过200元/吨。即目前中国油厂不论采购巴西大豆还是美国大豆均处于亏损状态,无法进行正常的商业采购。

图为进口大豆完税成本及盘面压榨利润(单位:元/吨)

我们推测后期可能出现的情况有两种:第一种,以市场某个契机为起点,产业中下游及资金对豆粕远期观点更为积极,助推国内豆粕期现价格大幅上涨,改善进口利润;第二种,市场对豆粕持续报以偏弱观点。

从这两种角度考虑,国内豆粕价格短期存在榨利修复的需要,特别是在油脂价格走弱的情况下,豆粕价格反弹幅度或更大。(作者单位:中州期货)

(文章来源:期货日报)

声明:

- 风险提示:以上内容仅来自互联网,文中内容或观点仅作为原作者或者原网站的观点,不代表本站的任何立场,不构成与本站相关的任何投资建议。在作出任何投资决定前,投资者应根据自身情况考虑投资产品相关的风险因素,并于需要时咨询专业投资顾问意见。本站竭力但不能证实上述内容的真实性、准确性和原创性,对此本站不做任何保证和承诺。

- 本站认真尊重知识产权及您的合法权益,如发现本站内容或相关标识侵犯了您的权益,请您与我们联系删除。

推荐文章: