房企债务重组加速推进,债转股成主流化债方案

今年以来,房企境内外债务重组(债务重组优化)的进程更为顺畅,市场关注度持续提升。8月20日,“21旭辉03”通过了重组方案投票,这也使得旭辉境内债重组几近完成,目前已通过重组方案的6笔境内债存续规模合计96亿元,债务化解取得实质性进展。较早完成了境内债重组的融创已陆续落地各项条款,8月中旬,其股票选项申报登记相关工作已完成,选择股票选项金额为55.9亿元,本月11日该公司旗下的境内债已复牌,市场信心逐步修复。

同期,碧桂园的境外债务重组迎来更多债权人的支持,时代中国的境外债重组计划则成功获得香港高等法院批准,国际资本认可度显著提升。

(图片来源:中指研究院)

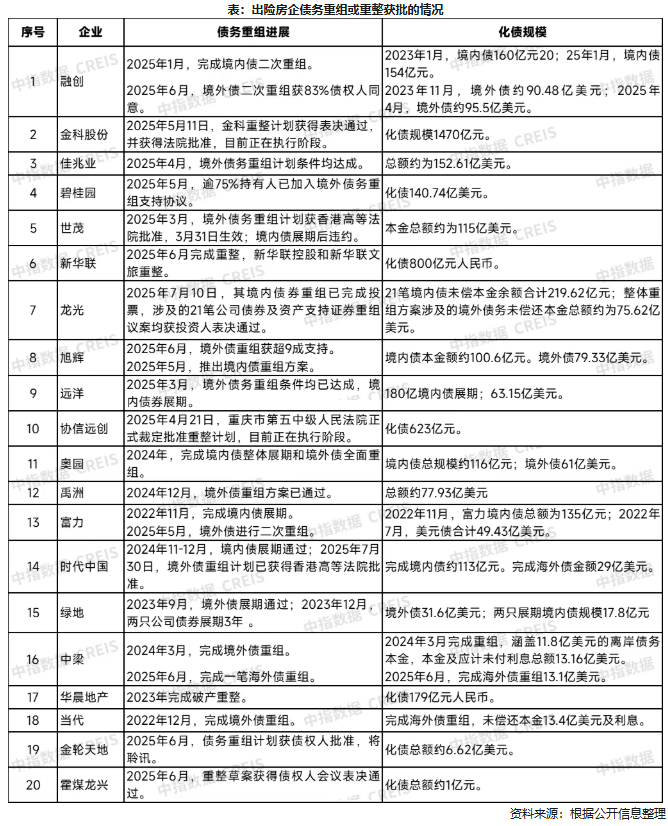

据中指研究院统计,截至2025年8月初,约有60家出险房企公布了债务重组或企业重整的进展,已有20家出险房企债务重组、重整获批,化债总规模超过12000亿元人民币,行业风险出清进程加快。具体来看,截至8月,已完成境内及境外债重组的企业有融创、奥园、远洋、时代中国、龙光;境外债重组获批的企业有旭辉、佳兆业、禹洲地产、世茂、绿地、碧桂园等,形成多元化化解路径。

值得一提的是,有不少房企虽较早完成了债务重组,但因当时对行业形势的错估等因素影响,此后再度陷入危机,并开启了新一轮自救。例如,富力地产在2022年底就曾完成境内外债务全部展期,亦是当时首家完成该举措的内房企,2024年再陷危机;当代置业2022年境外债务重组方案也曾获通过,境内债的展期亦达成协议,目前也陷入了二次违约,凸显风险防控重要性。

这一形势也促使房企在新一轮的谈判中选择更容易落地的方案,保存实力。从大多数房企近期发布的重组方案来看,现金回购、债务展期及债转股是主流选项。以融创为例,该公司在2025年4月中旬发布的境外债务二次重组方案中,针对总规模约95.5亿美元的境外债务重组采用“全额债权转股权”模式,成为首家将所有美元债券转换为股票的大型开发商。旭辉、远洋、奥园等房企的重组方案中也包含了债转股这一化债方式,优化资本结构。

研究机构克而瑞表示,目前,由于大多数出险企业现金流紧张,同时资产价值缩水或已被抵押质押,能够用于抵债的优质资产不多,债转股成为了大多数房企重组的标配,核心目标在于削债,多数房企削债比例在70%左右,为行业转型提供参考样本。(文章来源:第一财经)

声明:

- 风险提示:以上内容仅来自互联网,文中内容或观点仅作为原作者或者原网站的观点,不代表本站的任何立场,不构成与本站相关的任何投资建议。在作出任何投资决定前,投资者应根据自身情况考虑投资产品相关的风险因素,并于需要时咨询专业投资顾问意见。本站竭力但不能证实上述内容的真实性、准确性和原创性,对此本站不做任何保证和承诺。

- 本站认真尊重知识产权及您的合法权益,如发现本站内容或相关标识侵犯了您的权益,请您与我们联系删除。

推荐文章: