港股新消费承压:泡泡玛特布鲁可表现及市场分析

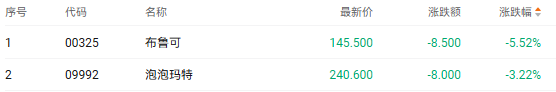

受市场利空影响,今日港股新消费相关个股表现承压。截至发稿,布鲁可和泡泡玛特分别下跌5.52%、3.22%。

注:港股新消费相关个股的表现

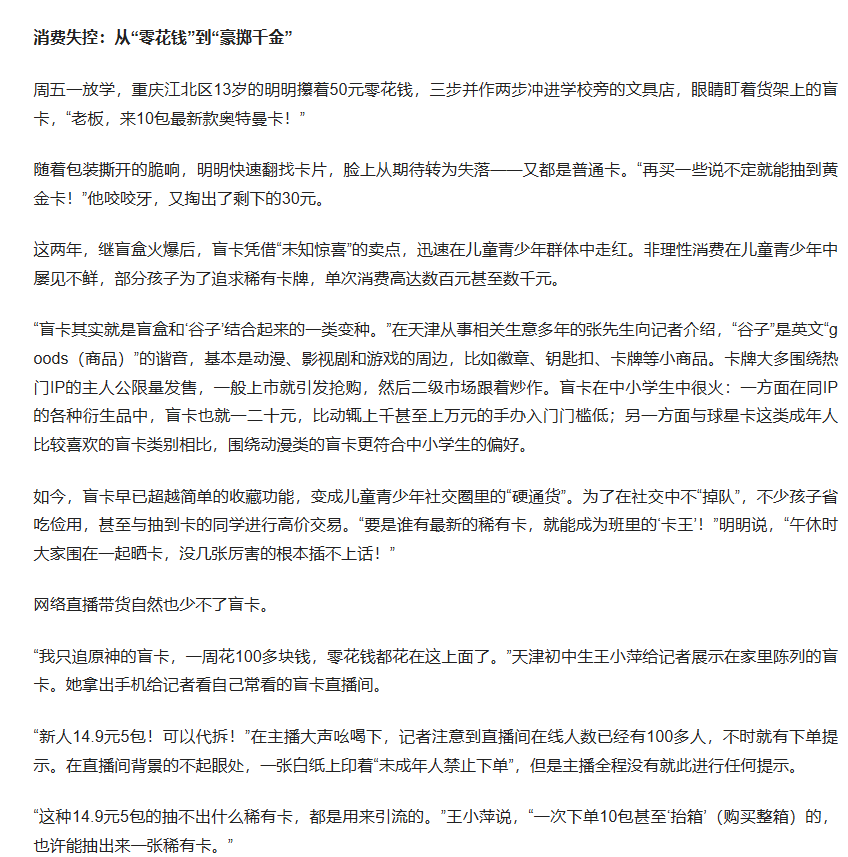

消息方面,人民日报调查指出,盲卡(盲盒与“谷子”的结合变种)正成为未成年人非理性消费的重灾区。以热门IP如《原神》《奥特曼》为核心的卡牌产品,凭借低价门槛(单价约20元)和社交属性,诱导青少年频繁消费。

典型案例中,13岁学生单次消费高达1500元,部分直播间甚至通过“抬箱”(整箱购买)营销刺激冲动下单。

尽管《盲盒经营行为规范指引》已明确禁止向8岁以下未成年人销售盲盒,并要求8岁以上需监护人同意,但执行层面存在漏洞。线上平台缺乏严格身份验证,线下商家对年龄提示形同虚设,部分小学阶段学生仍可自由购买。

Labubu价格崩盘:官方补货冲击二手市场,黄牛“踩踏式抛售”

与此同时,泡泡玛特旗下顶流IP LABUBU系列近期遭遇价格雪崩。6月18日,LABUBU 3.0“前方高能”系列开启全球线上预售,天猫旗舰店单日销量超70万件,全渠道补货量达400万-500万件,直接导致二手市场价格腰斩。千岛平台数据显示,该系列整盒回收价从1500-2800元暴跌至650-800元,隐藏款“本我”价格跌幅超50%。

此前,黄牛依赖抢单软件囤积居奇,部分隐藏款溢价达30倍。但官方大规模补货打破稀缺性预期,部分黄牛单日亏损数万元,市场出现恐慌性抛售。

机构如何看待泡泡玛特和布鲁可?

泡泡玛特普遍被机构视为更具核心竞争力和长期增长潜力的标杆企业。其核心优势在于自有IP(如LABUBU、MOLLY)。在海外市场,2024年海外收入占比已达40%,特别是在北美市场表现亮眼(单店坪效国内1.5倍,美洲收入同比增长近900%)。

这一表现令包括摩根大通、建银国际在内的机构给予“增持”评级,看好其未来38%的复合增长潜力,目标价最高至256港元。但机构也提醒其高估值及IP生命周期管理的挑战需关注。

布鲁可则呈现高速增长但争议较大的局面,机构对其可持续性看法分歧。

机构将其定位为更偏向传统玩具制造商,主打未成年人市场,凭借低价高质的拼搭玩具和依赖外部授权IP(如奥特曼占比高达49%)实现爆发式增长(2024年营收增150%至22.4亿元)。然而,其自有IP薄弱(仅2个)导致盈利模式未跑通。

比如华鑫证券看好布鲁可的“三全战略”(全人群、全价位、全球化)和复制乐高模式的潜力,给予目标价136.71港元。

而如浦银国际则担忧对核心外部IP的过度依赖风险(续约、热度),以及女性向产品拓展和海外本土化的困难。

(文章来源:财联社)

声明:

- 风险提示:以上内容仅来自互联网,文中内容或观点仅作为原作者或者原网站的观点,不代表本站的任何立场,不构成与本站相关的任何投资建议。在作出任何投资决定前,投资者应根据自身情况考虑投资产品相关的风险因素,并于需要时咨询专业投资顾问意见。本站竭力但不能证实上述内容的真实性、准确性和原创性,对此本站不做任何保证和承诺。

- 本站认真尊重知识产权及您的合法权益,如发现本站内容或相关标识侵犯了您的权益,请您与我们联系删除。

推荐文章: