金价回落!市场短期承压 今年黄金ETF扩容趋势不变

近期,金价出现明显回落,现货黄金价格下行,市场情绪受到美元美债走强及资金获利了结的双重影响。业内人士认为,尽管在短期内金价承压风险加大,但多重不确定性因素叠加下,避险需求依然旺盛,全球政治经济局势为黄金中长期配置增添动力。券商中国记者注意到,近期,黄金ETF等产品持续扩容,关注度明显提升。

基金最新动向:走访这20家公司

昨日基金共对20家公司进行调研,扎堆调研粤高速A、国投智能、博众精工等。证券时报·数据宝统计,3月4日共31家公司被机构调研,按调研机构类型看,基金参与20家公司的调研活动,其中,10家以上基金扎堆调研公司共5家。粤高速A最受关注,参与调研的基金达20家;国投智能、博众精工等分别获17家、16家基金集体调研。

近一个月公告上市股票型ETF平均仓位10.05%

今日2只股票类ETF发布上市公告书。从公告的最新仓位来看,万家沪深300ETF股票仓位为19.30%,万家上证科创板50成份ETF股票仓位为18.33%。

英伟达股价大跌!私募大佬但斌发文“泼冷水” 此前已减仓超30%

风光无限的芯片巨头股价坐上“过山车”。当地时间3月3日,美股三大指数集体收跌,美国芯片制造商英伟达重挫8.69%,股价报收于114.06美元,创阶段新低,年内累计跌幅达15.06%。上海社会科学院数字经济学者王滢波向《华夏时报》记者表示,英伟达股价大跌,核心原因在于市场对其未来增长前景的担忧。尽管最新财报数据亮眼,但前期股价大幅上涨已透支乐观预期,引发资金获利了结。

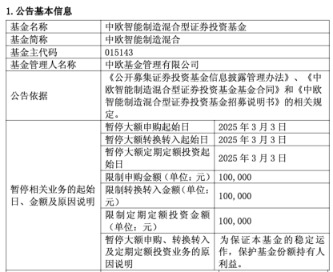

又一只“翻倍基”限购 多只重仓AI产品限购在先 张璐、闫思倩在列

财联社3月5日讯(记者沈述红)今年以来,受AI热点驱动,中国科技股迎来“价值重估”浪潮,多只重仓AI产业链的主动权益基金业绩亮眼,净值创下新高。在此背景下,多只绩优基金宣布限购。其中,紧扣“AI硬件创新”主线的产品——中欧智能制造公告,自3月3日起在全渠道实施限购,申购上限为10万元,以保护基金份额持有人利益。

多家内地企业赴港上市 带动资金加码布局港股ETF

3月3日,蜜雪冰城股份有限公司(股份简称“蜜雪集团”)正式在香港交易及结算所有限公司(香港交易所)上市。今年以来,多家内地企业赴港上市,带动资金加码布局港股ETF(交易型开放式指数基金),约170亿元资金净流入,整体份额规模相较年初增加168.17亿份。

开年再现近千次调研!险资看好A股哪些板块?

作为中长期资金的重要来源,险资在资本市场中的投资策略备受关注。3月4日,北京商报记者通过东方财富Choice数据梳理发现,2025年开年以来,保险公司延续2024年末密集调研上市公司的趋势,截至3月初,全国已有超百家保险公司累计调研A股上市公司近千次,覆盖医疗健康、新能源、人工智能、高端装备制造等核心赛道。

净值纷纷创新高!邓晓峰、董承非等私募大佬们这样操作

春节以来,DeepSeek引发一轮科技股投资热潮,在此背景下,A股表现亮眼,港股更是走势强劲。第三方平台数据显示,邓晓峰、董承非、夏俊杰等多位私募大佬的代表产品,在今年2月均创下净值历史新高。净值纷纷创新高第三方平台数据显示,由高毅资产邓晓峰管理的一只代表产品,在2月21日净值达到5.6389,自去年11月后,再度创下历史新高。

张坤中签蜜雪冰城 打新收益对基金净值贡献微乎其微

创下港股新股认购纪录的蜜雪集团,上市首日即飙涨43.21%。最新公告显示,管理基金规模数百亿元的张坤也参与了打新,成功中标20.25万港元。从近期市场走势看,沉寂许久的消费股逐渐活跃起来,多只消费主题基金净值强势反弹。从资金流向看,春节后以来,资金也在借助ETF加码消费板块。

私募看好3月A股行情 平均仓位升至79%

【深圳商报讯】(记者陈燕青)尽管近期A股市场维持震荡,但私募对3月的行情预期乐观。据私募排排网统计,中国对冲基金经理3月的A股信心指数为127.2,相较2月上涨1.25%,显示出私募管理人对3月行情趋于乐观,这也是该信心指数年内的最高值。仓位方面,截至2月底,股票主观多头策略型私募基金的平均仓位为79%,较1月底上涨2%。

本周焦点