美联储降息预期升温,交易员押注超常规宽松政策

最新迹象显示,利率市场的交易员们近来正纷纷涌入针对美联储将在年底前至少实施一次“超常规”降息的押注,他们认为美联储降息政策可能比当前市场预期更为激进。这一美联储降息预期的升温,正成为金融市场关注的焦点。

近期与有担保隔夜融资利率(SOFR)挂钩的期权交易显示,交易员正加码押注美联储在本月晚些时候或12月的会议上至少实施一次50基点的降息。这超出了利率互换市场当前定价的两次25个基点的降息幅度。

尽管持续数周的美国政府停摆推迟了就业等关键数据发布,但在停摆结束后,美国料将迎来一轮经济数据集中宣泄的“洪流”。而部分人士预期,这些数据将提供更多经济疲软证据,为美联储进一步降息提供支撑,推动降息预期持续发酵。

期权交易活动同时显示,近来贸易紧张局势再度升级,似乎也进一步刺激了交易员为潜在的50基点降息可能性进行对冲操作。

12月SOFR期权的买盘中就可见此类对冲操作,未平仓合约量——交易员持有的新增风险敞口显著攀升。12月SOFR期权将于12月10日的美联储政策声明发布后两天到期,这成为了目前市场上交易员押注今年剩余两次美联储议息会议决策的理想工具。

整体而言,本周的期权交易延续了上周趋势,当时交易员买入多项对冲鸽派情景——例如一次直降50基点降息的结构化产品。

这种看涨情绪同样体现在国债现货市场上,近期涨幅已将美国两年期国债收益率推至了年内低点3.5%附近。先锋集团投资组合经理John Madziyire表示,鉴于风险平衡状况,“确实需要保持略微做多的倾向”。

周三,各期限美债收益率在近期大幅回落后略作休整,尾盘涨跌不一。其中,2年期美债收益率涨1.04个基点报3.499%,5年期美债收益率涨1.39个基点报3.619%,10年期美债收益率涨0.37个基点报4.032%,30年期美债收益率跌0.10个基点报4.628%。

在政府关门拖至第15天之际,投资者仍在为缺乏美国经济数据而苦恼。美国财长贝森特周三表示,停摆导致经济每天损失约150亿美元的产出。

美联储周三发布的最新褐皮书报告则显示,自9月3日上一份报告发布以来,美国整体经济增长“变化不大”。劳动力市场基本保持稳定,而大多数联储辖区的需求依然低迷。不过,受近期移民政策变化影响,多个辖区反映酒店、农业、建筑和制造等行业的劳动力供应依然紧张。

美联储主席鲍威尔本周二表示,美联储决策者将采取“逐次会议”的方式来处理任何进一步降息的问题,而且美联储可能已接近结束量化紧缩以减少所持债券规模的政策,这在很大程度上保持了市场对美联储货币宽松政策路径的预期。

同样在周二,波士顿联储主席柯林斯表示,就业市场风险的上升为再次降息提供了理由。

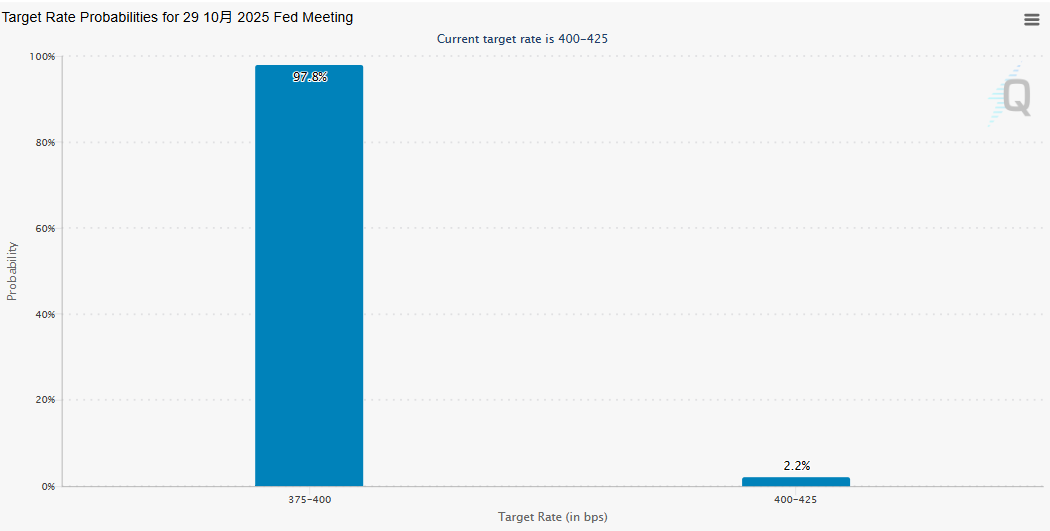

根据芝商所的FedWatch工具显示,市场目前几乎完全预期美联储将在10月份的会议上降息25个基点,可能性为97.8%。

(文章来源:财联社)

声明:

- 风险提示:以上内容仅来自互联网,文中内容或观点仅作为原作者或者原网站的观点,不代表本站的任何立场,不构成与本站相关的任何投资建议。在作出任何投资决定前,投资者应根据自身情况考虑投资产品相关的风险因素,并于需要时咨询专业投资顾问意见。本站竭力但不能证实上述内容的真实性、准确性和原创性,对此本站不做任何保证和承诺。

- 本站认真尊重知识产权及您的合法权益,如发现本站内容或相关标识侵犯了您的权益,请您与我们联系删除。

推荐文章: