公募REITs解禁潮来袭!多家原始权益人:暂无卖出计划

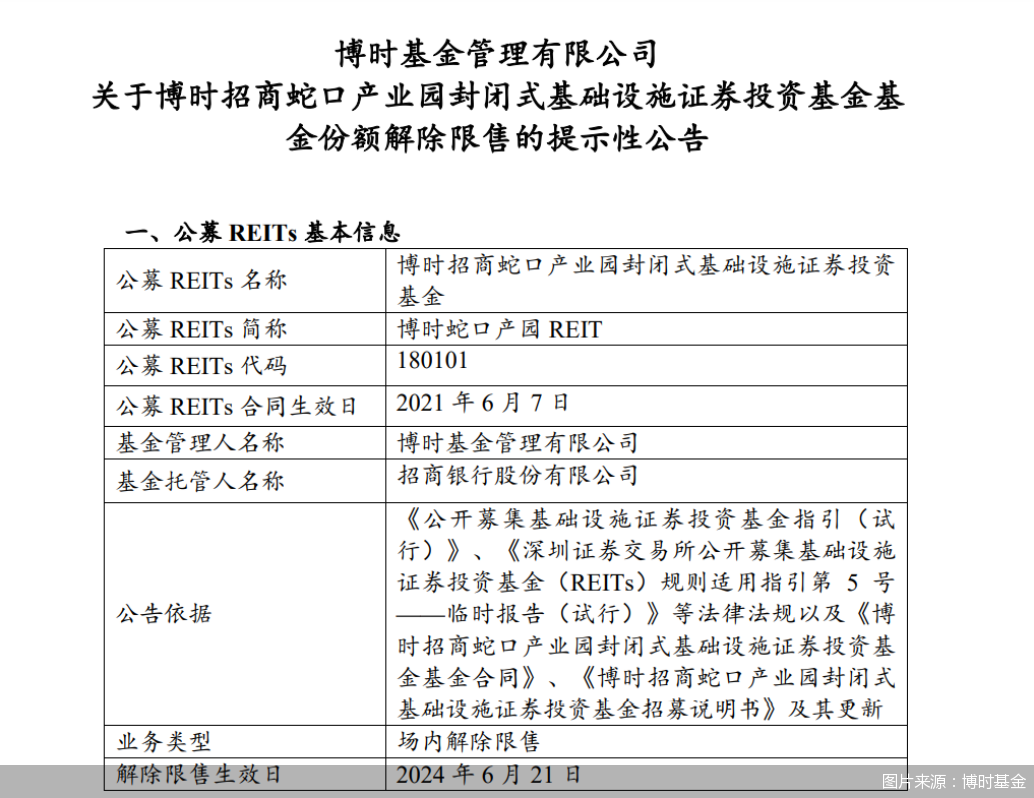

公募REITs迎来解禁潮。6月17日,3家公募齐发旗下REITs基金份额解除限售的提示性公告。值得注意的是,其中,博时招商蛇口产业园REIT以及平安广州交投广河高速公路REIT均为首批公募REITs。事实上,伴随首批公募REITs上市将满三周年,多只产品的原始权益人限售份额也即将解禁。有业内人士表示,原始权益人持有的部分份额解禁本身并不会直接影响基础设施资产的运营。

“科创风”劲吹 基金经理热议投资机会

2019年6月,科创板正式开板。在将“科创风”带入A股的同时,科创板也为高质量发展助力。星光不负赶路人。5年来,科创板逐渐成为“硬科技”企业上市的首选地。

又一位百亿基金经理全部卸任 管理规模一拆为五 离职传言再起

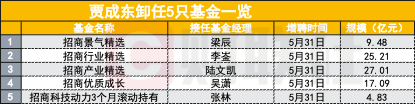

曾经的百亿基金经理贾成东近期卸任所有在管产品引发关注。近日,招商基金公告称,旗下招商景气精选、招商行业精选、招商研究优选、招商科技动力3个月滚动持有、招商产业精选进行基金经理变更,贾成东一次性卸任了这5只基金,目前名下已经无在管产品。贾成东卸任前管理5只基金合计规模为83.62亿元,在2020年底管理规模曾一度达到180亿,跻身百亿基金经理行列。

湖北证监局组织私募开展自查!涉及量化交易

近日,湖北证监局向辖区私募发布通知,决定组织开展辖区2024年私募证券投资基金自查工作。近段时间,针对私募行业时有发生的风险事件,监管正逐渐趋严,检查整改动作频频。湖北证监局组织私募开展自查据了解,本次自查对象为截至通知下发日注册地在湖北省内并在中国证券投资基金业协会登记的私募证券投资基金管理人。

首批基础设施公募REITs扩募项目上市一周年:“首发+扩募”双轮驱动发展格局初具雏形

2023年6月16日,首批4单基础设施公募REITs扩募项目正式上市,自此打开我国REITs市场“首发+扩募”双轮驱动发展新篇章。一年来,上述4单项目通过扩募提升了资产类型和资产区域的分散度,增强了项目的竞争力和收益水平。与此同时,我国基础设施公募REITs扩募工作加速推进。

新基金发行 连续四个月超千亿元

资金端积极信号频现。一方面,6月以来新发基金规模已超过930亿元,加上即将成立的新基金,6月新发基金规模铁定超千亿元,这也是新发基金规模连续四个月突破千亿元。另一方面,5月23日以来,ETF资金流向发生变化,超300亿元资金借道股票型ETF入市。新发基金规模连超千亿元Choice数据显示,截至6月15日,6月共有62只基金成立,发行总规模合计为937.3亿元。

基金备战“中考” AI主题全面反超

在临近业绩“中考”以及赛道偏好不断变化的背景下,长期霸屏年内收益前三甲的资源类主题基金已被人工智能(AI)基金全面取代。在多个巨头密集发布AI大模型后,热火朝天的人工智能行情终于再度从美股扩散到A股,这不仅使公募QDII反超A股基金产品成为全市场冠军,同时也使A股的人工智能主题基金完成了对煤炭主题基金的业绩反超。

上半年行情即将收官 两类基金成争夺冠军“种子选手”

距离上半年行情收官还有最后两周时间,届时,公募权益类基金的“中考”投资成绩单也将出炉。回顾今年以来的行情,在A股市场行情走出触底回升的背景下,权益类基金净值整体也在明显的下跌后迎来回升。但在板块和风格分化之下,权益类基金的收益率也有所分化。据统计,今年以来截至6月14日,权益类基金中有6只基金收益率超过30%,这些基金主要持有AI方向。

多只红利主题基金规模翻倍 还有“利”可图吗?

在二月迎来一波反弹后,A股市场近期震荡中再度下行。在这之中,红利类资产表现相对强劲。数据显示,截至6月17日,红利低波、中证红利等指数年初至今的累计涨幅为13.31%、9.52%,而同期上证指数仅上涨1.38%,创业板指累计下跌4.5%。即使近期略有回调,但红利策略热度不减,资金也在持续涌入。

资产端收益率下行 超八成货币基金收益率回落1%—2%

受债券市场收益率整体下行等因素影响,近日货币基金收益率持续走低。根据晨星Direct数据,截至2024年5月31日,全市场货币基金的平均7日年化收益率为1.69%,较2024年1月初2.45%左右的平均7日年化收益率下滑了超过70bp(利率基点)。记者注意到,截至6月12日,余额宝7日年化收益率跌至1.54%。

本周焦点