年内超六成红利基金飘红!还能买么?

上半年,红利主题的公募基金取得了不错收益。截至7月20日,Wind数据统计,全市场296只红利基金(A/C类份额分开计算)中,年初至今有189只取得正收益,占比超六成。

耗资超240亿!“国家队”二季度再次出手增持宽基ETF

近期,随着公募基金二季报陆续披露,多只头部宽基ETF的持有人情况相继揭开面纱。证券时报记者统计数据发现,继多只“巨无霸”级别的宽基ETF一季度内被中央汇金大手笔“扫货”之后,二季度再次被大举增持。

突破30.71万亿元 环比增长6.47% 公募基金二季度市场规模再创新高

近日,公募基金2024年二季度报告披露完毕,行业多项规模统计数据生变,从基金公司在管规模对应排名,到基金经理在管规模统计排名,乃至基金本身的规模变化等均有明显变化。《每日经济新闻》记者注意到,总体来看,富国、嘉实、博时、招商基金管理规模排名生变,具体到基金本身,债基净申购态势明显,在主动权益类基金中,红利及投资港股资产的基金吸金明显,净申购额度在行业中居前。

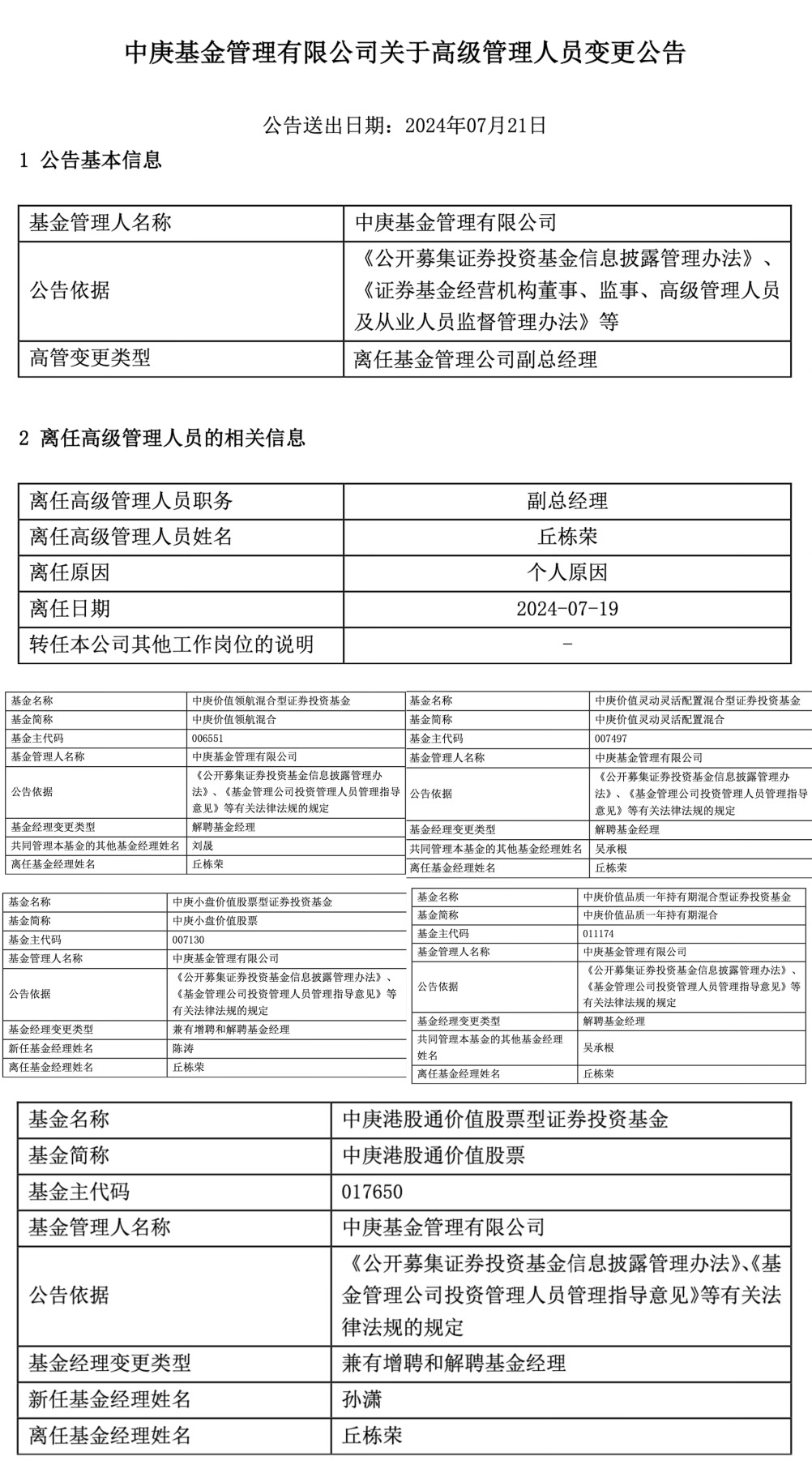

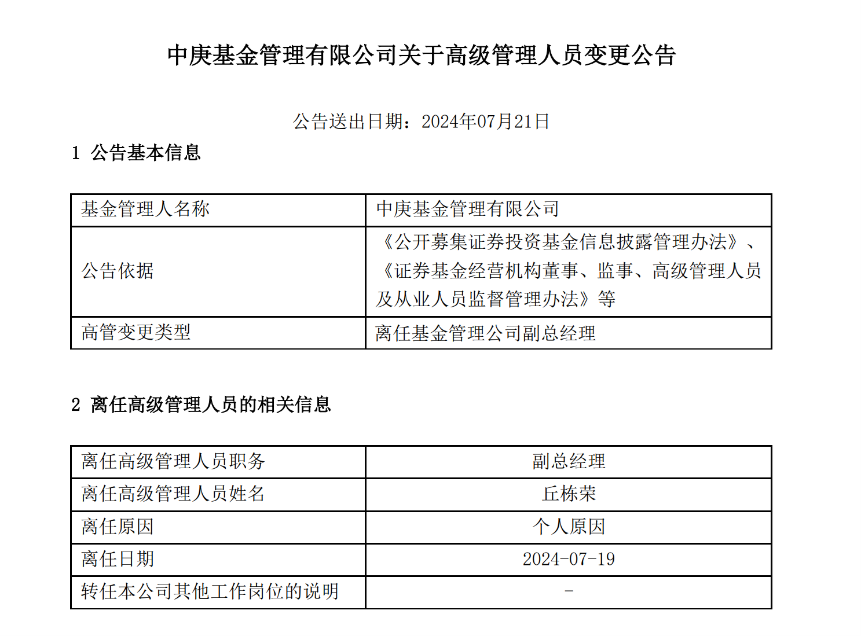

中庚基金副总经理丘栋荣离职 二季度旗下基金遭遇净赎回近28亿份

明星基金经理丘栋荣的离职传言终成真。7月21日,中庚基金公告称,自2024年7月19日起,丘栋荣因个人原因卸任中庚价值领航等5只产品的基金经理,同时不再担任中庚基金副总经理等职务,也不再转任公司其他岗位。公告内容显示,丘栋荣离职后,刘晟、陈涛、吴承根和孙潇四位基金经理将接管丘栋荣原来管理的5只产品。

正式离任!丘栋荣朋友圈发文 记者拨通他的电话

7月21日,中庚基金发布公告称,丘栋荣因个人原因自7月19日起卸任中庚价值领航、中庚小盘价值、中庚价值灵动、中庚价值品质、中庚港股通价值等5只产品的基金经理,同时不再担任中庚基金副总经理等职务。公告发出后,记者第一时间拨通了丘栋荣的电话询问离职原因,对方表示“不好意思不方便回应”,随后便匆忙挂断了电话。

二季度公募基金加仓港股 腾讯控股仍为第一大重仓股

随着基金二季报的披露,基金二季度的持股动向也浮出水面。总体来看,二季度主动偏股基金的港股仓位显著提升,增持了互联网、电讯等行业。其中,腾讯控股仍为其第一大重仓股。二季度港股恒生指数上涨逾7%,公募基金也在加仓。兴业证券研报显示,截至二季度,主动偏股型基金持有港股重仓股规模为1936.23亿元,较上季度末增长19.98%,港股仓位由9.33%提升至11.62%。

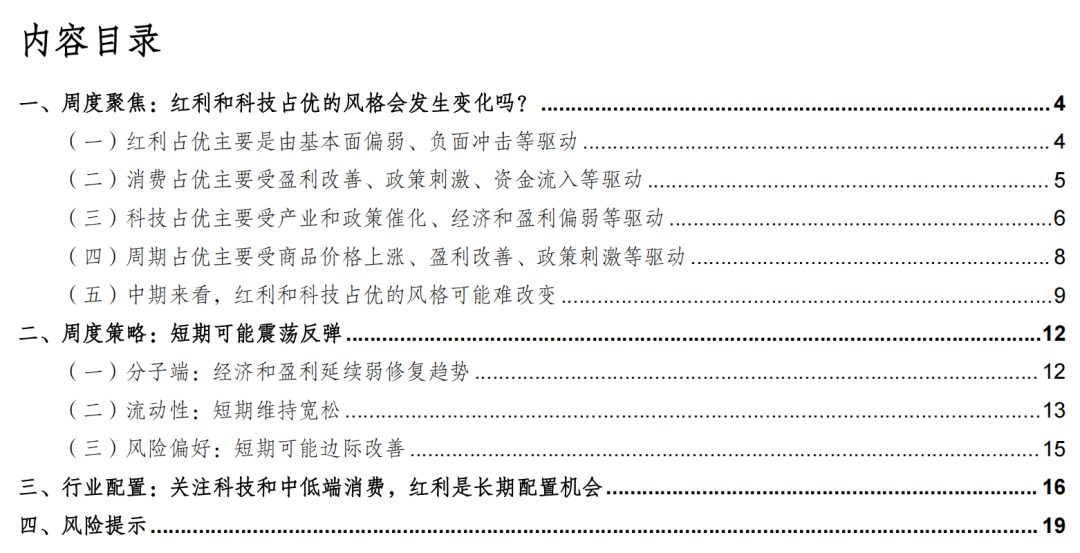

华金策略:短期可能震荡反弹 继续均衡配置科技和低估值红利

投资要点红利跑赢沪深300主要是由经济基本面偏弱、政策或外部负面冲击等因素驱动。复盘2005年以来中证红利指数相对沪深300的比价5次上行时期,可以看到:(1)经济基本面偏弱是红利跑赢沪深300的核心原因,5次中有4次PMI回落,3次投资增速下行。(2)政策偏紧或外部负面冲击也对红利跑赢沪深300有支撑。(3)估值和情绪的影响有限:5次期间红利指数的PB和换手率分位数有高有低。

申万宏源策略:政策筹谋全局 市场着眼当下

一、全球“两个经济循环”的格局日渐明晰:一边是高通胀激励社会活力,完善制造业体系;另一边是强供给带来强竞争力,外循环开拓进取,内循环防风险、守底线。三中全会政策布局与时代背景相契合,我们关注三个要点:1.市场机制作用“必须更好发挥”,同时“法治是重要保障”。市场化要兼顾风险防范。2.宏观调控、政府治理科学有效,既是改革政策,也是对政策有效执行的强调。

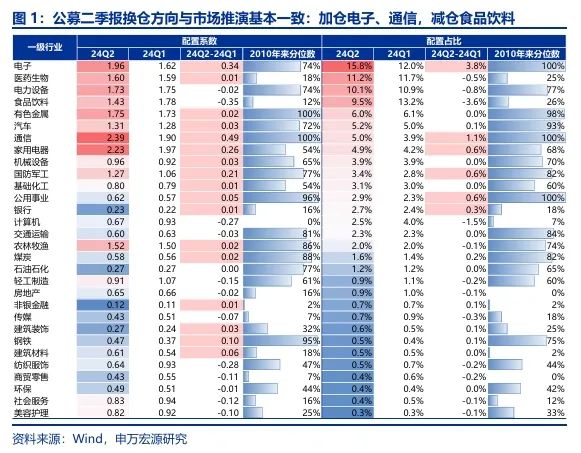

兴业证券:公募基金持股市值回落 基金二季报的七大看点

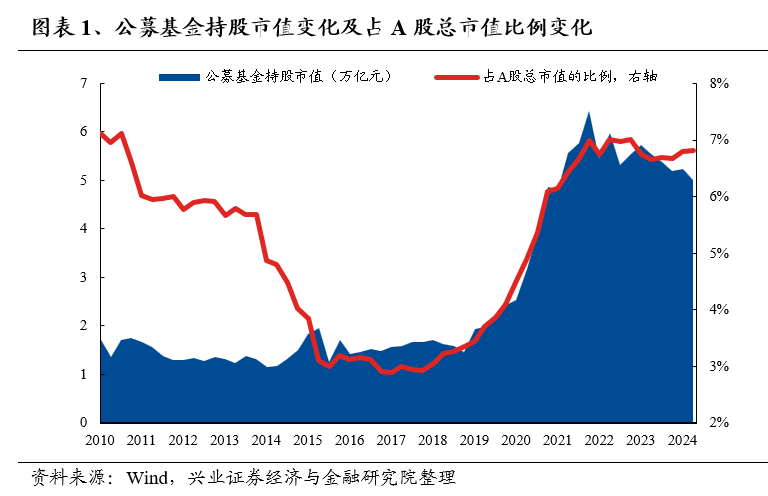

引言:随着基金二季报披露完成,市场普遍关注基金的调仓动向。公募基金仓位有何变动?各行业配置情况如何?重仓个股有何变化?个股集中度与龙头偏好如何?港股配置如何?被动基金的配置有何变化?我们梳理出市场较为关注的关于基金二季报配置的七大看点,供投资者参考。看点一:股票仓位连续两个季度回落公募基金持股市值回落,占A股总市值比例小幅提升。

光大证券:新型电力系统加速构建 配电网建设重要性愈发凸显

事件:近期,多个省市(陕西、江苏等)提出要求分布式光伏原则上应具备“可观、可测、可调、可控”(以下简称“四可”)功能。能源转型背景下新型电力系统加速构建,配电网建设重要性愈发凸显随着国家“双碳”目标的提出以及新型电力系统的加快建设,我国新形势下配电网高质量发展持续推进。

本周焦点