这只基金刚转型就清盘 发生了什么?

根据鹏扬基金7月29日公告,鹏扬国证财富管理ETF联接基金于7月15日转型为指数基金,鹏扬基金决定以通讯方式召开基金份额持有人大会,议审关于终止该基金的议案。大会投票表决时间为7月30日至8月23日17时。截至二季度末,鹏扬基金持有该基金的份额占比为98.75%。不难发现,在上述ETF联接基金转型为指数基金后,鹏扬基金没有选择继续运营下去,而是选择了清盘。

上半年基金赎回究竟多少?5000亿被指偏颇了 实情如何?

近日,公募基金二季度的赎回情况被市场热议。长江证券近期发布名为《主动权益基金持仓进一步集中》的研报中指出,主动权益基金二季度赎回超2000亿元,上半年合计净赎回超过5000亿元。该数据引起投资者热议。

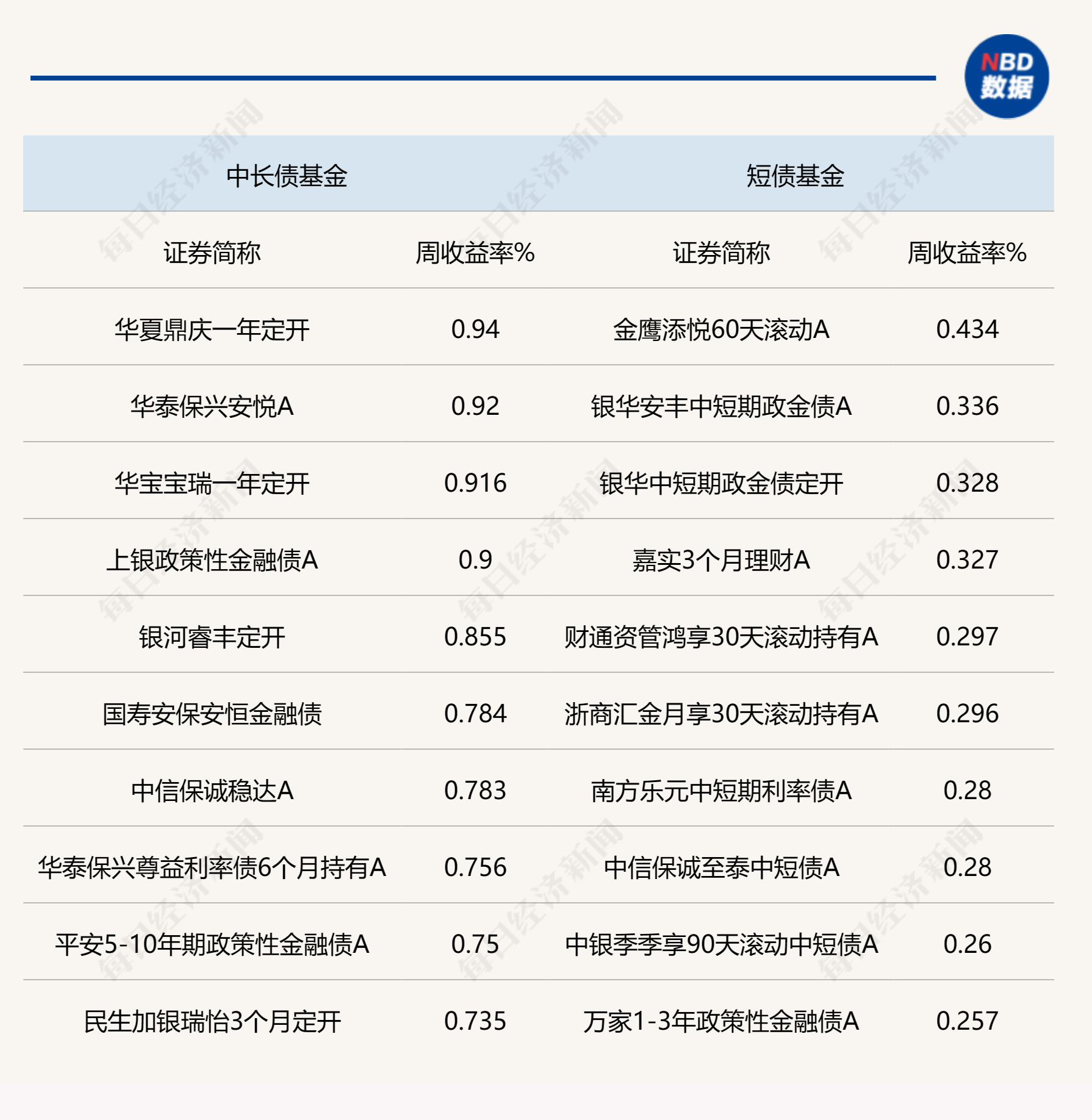

利率再探低位 基金增强对信用债配置力度 债基久期攀升

上周,随着央行下调7天逆回购利率以及1年期和5年期LPR利率,市场对降息后的长端利率想象空间再次打开,短期内依然出现国债被抢筹的现象。然而,根据机构的监测,基金对于信用债的配置力度有所增强,债基的久期开始攀升。对于经济企稳,利好企业中长期业绩转暖的预期,是业内看好信用债的重要因素,而这一点仍需要时间来检验。

主题基金加速发行 二季度红利股却已遭减持 红利行情还能持续吗?

今年以来,银行、公用事业等为代表的红利资产逆势上升,银行、公用事业(按申万一级行业分类,下同)涨幅均超10%。然而,5月下旬以来,此前涨势汹汹的部分大市值红利股发生回调,包括红利指数、中证红利、红利低波等主要指数均下跌了近10%。从近期披露的基金二季报看,经不完全统计,部分头部基金经理在二季度减持了红利股。

主打“分红牌” 多只ETF提高分红频率

越来越多的ETF重视分红。今年以来多只新成立的ETF设置“季度强制分红”条款、“月月可分红”机制,更有基金管理人召开持有人大会,拟提高分红频次。在业内人士看来,强制分红机制也是国内ETF市场的一次创新。具体来看,摩根中证A50ETF设置了“季度强制分红”条款。部分ETF更是设定了“月月可分红”的机制,国泰上证国有企业红利ETF今年5月上市,目前已进行了三次分红。

风格漂移仍五花八门 “智能中国”主题却重仓银行股 漂而优要被原谅吗?

在基金产品主题风格漂移与良好的业绩之间,究竟该作何选择,是摆在部分基民面前的现实议题。近日,部分基金净值走向与基金主题指数走向出现较大偏离的情况再度引起市场关注。根据二季报披露的最新重仓股情况,金信智能中国2025、东方互联网嘉等产品持仓风格均出现了一定漂移。

QDII额度紧张引发溢价 联接基金投资策略受考验

在全球多元化配置趋势的推动下,QDII基金成为投资者的新宠,但随之而来的QDII额度紧张问题,导致多只场内QDII基金溢价成为常态,间接影响了相关联接基金的投资运作。当QDII额度不足,联接基金可能被迫在二级市场以溢价价格购买ETF,增加了建仓成本,进而影响净值表现。据Wind数据,截至7月27日,46只QDII联接基金中有33只暂停或限制大额申购,占比高达69.56%。

东吴基金刘元海:拥抱AI 把握科技时代主旋律

▲东吴基金权益投资总监刘元海观点摘要:“在早期由于经验不足,没有经历过完整的产业周期,对行业理解不深刻,在做盈利预测时主要是线性外推,这是很重要的一个教训。后来我变为从中观角度研究行业趋势,如果公司战略布局跟行业发展趋势一致,可以考虑多配一点,如果判断行业有问题,即使公司判断乐观,仍应该谨慎一些。

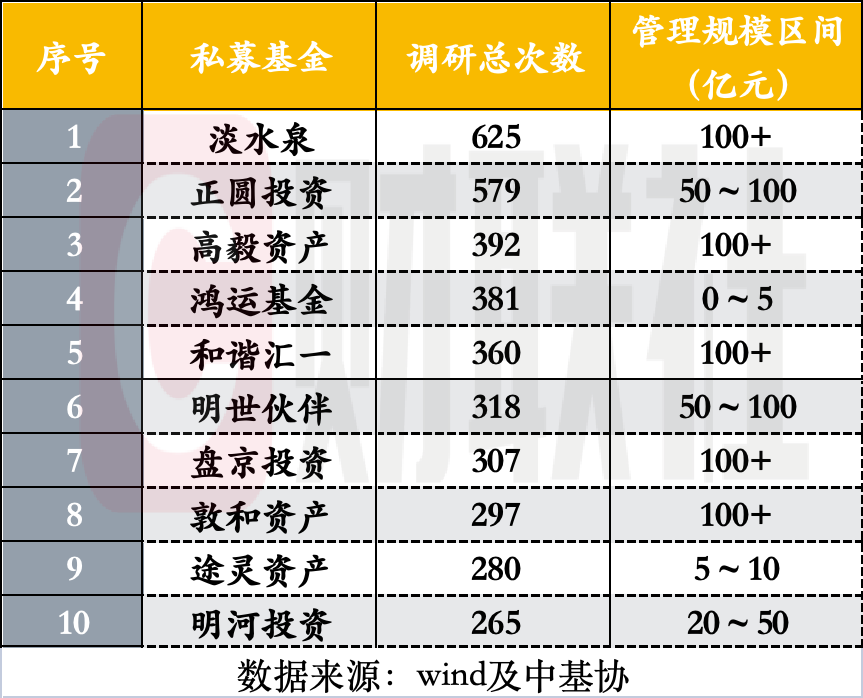

私募调研榜单:淡水泉居首 非百亿私募更刻苦 5家排名前十

对比过往数据,今年以来私募调研榜单新面孔更多,已有5家非百亿私募跻身榜单前十。据wind最新数据,年内调研不少于百次的私募共计91家,调研个股不少于百只的私募共计71家。淡水泉则凭借625次调研总次数、437只调研个股总数,依然占据私募调研榜首。在私募调研的这2张榜单上,非百亿私募正圆投资、鸿运基金、明世伙伴、途灵资产均有上榜。

顺应发展需求 ETF分红蔚然成风

当下,分红成为了ETF应对同质化竞争的有力手段。数据显示,截至7月28日,今年以来ETF以及ETF联接基金累计分红金额接近70亿元,相比去年同期接近翻倍。与此同时,无论是新成立还是存量的ETF以及ETF联接基金,都积极加大分红力度,“月月分红”逐渐成为业内常态。

本周焦点