杨德龙:财政部将在近期陆续推出一揽子增量政策举措 有望推动股市重拾升势

前海开源基金首席经济学家杨德龙认为,财政部将在近期陆续推出一揽子增量政策举措,有望推动股市重拾升势。今天上午10点,国务院新闻办公室举行了新闻发布会,财政部长蓝佛安及副部长介绍了下一步财政政策的主要情况。这些政策主要围绕稳定增长和国内区域风险,财政部将在近期陆续推出一系列有针对性的增量政策举措,以落实中央政治局会议的部署,提振下一步经济增速,这有利于提高投资者对经济增长的信心。

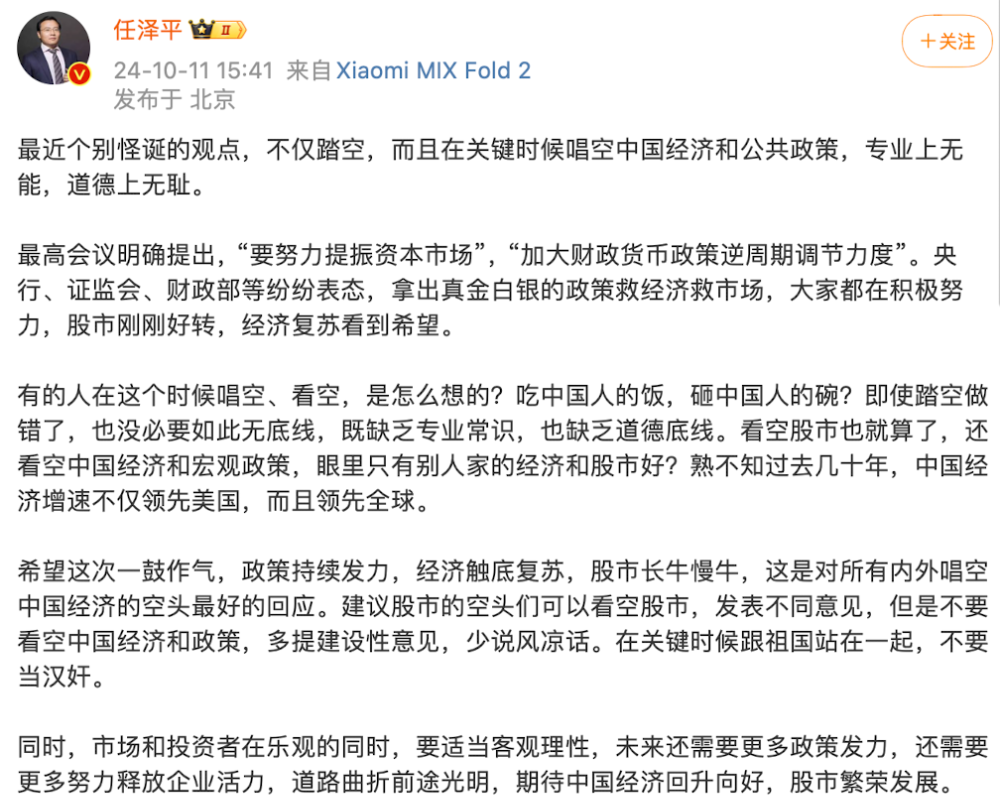

股市震荡 但斌、任泽平“隔空互怼”

市场回调?或许是上车好时机,立即开户等待时机本周,A股剧烈震荡,冲高回落。股市起起伏伏,股评圈也波涛汹涌,私募大佬但斌和网红经济学家任泽平开启“隔空互怼”模式。泽平宏观创始人任泽平11日发文称:“最近个别怪诞的观点,不仅踏空,而且在关键时候唱空中国经济和公共政策,专业上无能,道德上无耻。

天风证券解读财政部发布会:顶格政策支持

市场回调?或许是上车好时机,立即开户等待时机国务院新闻办公室10月12日上午10时举行新闻发布会,财政部部长蓝佛安介绍“加大财政政策逆周期调节力度、推动经济高质量发展”有关情况。蓝佛安表示,财政部将在近期陆续推出一揽子有针对性的增量政策举措。

中原证券:国内外利好叠加 金属价格普遍上涨

9月,沪深300上涨20.97%,有色板块上涨20.00%,在30个行业中排名第22,表现中等。有色子行业中,锂(28.72%)、镍钴锡锑(23.94%)、铝(23.62%)、稀土及磁性材料(23.22%)、钨(22.76%)、铅锌(18.01%)、其他稀有金属(17.08%)、铜(16.59%)、黄金(13.19%)。基本金属:LME与SHFE金属价格普遍上涨。

中国宏观经济研究院院长黄汉权:增量政策将持续用力 但政策加力或是个渐进的过程

市场回调?或许是上车好时机,立即开户等待时机9月26日,中共中央政治局召开会议,分析研究当前经济形势,部署下一步经济工作。三天后,9月29日,国务院召开常务会议,研究部署一揽子增量政策的落实工作。国庆假期后第一天,10月8日上午,国家发改委以“一正四副”领导高规格集体出席国新办新闻发布会,介绍“系统落实一揽子增量政策扎实推动经济向上结构向优、发展态势持续向好”有关情况。

一键式赎回债基 换了权益又跌了 多少基民这波搞错节奏?

随着市场行情的变化,许多基民也考虑调整自己的投资组合,基金转换也成为热点话题。一些基民将所持债基转换成股基,也有一些基民将反弹幅度不够的股基转换成业绩更好的其他基金。而由于一些基金紧急开启限购,基金转换失败的现象也时有发生,对于转换失败的风险,投资者也应有所预期。此外,业内人士还提示,投资者在进行基金转换时,还需关注“尾差”的产生,同时尽量不要频繁转换,以免产生过多手续费用。

“信用债前几天的下跌基本回来了”!债市企稳了吗?

10月11日收盘,股市一周的激烈交战落下帷幕,但债券投资者紧绷的神经还未能放松。在过去一段时间里,和股市上涨的不安相比,债券投资者内心的煎熬更为强烈。从9月24日股市上涨以来,债市在国庆节之前和节后首个交易日,持续出现大幅调整,各大期限国债收益率全线走高。历经10月9日至10月11日的股市回调,债市终于开始转暖,流动性开始有所修复。

短期大回调后 债市机会要来了?

A股大涨行情持续了一周,但债市却在这一周经历大幅调整。在此背景下,债券型基金净值普遍遭遇回撤,多只产品还遭遇持有人的大额赎回。对此,多家公募基金公司在近期密集对债基提升净值精度。目前债市稍稍企稳,股市却又经历了大波动。那么,经过调整之后,债市的机会要来了吗?经历回调自今年9月下旬以来,债券市场出现了较大幅度调整。

发售火热!多只公募REITs提前结募并进行比例配售

《每日经济新闻》获悉,乘着近期市场的东风,多只公募REITs一经发售就受到公众投资者的追捧,纷纷宣布公众发售部分提前结束募集并进行比例配售。10月11日,中金联东科创REIT、华夏南京交通高速公路REIT相继发布公告称,由于公众投资者累计有效认购规模已超过初始募集规模上限,基金管理人决定提前结束募集,并对公众投资者有效认购申请采用“全程比例配售”的原则予以确认。

本周焦点