美联储会议纪要偏鹰 沪铜价格或震荡运行

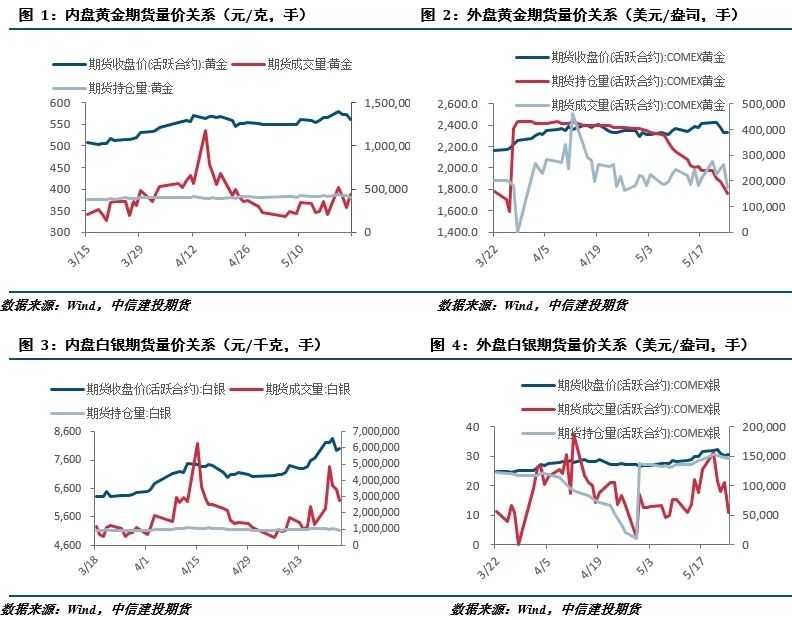

COMEX 库存低位运行,而持仓量维持高位,持仓虚实比仍较高,近期虽传闻部分LME 铜及南美铜转入 COMEX 仓库,令挤仓风险有所缓解。

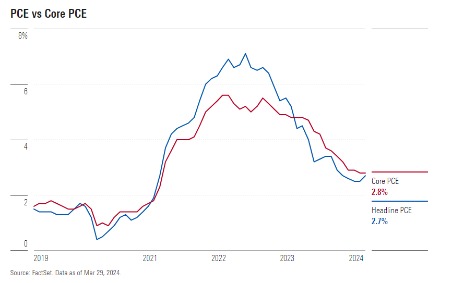

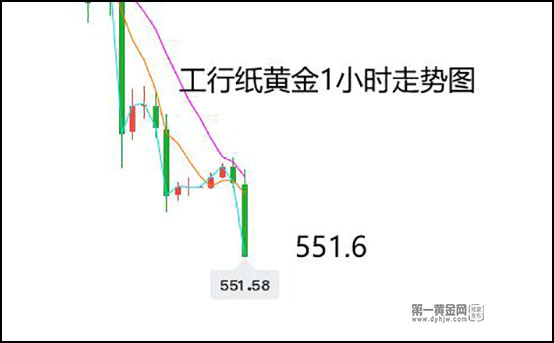

国泰君安:美联储降息预期摇摆 不改金价长牛

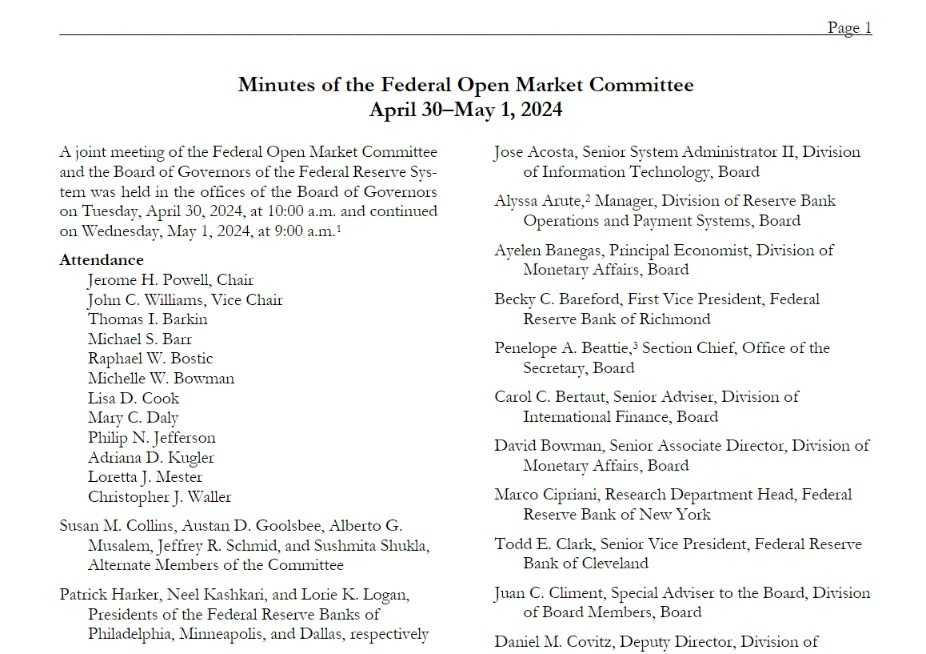

国泰君安研报指出,美联储4月FOMC政策会议纪要放鹰、甚至有关于加息的讨论,显示联储对于抗通胀进展缓慢的担忧,启动降息的信心不足。同时,美国5月标普全球制造业PMI为50.9、突破荣枯线,服务业PMI创12个月新高至54.8。降息预

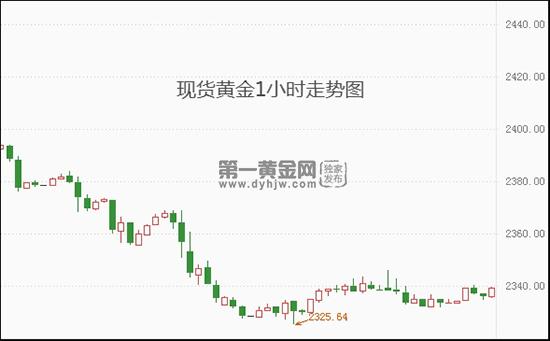

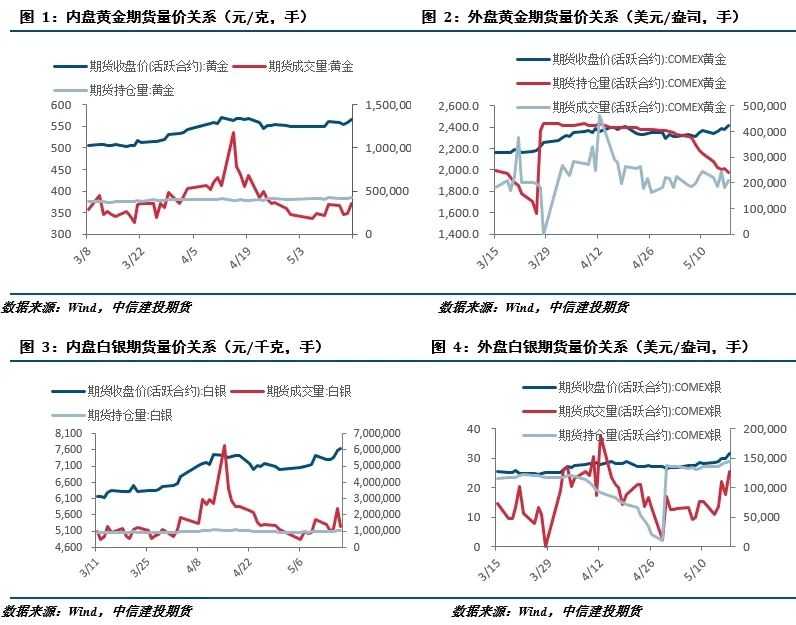

中信建投:美国通胀预期回落 黄金谨慎追涨

中信建投研报指出,美股在2023年Q1-2024年Q1的上涨得益于通胀顺畅回落,未来通胀再次回升后,美股仍将进入调整期,建议高位减配。短期黄金2400美元以上仍建议波段操作。中期来看,未来美国通胀有再次抬头的迹象,一旦通胀反弹趋

北交所,逆市大涨!军工股强势走高,有色板块大幅调整

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 北交所个

瑞银:现金时代已结束,这些资产有很大机会!

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 来源 Win

高股息叠加制造业复苏 资源股上行驱动力充足

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! ◎记者 严晓

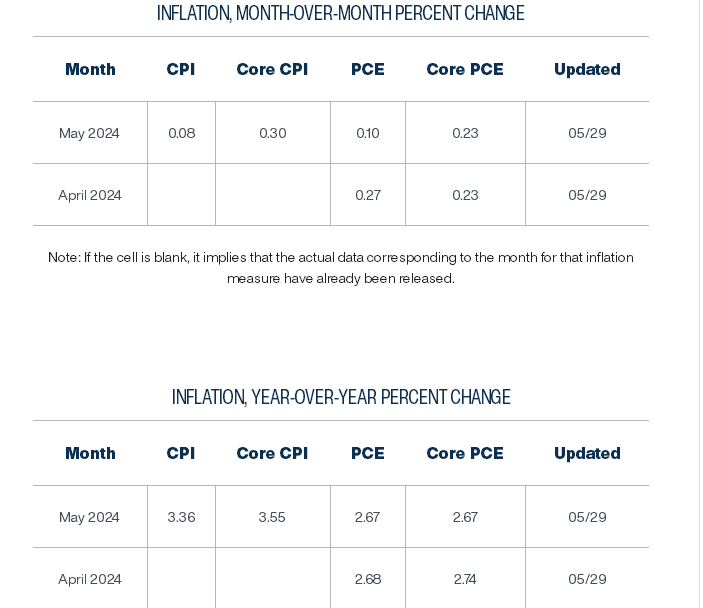

东北证券:美国通胀下降助攻金价 铜行情迎逼仓+地产利好催化

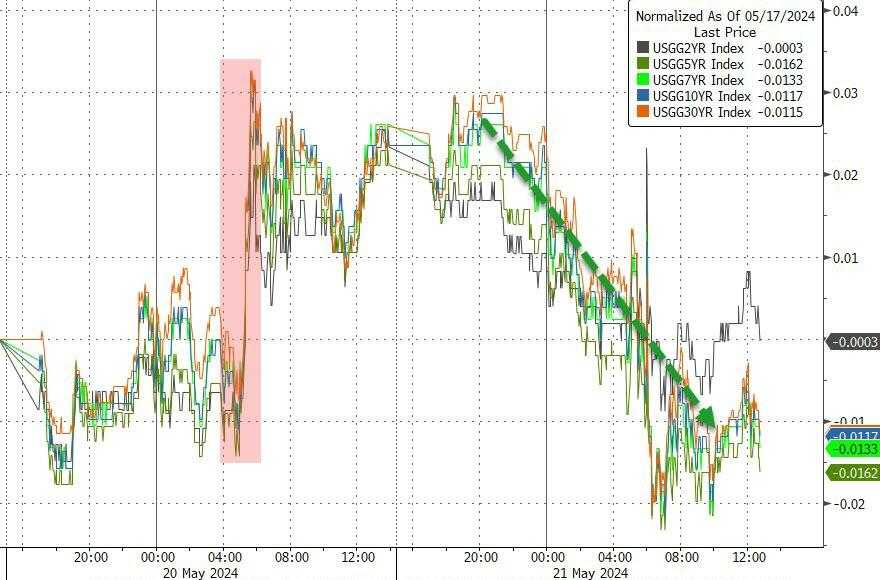

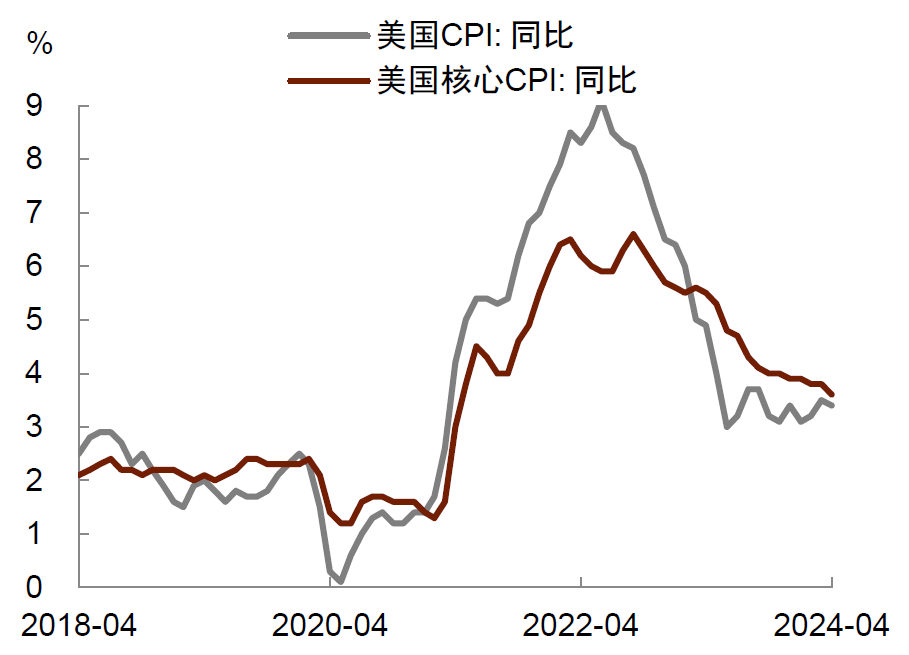

金:美国CPI同环比下行,通胀担忧短期缓解,金价强势上行。本周五伦敦金现收盘价2414.5美元/盎司,周涨幅2.3%。1)美国4月核心通胀下行,通胀担忧短期缓解:5/15美国公布CPI数据,4月CPI同比3.4%,预期3.4%,前值3.5%;核心CPI同比3.6%,预期

华泰证券:港股配置空间有望延续 时间锚点或在于6月上中旬

华泰证券研报表示,上周内外积极因素合力催化下,恒指时隔九个月重新突破19000关口。地产政策利好密集释放,去库+扩需双管齐下,有望提振外资对国内的基本面预期。美国通胀压力边际缓解,联储降息钟摆式回归。互联网中概股一季

美国CPI如预期回落 贵金属继续攀升

美国4月CPI 同比增 3.4%,4 月核心 CPI 同比增 3.6%,与前值 3.5%、3.8%相比均有所回落。

中金:今年美联储或只降息一次 时点或在第四季度

中金公司研报指出,美国4月份CPI同比增长3.4%(前值3.5%),核心CPI同比增长3.6%(前值3.8%),两者均较上月放缓,符合市场预期。从分项看,二手车、家具家电等商品价格继续下跌,服务通胀仍具有粘性。这组通胀数据对市场意义重大,它降低

本周焦点