【恒泰早报】8月14日恒泰期货交易策略

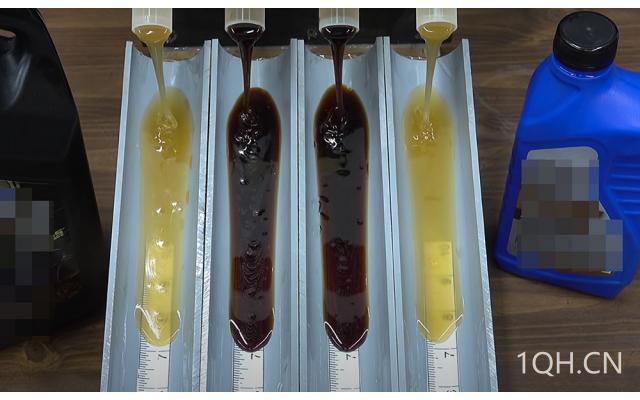

俄罗斯船货稳定流入,亚洲高硫燃料油市场供应持续受到支撑,同时中东地区夏季发电需求高峰或将使近期货量进一步收紧;低硫料油方面,整体供需端较为宽松,观察新加坡码头交交付的低硫燃料油利润都有所收窄。综合来看,在中东与南亚的夏季发电高峰期内,高硫燃料油市场基面仍将明显强于低硫燃料油市场。

油价下跌风险加大,什么是改变悲观情绪的催化剂?

8月13日,市场分析师Irina Slav称,石油交易商越来越看空油价。来自美国等国的经济数据,以及对需求的担忧,正在推动石油市场的悲观情绪。不过,潜在的供应冲击可能是改变看跌市场情绪所需的催化剂。

铜精矿现货粗炼费连续小幅回升 铜价低位反弹

当前矿端供应偏紧局面有所缓解,铜精矿现货粗炼费(TC)连续小幅回升,但矿端仍存在反复的可能性。需求端,随着铜价走低,企业逢低采购,下游受到抑制的需求有所回升,周一电解铜社会库存延续去库,但近期海外LME铜库存大幅提升,这对于铜价上行形成压制。

8月14日黄金期货最新走势点评

8月14日,截止发稿,沪金主力合约暂报568.26元/克,跌幅0.18%。据统计,多数期货公司预计黄金期货行情宽幅震荡。

螺纹钢供应延续大幅收缩 铁矿石需求延续弱势局面

供需双弱格局未变,建筑钢厂减产扩大,螺纹周产量环比再降 29.21 万吨,供应延续大幅收缩并降至极低水平,继而带来库存去化。

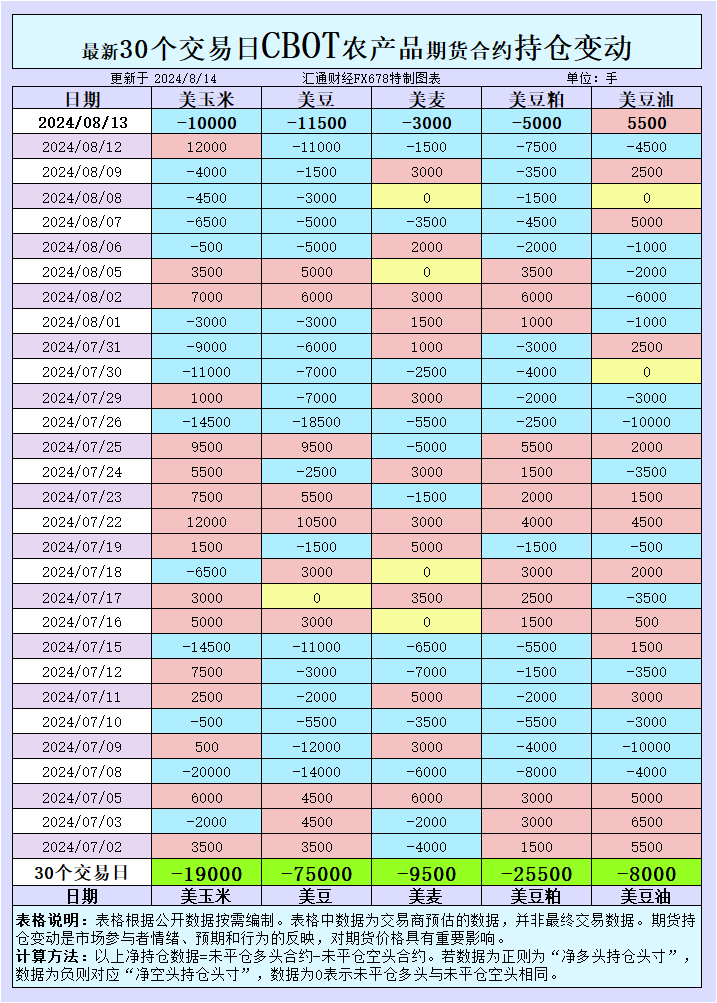

CBOT持仓变动引爆市场:美国大豆产量预期高涨,期货价格跌跌不休?

美国农业部的创纪录产量预期与大宗商品基金的净空头持仓激增,共同推动大豆和豆粕价格跌至多年低点。小麦和玉米亦受波及,持仓变动背后,市场情绪和供需预期如何重塑谷物期货格局?本文深入分析,带您一探究竟。

原糖维持偏弱格局 9月合约价差仍维持高位

原糖维持偏弱格局,消息方面较为匮乏,巴西压榨进度、北半球估产、印度出口预期都成为扰动因素。国内现货价格小幅下调,9月合约价差仍维持高位,关注未来期现回归情况,远期合约仍承压,以偏弱思路对待,关注进口数据。

郑棉不具备持续大幅反弹动能 市场信心有待提振

周一,ICE美棉上涨0.95%,报收68.99美分/磅,CF409上涨1.34%,报收13625元/吨,新疆地区棉花到厂价为14453元/吨,较前一交易日上涨124元/吨,中国棉花价格指数3128B级为14770元/吨,较前一日上涨40元/吨。

8月14日原油期货行情交易视点分析

8月14日,截止发稿,原油主力合约暂报576.2元/桶,涨幅0.09%。据统计,多数期货公司预计原油期货上行受阻。

生猪主力2411合约延续上行趋势 终端需求偏弱

周一,生猪期货延续上行,2409合约收涨1.92%,报收19630元/吨,再创新高;主力2411合约在近月合约带动下,小幅收涨0.27%,报收18595元/吨。

本周焦点