现货黄金再创历史新高 贵金属板块早盘走高

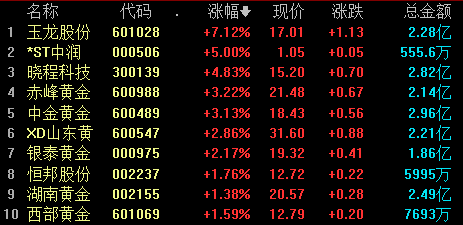

7月17日,贵金属板块高开,截至发稿,玉龙股份涨超7%,赤峰黄金、中金黄金、湖南黄金等跟涨。现货黄金涨破2475美元/盎司,再创历史新高,至高报2477美元/盎司。市场普遍预期9月降息,年内降息次数或达到2-3次。芝商所(CME)美联储利率观察工具显示,美国CPI数据公布后,美联储9月降息25个基点的几率为98.5%,到12月可能累计降息2-3次。

两只沙特ETF再度大涨 基金公司提示溢价风险

7月17日,两只昨日上市的沙特ETF再度大涨,沙特ETF(159329)竞价涨停,沙特ETF(520830)高开超8%。7月16日,境内首批沙特交易型开放式指数基金(ETF)正式上市,截至收盘,沙特ETF(159329)、N沙特ETF(520830)双双涨停。

A股半年报“前菜”收官 知名公募“押中宝”!机构紧急调研

公募提前布局半年报预喜公司。A股上市公司2024年半年报业绩预告已披露完毕。公募基金提前布局的一些绩优公司正得到验证。数据显示,不少知名基金经理的重仓股上半年业绩表现优异,甚至超出市场预期。与此同时,一些半年报业绩预喜公司披露完后,基金经理紧急安排调研,探求业绩增长秘密。

还能再涨20%?二季度规模大增72%的基金经理也加仓了这个方向!

7月16日,消费电子板块涨幅居前,带领创业板指反攻。在美股苹果股价创历史新高以及多家公司业绩预喜之际,苹果产业链表现强势,歌尔股份、蓝思科技、立讯精密等消费电子个股涨幅居前。(图片来源:东方财富APP,统计截至2024/7/16,不作投资推荐)消息面上,摩根士丹利把苹果公司列为了首选股,摩根士丹利认为,苹果公司人工智能平台的推出将引发用户升级智能手机、平板电脑和电脑的热潮。

中金:大选冲刺期前是美联储降息的关键窗口期

中金公司指出,美国6月CPI进一步走弱,叠加鲍威尔的“鸽派”发言,打开了美联储降息的“大门”,市场对9月份的降息预期也升至90%,使得降息成为“大概率事件”。预计三季度美国通胀仍会继续回落,因此如果期间不出意外的话,大选冲刺期前也是降息的关键窗口期。经过大半年的酝酿与“钟摆式”的反复,降息似乎终于要成为现实。

华泰证券:看好核心城市储备充沛及运营稳健的优质房企

7月17日消息,华泰证券表示,随着监管层明确的“稳地产”诉求在实操层面不断落地,有望推动房地产市场信心修复并尽快筑底,为板块提供估值修复空间。华泰证券看好核心城市储备充沛及运营稳健的优质房企。全文如下华泰|房地产:销售降幅延续收窄,京沪房价环比上涨基本面尚在修复,推荐资源充沛运营稳健的房企7月15日,统计局发布2024年1-6月份全国房地产市场基本情况。

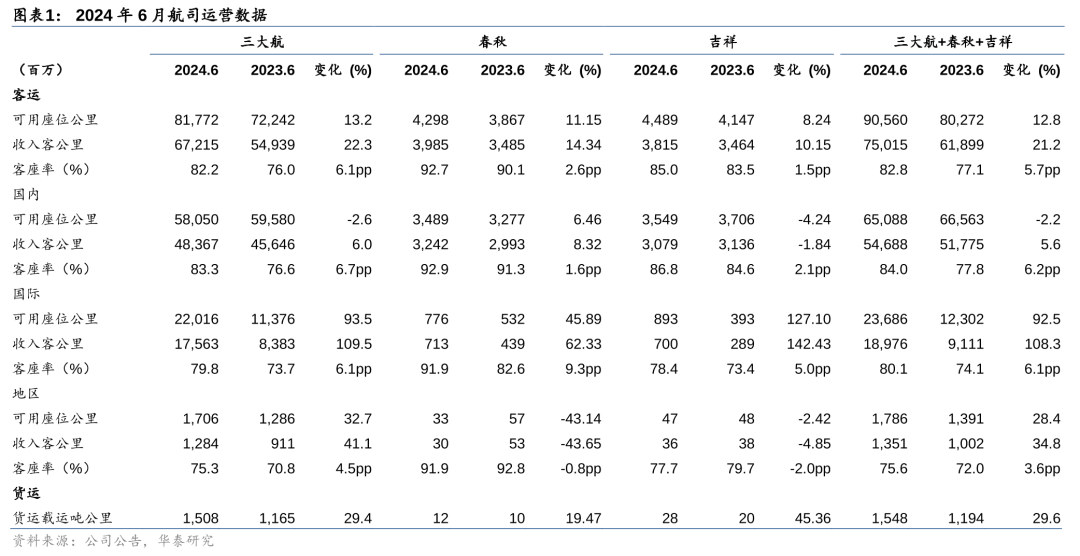

华泰证券:航空板块景气度改善有望进一步兑现

7月17日消息,华泰证券研报表示,往后展望,因私出行依旧旺盛,华泰证券持续看好需求在暑运再次迎来高峰,体现航司旺季盈利弹性。中长期华泰证券认为民航供给收紧有望延续,伴随需求不断增长以及国际航线恢复消化运力,航空板块景气度改善有望进一步兑现。

中信建投陈果:7-8月市场有望继续围绕业绩方向交易

7月17日消息,中信建投陈果研报指出,A股24H1业绩预告披露,披露率29.4%,预喜率42.6%,24Q2盈利降幅有望较Q1收窄,但预计仍磨底震荡。

天风证券:看好设备材料国产化进程 设计或迎“科特估”行情

7月17日消息,天风证券研报指出,科创半导体即将发布新主题指数,看好设备材料国产化进程,设计或迎“科特估”行情。上交所7月14日公告,将于2024年7月26日正式发布上证科创板芯片设计主题指数和上证科创板半导体材料设备主题指数,为市场提供更多科创板半导体产业投资标的。

本周焦点