国债等债券利息收入增值税政策调整影响分析

界面新闻记者 | 杜萌

8月1日,财政部、税务总局发布《关于国债等债券利息收入增值税政策的公告》,自8月8日起,新发行的国债、地方政府债券、金融债券利息收入恢复征收增值税,之前发行的则继续免征直至到期。

华西证券研究所研报显示,目前国债与地方债共享同一套税收规则,公募基金在利息收入和资本利得领域享受免增值税和所得税优惠;非公募的资管类产品免征利息收入部分的增值税与所得税,资本利得部分则需征收3%的增值税及25%的所得税;银行自营投资国债及地方债同样免征利息部分的税,但在资本利得部分则需征收6%的增值税及25%的所得税。

图:国内债券投资的税收规则来源:税务总局、政府网站、华西证券研究所

诺安优化收益基金经理张立表示,本次调整仅针对利息收入涉及的增值税,公募基金的所得税及资本利得增值税将继续享受税收优惠。

界面新闻记者从业内了解到,由于此次税收新规采取“新老划断”,公募产品中专门投资国债、地方政府债及金融债的固收产品仍享有明显的税率优势。

国泰基金表示,国债有望迎来“抢券”行情,推动利率曲线下行。十年国债ETF、国债ETF已持有的存量债券,未来利息收入仍然免收增值税,或有资金从地方债、金融债“搬家”至国债。

“这意味着利率债短期内存在交易机会,资金会对老债券进行抢筹。”上海一家固收资产净值在千亿元左右的公募固收部门投研人士表示,他们预计此次新老债的利差波动区间在5-10BP之间。

“目前公募基金仍享受利息收入和资本利得中的双重税收优惠政策,相比金融机构自己购买国债,税收优势仍比较明显,短期内部分金融机构资金可能会从直接买债转向公募基金投资。”上述投研人士表示。

不过,目前债券的绝对收益率很低,后续收益率有可能仍将下行。而投资公募基金本身有0.2-0.4%左右的综合费用,机构再投资公募基金的意愿最终到底有多强,可能需要机构自己先算一笔经济账了。

中欧基金表示,债券市场以机构投资者参与为主,个人投资者大多通过购买债券型基金、ETF等间接参与债券市场,由于公募基金产品的税收优惠力度相对更大,因此个人投资者也会享受更多的税收优惠。

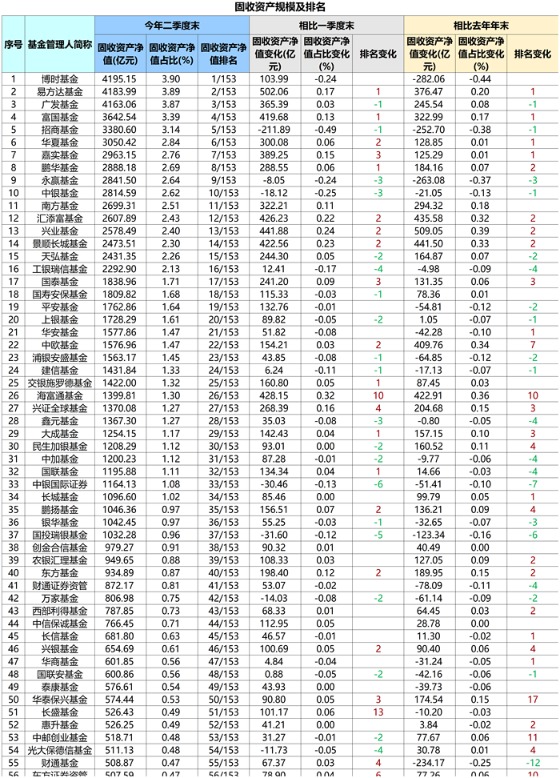

中国银河证券基金研究中心数据显示,截至今年二季度末,153家公募/券商资管持有的固收资产净值规模达到了10.75万亿元,其中固收资产净值规模在500亿元以上的公募基金/券商资管共有56家。

其中,博时基金以4195.15亿元的固收资产规模排名第一,易方达基金的固收资产规模为4183.99亿元,相比一季度增加了502.06亿元,从第三名赶超至第二名,广发基金以4163.06亿元排名第三位。

嘉实基金二季度固收资产净值规模的排名也往前进了三位,以2963.15亿元的规模排名第7位;中欧基金以1576.96亿元排名第22位,相比去年年末增加409.79亿元,排名前进了7位;海富通基金以1399.1亿元排名第26位,相比去年年末增加了422.91亿元,排名前进了10位。

表:截至二季度末,固收资产净值规模在500亿元以上的公募基金/券商资管明细来源:中国银河证券基金研究中心界面新闻整理

“今年上半年,债基规模回升,纯债基规模明显增长。从资产配置结构来看,债券仓位有所增加。”国盛证券固收杨业伟团队分析表示,此外,随着债券利率的下行,债券基金正在通过拉长久期来获取更高的资本利得。

Wind数据显示,从二季度数据来看,中长期利率债基的平均久期大幅上升0.81年至4.23年,中长期信用债基的平均久期大幅上升0.94年至3.42年,短期利率债基的平均久期上升0.19年至1.50年,中短期信用债基的平均久期上升0.16年至1.08年,是有数据以来单季度上升幅度最大的一次。

在当前宽松的货币政策下,下半年债市是否有机会?

诺安基金表示,近期商品和股市的上涨对债券形成压力,赎回反馈下短期债券有回调压力。但回调后,债券赔率有所修复,策略上,由于货币宽松的确定性较大,可延续杠杆套息策略,同时关注利率债及二永波段操作机会。

国泰基金表示,上周债券市场大幅震荡,最终受益于风险偏好回落与PMI走弱,收益率下行。展望8月,国泰基金认为债市交易将重新回到基本面,预计收益率震荡下行。政策方面,利率债与金融债恢复增值税对债市短期影响有限,预计国债新券收益率定价上行5-10BP,若接近10BP利差新券有更优的配置价值。

中欧基金固收团队表示,8月8日后发行的新券利息收入需缴纳增值税,而此前发行的老券在到期前继续享受免税,税收差异或将直接推高新老券利差。整体看本次政策变动对市场的影响是一次性的,债市后续走势主要还是取决于对基本面、货币政策、债券供需等方面的判断,在中期债务存续为主线的宏观环境下,预计利率中枢将会稳中有降。

(文章来源:界面新闻)

声明:

- 风险提示:以上内容仅来自互联网,文中内容或观点仅作为原作者或者原网站的观点,不代表本站的任何立场,不构成与本站相关的任何投资建议。在作出任何投资决定前,投资者应根据自身情况考虑投资产品相关的风险因素,并于需要时咨询专业投资顾问意见。本站竭力但不能证实上述内容的真实性、准确性和原创性,对此本站不做任何保证和承诺。

- 本站认真尊重知识产权及您的合法权益,如发现本站内容或相关标识侵犯了您的权益,请您与我们联系删除。

推荐文章: