A股三大指数涨跌不一 楼市政策成效显现

A股三大指数今日涨跌不一,截止收盘,沪指跌0.23%,深证成指涨0.29%,创业板指跌0.02%。沪深两市成交额接近1.8万亿,较昨日缩量逾千亿。行业板块涨跌互现,贵金属、房地产服务、商业百货、教育、房地产开发、航空机场板块涨幅居前,电源设备、银行、消费电子、光伏设备板块跌幅居前。个股方面,上涨股票数量超过2400只,60只股票涨停。

12月10日,经济日报发文指出,房地产市场正逐步走向增量和存量并重阶段。当前房地产市场处于新旧模式转换时期,转型需要一定时间。房地产市场虽有所波动,但总体而言,稳楼市政策成效仍在继续显现。近期房企化债取得积极进展,行业风险正逐步出清。应该明确,房企出险不意味行业出险,房企出险不意味项目出险,房企总部出险不代表下属企业出险。总体上看,目前新增出险房企数量已减少,出险房企债务重组有重要进展。一些房企通过债转股、资产处置等方式成功实现境内、境外债务重组,大幅削债、压降杠杆,恢复资本结构稳健性。房企风险化解提速将带动整个行业风险出清进程加快、“轻装上阵”。大型房企在热点城市拿地增多,表明市场信心正逐步恢复。

此外午后,万科股债集体异动。万科A涨停,成交额超30亿元;港股万科企业涨超15%。12月5日,浦发银行作为召集人如期披露“22万科MTN004”展期的“最终议案”。相较此前流传于市场的“初步议案”,“最终议案”新增两个选项,在保持本金展期一年且无首付的条款外,对付息、增信措施提供新的选项。而围绕这份议案举行的持有人审议会议在今日召开。

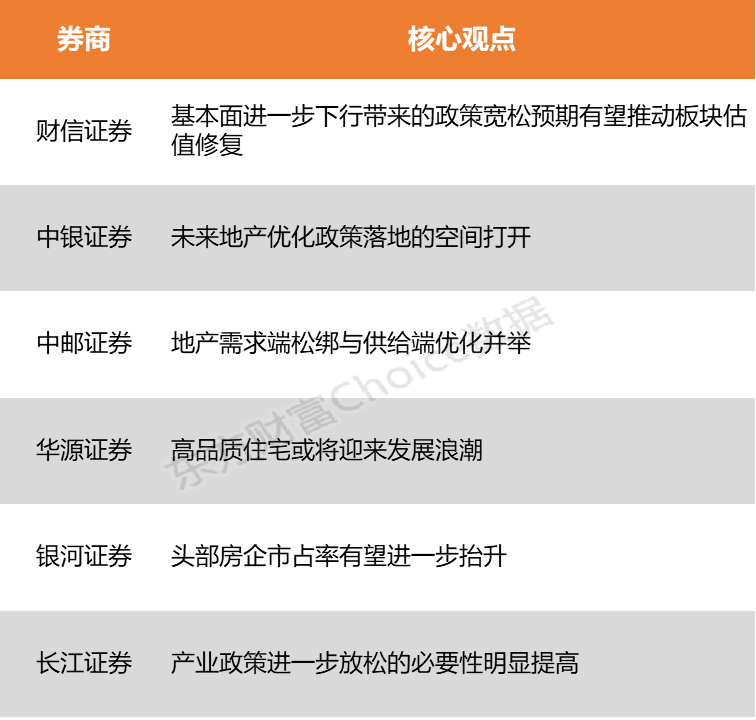

财信证券表示,短期看,基本面进一步下行带来的政策宽松预期有望推动估值修复,长期需关注房企在新模式下的发展机遇。中银证券指出,基本面承压+“十五五”规划建议表态偏向积极,未来地产优化政策落地的空间打开。对未来地产行业的修复有一定信心。

财信证券:基本面进一步下行带来的政策宽松预期有望推动估值修复

短期看,基本面进一步下行带来的政策宽松预期有望推动估值修复,长期需关注房企在新模式下的发展机遇。我们建议短期关注政策宽松带来的估值修复机会,中长期聚焦具备核心城市资源和不动产运营能力的龙头企业。

中银证券:未来地产优化政策落地的空间打开

基本面承压+“十五五”规划建议表态偏向积极,未来地产优化政策落地的空间打开。对未来地产行业的修复有一定信心。地产从标的来看,一方面,流动性安全、重仓高能级城市、产品力突出的房企或更具备α属性;另一方面,在新消费时代下,提前布局新业态、新模式、新场景的商业地产公司,有望率先走出重围。

中邮证券:地产需求端松绑与供给端优化并举

高层近期强调“深入实施城市更新行动”,将其与稳楼市、消除安全隐患结合,要求2026年底前完成地市级城市更新专项调查,划定保护底线。同时,“好房子”建设标准进一步明确,要求新供土地原则上满足绿色建材应用比例不低于70%、智慧社区配套率100%等,重庆、常州等地已出台地方版“好房子”建设十条,推动产品力升级。此外,多地发放购房补贴,实现需求端松绑与供给端优化并举,“因城施策”稳楼市预期。

华源证券:高品质住宅或将迎来发展浪潮

房地产作为中国家庭重要的资产配置和投资方向,稳住房价对畅通经济内循环有着重要意义,政策端有望进一步发力。今年以来,中央层面高频提及建设好房子和高品质住房,在政策导向和供需结构变化的契机之下,高品质住宅或将迎来发展浪潮。

银河证券:头部房企市占率有望进一步抬升

目前,房地产行业的销售受到去年基数相对较高等因素的影响,同比表现承压;房企由于行业整体依然处于筑底阶段尚未完全修复投资信心,因此投资端开工、竣工等同比降幅均扩大。“十五五”规划建议提出“推动房地产高质量发展”,对此,银河证券认为,头部房企展现优秀的运营管理能力具有资金优势,市占率有望进一步抬升。

长江证券:产业政策进一步放松的必要性明显提高

10月房地产各项指标下行斜率扩大,主要受高基数影响,预计11月-12月销量同比仍将明显承压,产业政策进一步放松的必要性明显提高。当前常规政策仍有空间,超常规政策也有较大回旋余地,只是在时点上存在不确定性。标的层面,基本面主线首选库存压力小且产品力相对突出的优质房企,弹性主线可适当下沉至边际改善型房企;低利率和资产端匮乏等背景下,具备稳定现金流和潜在高股息的商业地产、物业管理和经纪等领域的龙头企业,仍是中长线配置机会。

(本文不构成任何投资建议,投资者据此操作,一切后果自负。市场有风险,投资需谨慎。)

声明:

- 风险提示:以上内容仅来自互联网,文中内容或观点仅作为原作者或者原网站的观点,不代表本站的任何立场,不构成与本站相关的任何投资建议。在作出任何投资决定前,投资者应根据自身情况考虑投资产品相关的风险因素,并于需要时咨询专业投资顾问意见。本站竭力但不能证实上述内容的真实性、准确性和原创性,对此本站不做任何保证和承诺。

- 本站认真尊重知识产权及您的合法权益,如发现本站内容或相关标识侵犯了您的权益,请您与我们联系删除。

推荐文章: