A股市场波动与银行股配置价值分析

国内首份汇集注册分析师观点的复盘日报,聚焦A股市场与宏观经济动态。AI摘要:机构认为市场波动中可寻机会,中信证券看好传统制造业,中信建投长期坚持科技和黄金主线。银行股配置价值受认可,机构称其红利吸引力提升,建议布局优质标的。美政府停摆影响经济,机构指出会加剧市场波动,给美联储政策带来不确定性。

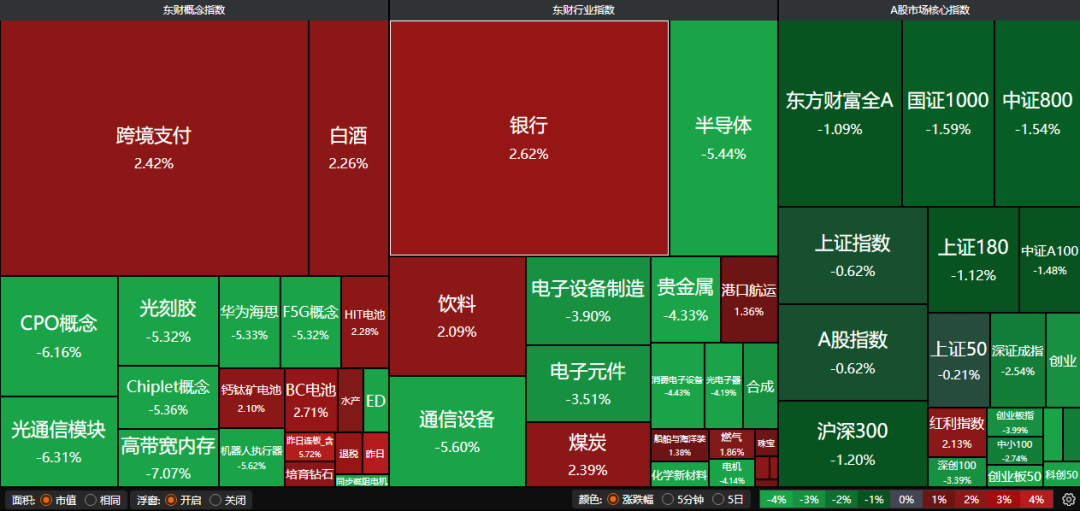

昨日A股三大指数集体回调,沪指跌0.62%,收报3865.23点;深证成指跌2.54%,收报12895.11点;创业板指跌3.99%,收报2955.98点。沪深两市成交额达到25762亿。行业板块涨少跌多,保险、燃气、煤炭行业、银行、酿酒行业涨幅居前,电子化学品、能源金属、半导体、小金属、电池、消费电子板块跌幅居前。市场波动中,机构普遍认为需关注结构性机会,如传统制造业与银行股的配置价值。

1、后市需要担忧吗?

中信证券:传统制造业的机会。每轮意外的市场波动,往往是新的变化和线索转变为主线的契机,短期走势的判断不是核心矛盾。国内的传统工业板块资本开支在“反内卷”的大趋势下也开始明显放缓,不少传统行业投入产出比已经企稳甚至回升,龙头公司在景气低点也能够持续创造利润,成为市场关注的焦点。

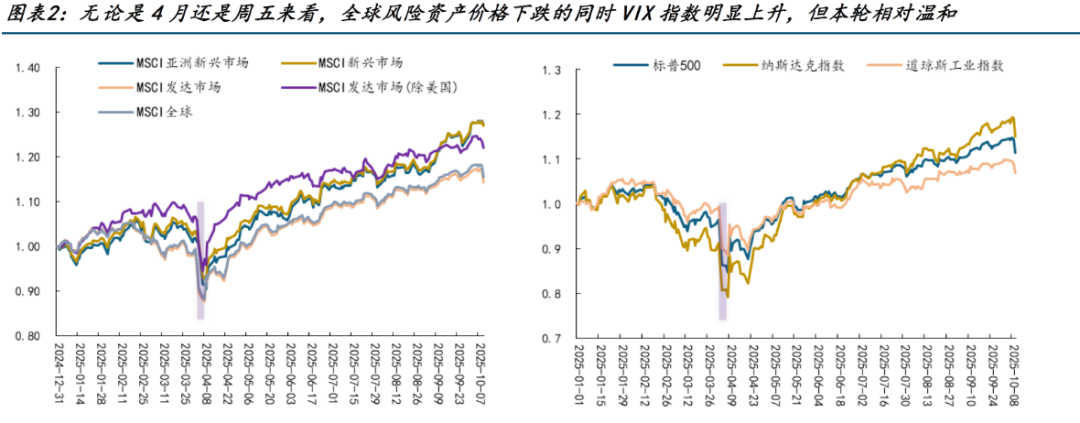

中信建投:全球科技股大跌,需要担忧吗?节后两个交易日A股市场波动较大,科技板块也有前期涨幅较大的问题,6月底以来创业板指和科创50上涨超过或接近60%,积累了一定的高位风险和止盈压力。面对近期科技板块和中美关系的扰动,短期建议中性应对,长期仍然坚持科技和黄金主线,把握市场波动中的投资机会。

国金证券:无恐惧,不贪婪

全球风险资产价格波动加大,但尚未出现“恐慌”,当下比4月更高的估值水平也就意味着没有“贪婪”的必要。中期看,全球制造业活动回升和实物消耗的上行仍然是最重要主线。内需方向将阶段性获得市场更多关注,非银金融将受益于全社会资本回报见底回升,制造业活动修复与投资加速的实物资产中期仍然是最占优资产,为投资者提供方向。

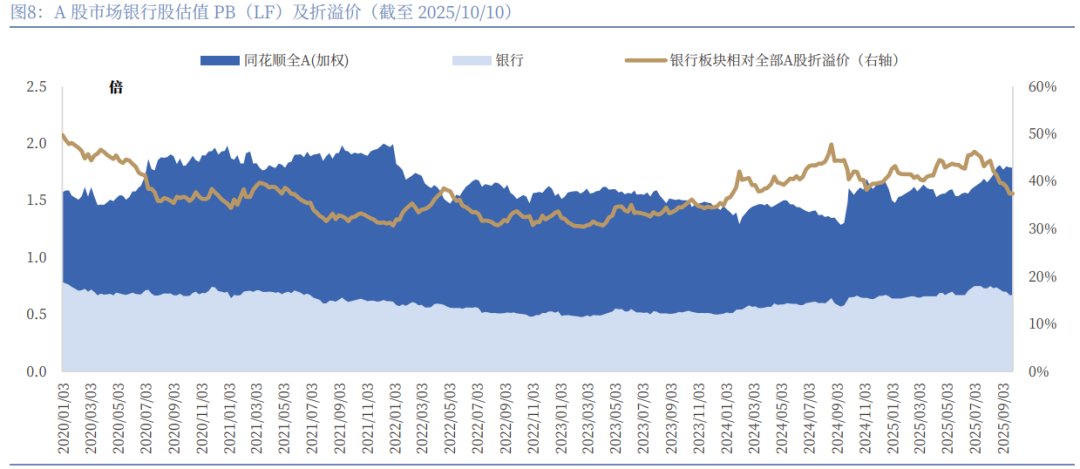

2、银行股卷土再来?

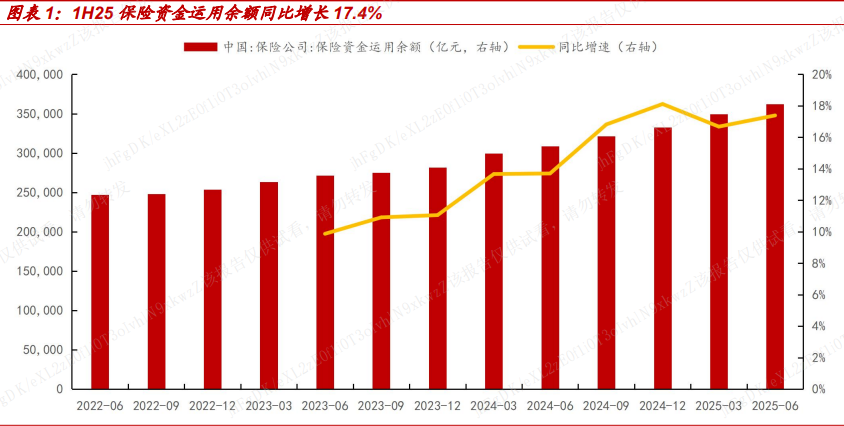

中国银河:银行红利价值吸引力提升

城市更新和构建房地产发展新模式有望为银行带来信贷和资产质量改善机遇。银行受关税冲击影响整体可控,部分出口导向型地区银行信贷需求及资产质量需观察,但是关税不确定性催生防御性配置需求,我们继续看好银行板块配置价值,维持推荐评级,建议投资者关注。

西部证券:布局优质银行标的

短、中期视角,我们预计大盘维持慢牛节奏、科技股市值稳中有升,市场风格或不会轻易切换,结构性行情延续。而展望长期趋势,银行资产有望在宏观经济复苏、资本市场结构优化后得以重估,建议提前布局优质银行标的,把握银行股长期投资价值。

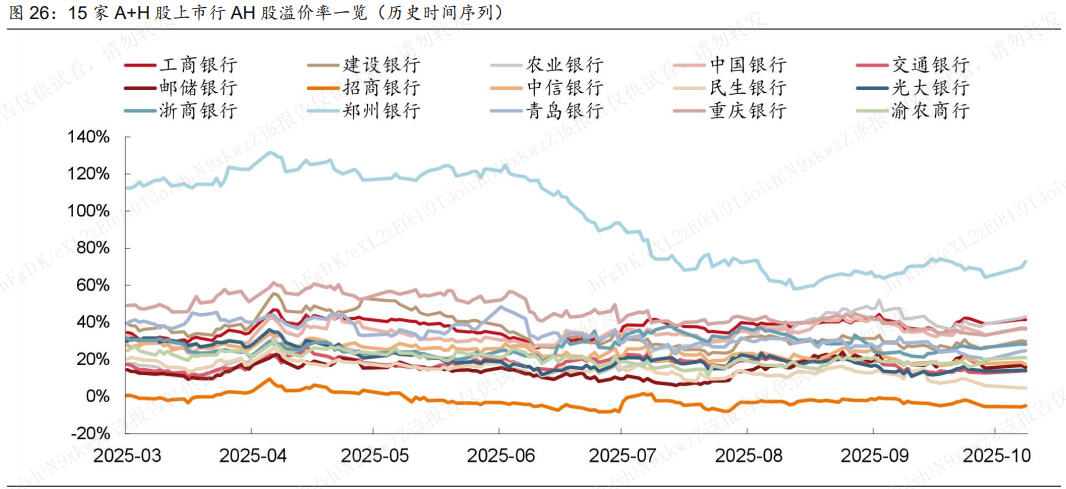

中泰证券:险资配置银行有望继续提升

险资重仓股票市值中,银行股占比提升,2025年举牌事件中银行股占比为41.9%。险资重仓股票市值行业分布来看,银行板块占比始终最高,1H25为47.2%,显著高于第二名公用事业(7.2%),同时2023年后银行板块占比重回上行区间,显示险资对银行股的青睐。

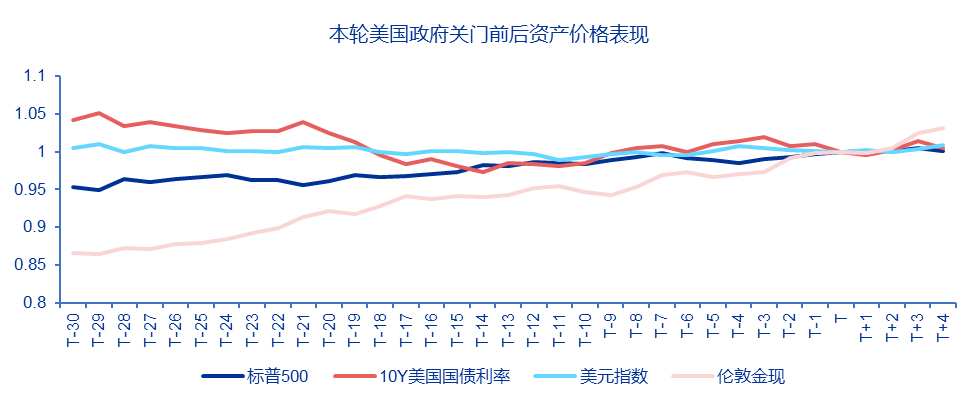

3、美财长罕见警告:政府停摆影响美国经济

美国财政部长贝森特周一也罕见警告,政府关门已经开始对美国经济产生影响,而美国媒体没有充分报道政府停摆的重要性,其中的关键在于主流媒体中的民主党阵营一直在淡化政府关门的影响,但事情已经变得很糟糕了,引发市场对经济前景的担忧。

申万宏源:市场波动加剧

根据美国白宫文件《政府关门的经济影响》,政府每“停摆”一周,经济增速将下降0.2个百分点,如果对比现在的GDP水平,大概是每周150亿美元的损失,同时一个月的政府关门将导致43000的新增失业人群。另一方面,由于美国联邦政府员工被迫休假,关键数据将延迟公布,导致美联储需要在更大的不确定下做出下一个利率决定,同时也会对企业的决策做出影响,最终不确定性将导致企业投资减少和金融市场的波动加剧,投资者需密切关注。

国信证券:美国政府停摆导致关键经济数据缺失,这一情况严重削弱了市场评估经济的能力,并给美联储货币政策带来巨大不确定性。若数据长期缺失,美联储在10月底的议息会议前将缺乏核心决策依据,增加政策误判的风险,对全球金融市场产生深远影响。

声明:

- 风险提示:以上内容仅来自互联网,文中内容或观点仅作为原作者或者原网站的观点,不代表本站的任何立场,不构成与本站相关的任何投资建议。在作出任何投资决定前,投资者应根据自身情况考虑投资产品相关的风险因素,并于需要时咨询专业投资顾问意见。本站竭力但不能证实上述内容的真实性、准确性和原创性,对此本站不做任何保证和承诺。

- 本站认真尊重知识产权及您的合法权益,如发现本站内容或相关标识侵犯了您的权益,请您与我们联系删除。

推荐文章: