港币汇率极限穿越:42天见证金融市场风云变幻

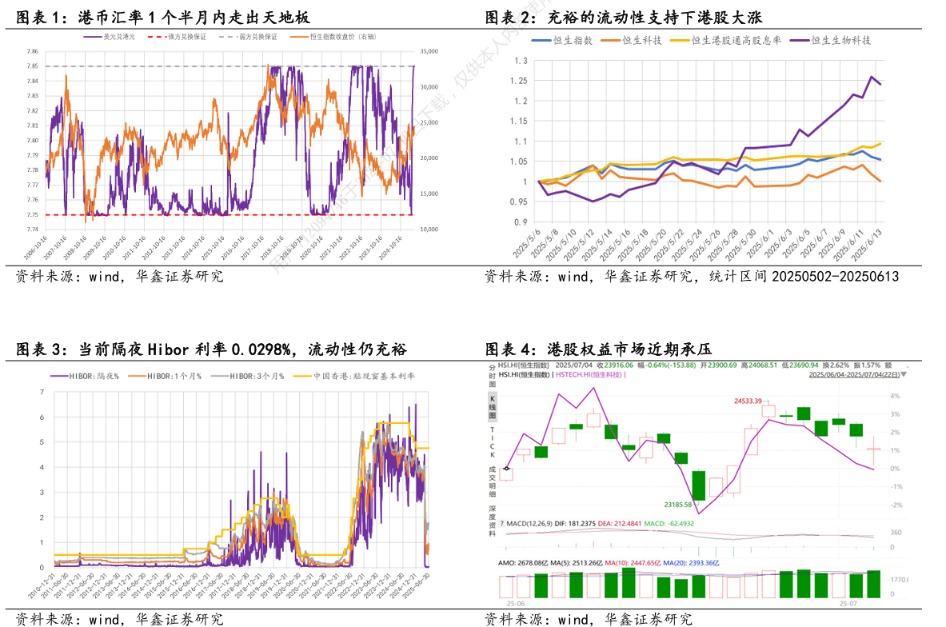

香港金融市场近期见证历史性一幕——港币汇率在短短42天内完成从"强方兑换保证"到"弱方兑换保证"的极限穿越。

5月2日,港币兑美元汇率强势触及7.75的强方兑换保证红线,引发香港金管局紧急入市干预;然而仅一个半月后的6月13日,汇率却急速贬至7.85的弱方保证水平,创下自1983年联系汇率制度建立以来最为迅猛的强弱周期转换。

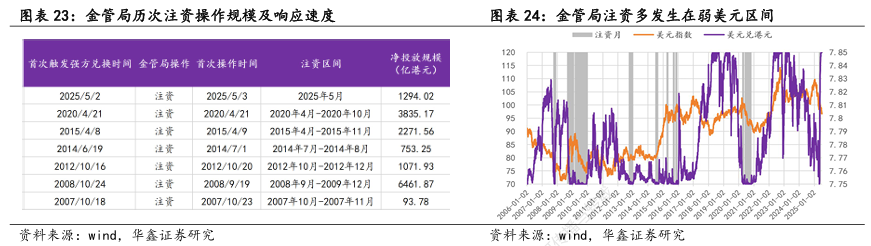

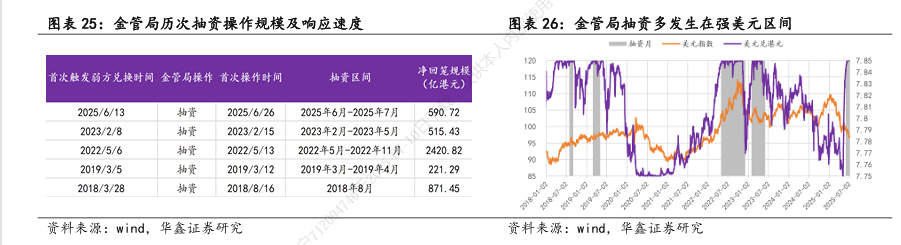

这场汇率"天地板"行情背后,是香港金管局罕见的双向操作:5月初为应对港币强势,三日内向市场注入1294亿港元流动性;6月末又因汇率走弱,两周内回笼590亿港元。对此华鑫证券在其研报中指出,汇率波动原因、联系汇率制度,并展望港股下一步走向。

事件回顾:港币汇率的“过山车”之旅

2025年5月2日,港币汇率强势上穿7.75强方兑换保证,触发金管局紧急行动。5月3日、5日、6日,金管局三天内四次入市承接美元沽盘,累计买入167亿美元、注资1294.02亿港币。

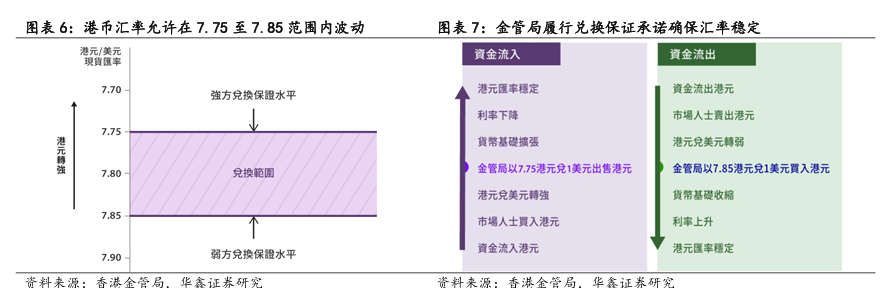

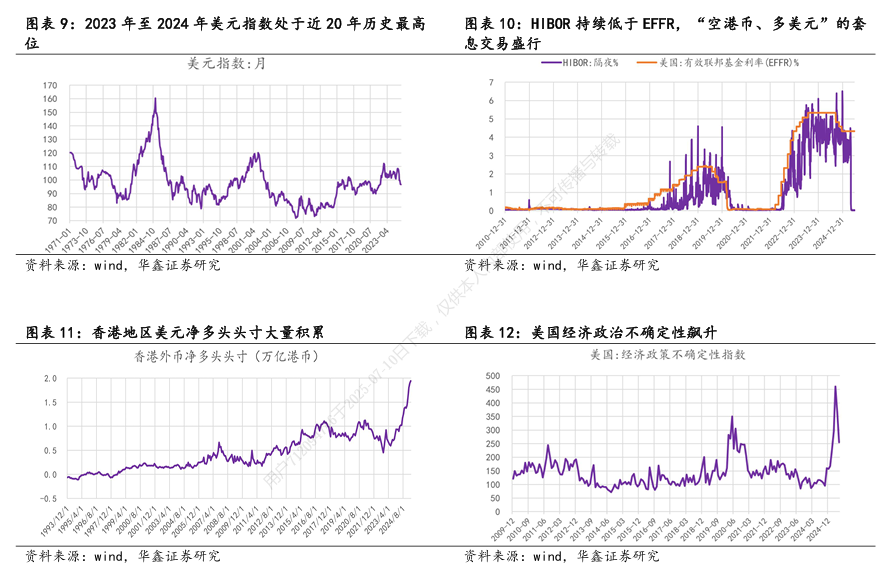

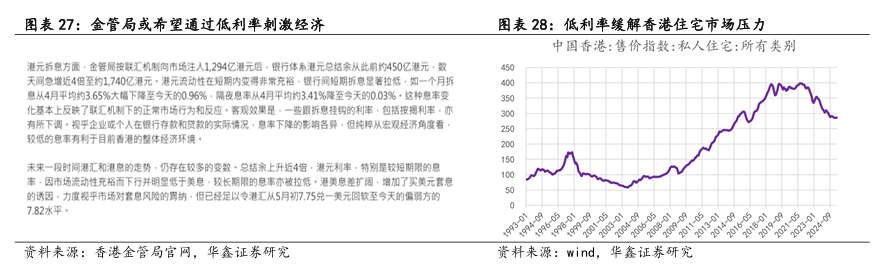

这一“天量放水”瞬间推高市场流动性:隔夜Hibor利率从5月2日的4.3%暴跌至5月9日的0.098%,并持续在零利率附近徘徊。流动性泛滥之下,港股迎来牛市行情,恒生指数、恒生科技、恒生生物科技等指数期间分别大涨8.02%、2.99%和24.60%。

然而,风云突变。6月13日,港币汇率急转直下,触及7.85弱方兑换保证。金管局于6月26日启动流动性回收,两周内四次买入港币、累计回笼590.72亿港元。7月3日,港股核心指数开盘普跌,市场对流动性收紧的担忧升温。

什么是联系汇率机制?

香港自1983年实施联系汇率制度,将港币与美元刚性挂钩。经两次优化,形成1:7.75(强方)和1:7.85(弱方)的兑换保证区间,以1:7.8为中心。核心机制包括:

100%美元储备:发钞行(汇丰、渣打、中银香港)发行港币时,需按7.8汇率向金管局缴纳等值美元购买负债证明书,确保每一港币有足额美元支撑。

兑换保证承诺:当汇率触及7.75或7.85时,金管局被动入市买卖港币,维持汇率稳定。

深层原因:港币需求骤增的三大推手

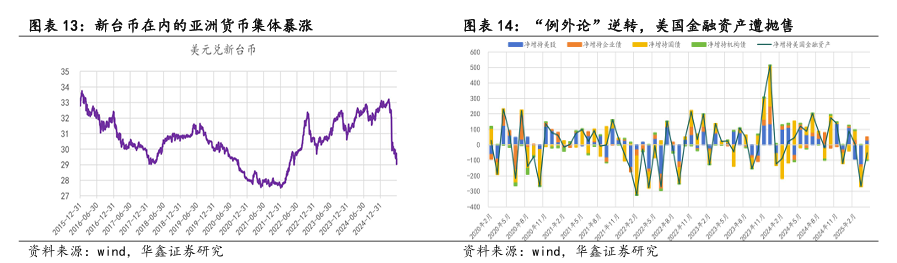

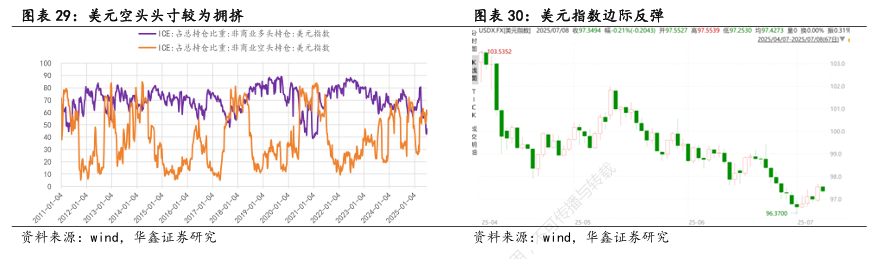

“美国例外论”逆转,套息交易平仓

2022年美联储加息以来,“空港币、多美元”的套息交易盛行——投资者借入低息港币(Hibor持续低于美债收益率),换取高收益美元资产。截至2025年4月底,香港美元净多头头寸高达1.94万亿港币,同比激增94.36%。但特朗普第二任期开启后,对等关税政策加剧不确定性,市场对美元信用及美国财政的担忧升温,“美国例外论”逆转。全球资金回流亚洲市场,港币及新台币等货币集体升值,套息交易平仓引发港币买入狂潮。

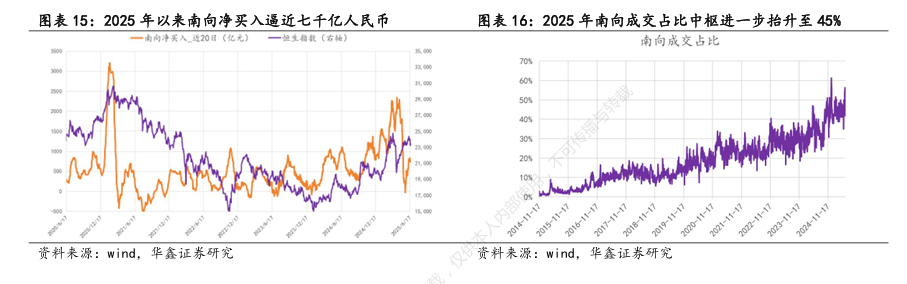

南向资金涌入,换汇需求激增

2025年南向资金加速流入港股,截至6月27日净买入7259.73亿元人民币,成交占比升至45%。3月和4月单月净买入均超1600亿元,港股通系统自动将人民币兑换为港币支付,进一步推高港币需求。

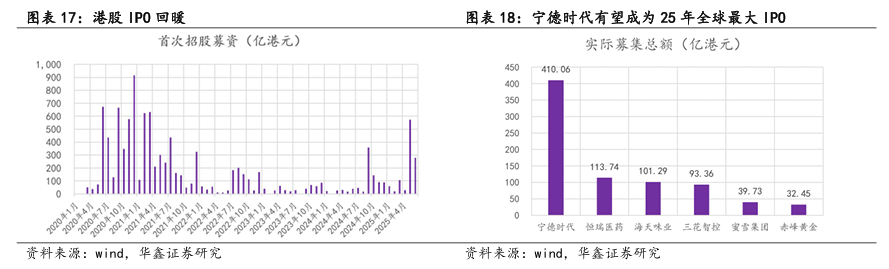

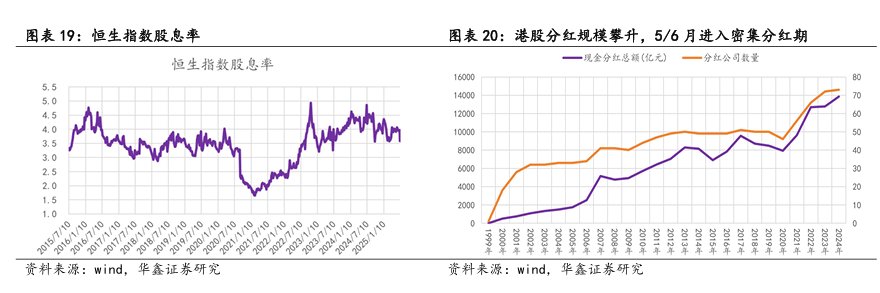

IPO热潮与分红高峰

港股IPO市场异军突起,截至6月30日,43家公司募资1067.13亿港币,远超2024年全年。恒瑞医药(募资113亿港元)和宁德时代(募资410亿港元)登陆港股,叠加5-6月上市公司密集派息,加剧资金紧张。

未来展望:港股市场何去何从

金管局政策倾向宽松

历史数据显示,金管局对强方兑换响应迅速(通常次日干预),但对弱方兑换更谨慎(平均延迟7天)。6月26日回收流动性规模仅为5月注资的十分之一,且官方表态“较低息率有利于香港经济”,暗示未来或维持宽松环境以刺激宏观复苏。

短期风险:美元反弹与市场情绪

7月3日美国非农数据大超预期,7月降息概率归零,9月降息预期动摇。美元空头头寸拥挤,美元指数短期反弹,港币汇率承压。

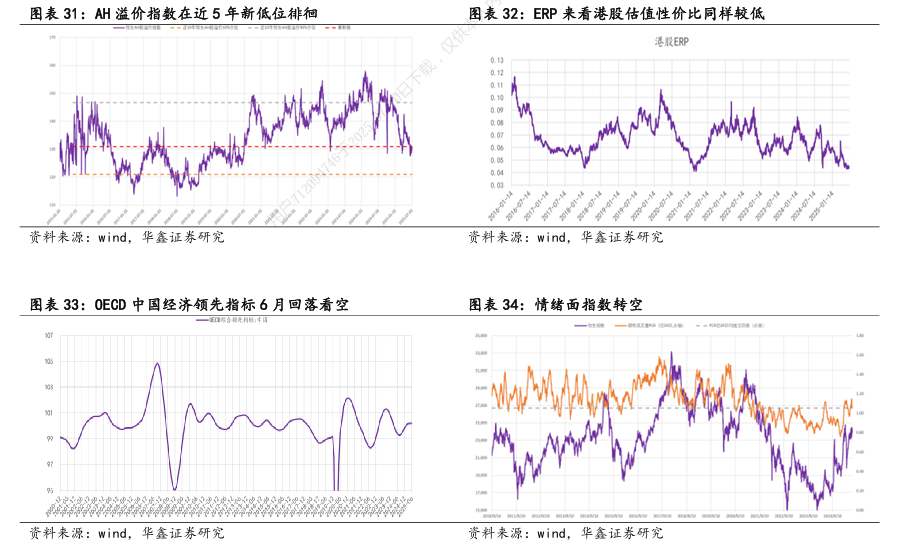

同时,港股基本面转弱:阿里、美团、京东外卖大战拖累科技股,AI叙事降温,恒生科技指数调整。情绪面指标和估值性价比均表明压力较大。

(文章来源:财联社)

声明:

- 风险提示:以上内容仅来自互联网,文中内容或观点仅作为原作者或者原网站的观点,不代表本站的任何立场,不构成与本站相关的任何投资建议。在作出任何投资决定前,投资者应根据自身情况考虑投资产品相关的风险因素,并于需要时咨询专业投资顾问意见。本站竭力但不能证实上述内容的真实性、准确性和原创性,对此本站不做任何保证和承诺。

- 本站认真尊重知识产权及您的合法权益,如发现本站内容或相关标识侵犯了您的权益,请您与我们联系删除。

推荐文章: