豆粕缺乏止跌反弹动力 玉米中期或维持震荡运行

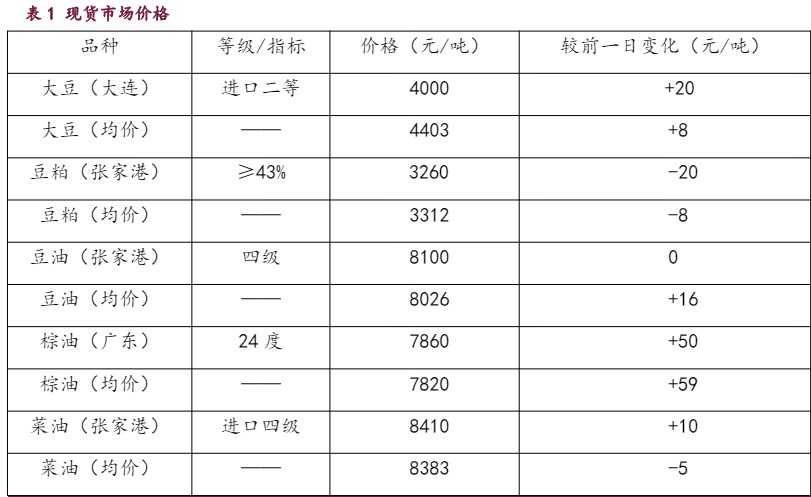

7月15日豆粕继续下挫,截至收盘M2409合约报收3105元/吨,收涨-1.93%。

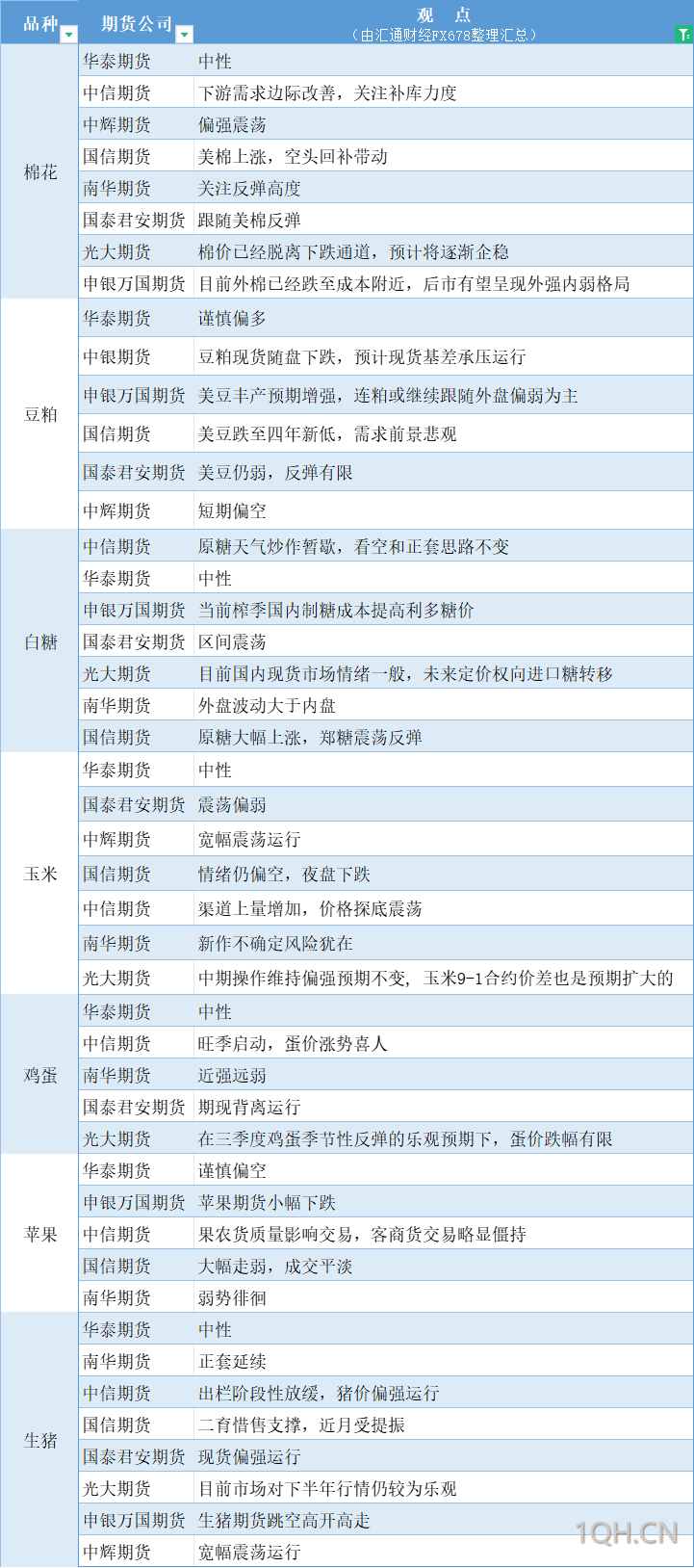

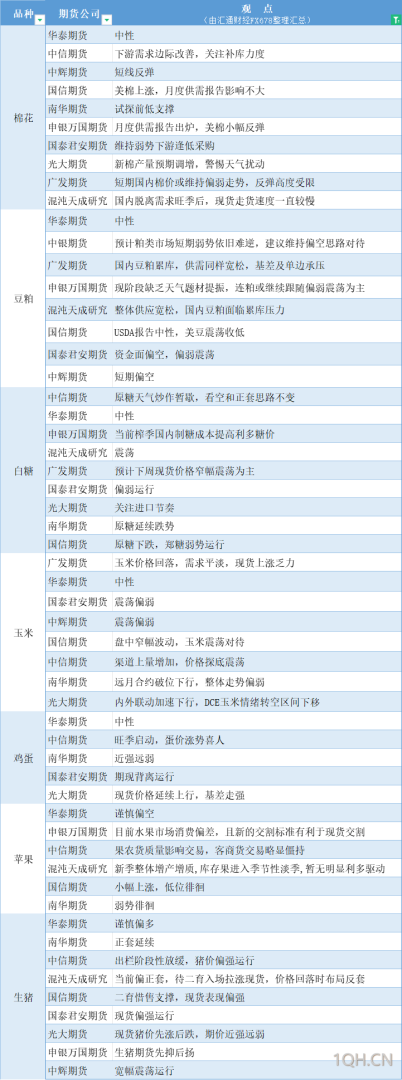

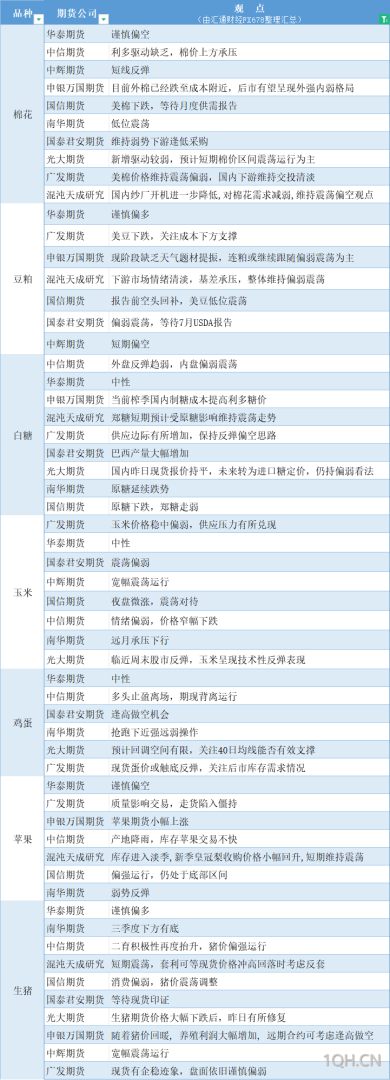

期货公司观点汇总一张图:7月16日农产品(棉花、豆粕、白糖、玉米、鸡蛋、生猪等)

棉花:棉价已经脱离下跌通道,预计将逐渐企稳;豆粕:豆粕现货随盘下跌,预计现货基差承压运行;白糖:原糖大幅上涨,郑糖震荡反弹;苹果:大幅走弱,成交平淡;生猪:出栏阶段性放缓,猪价偏强运行。

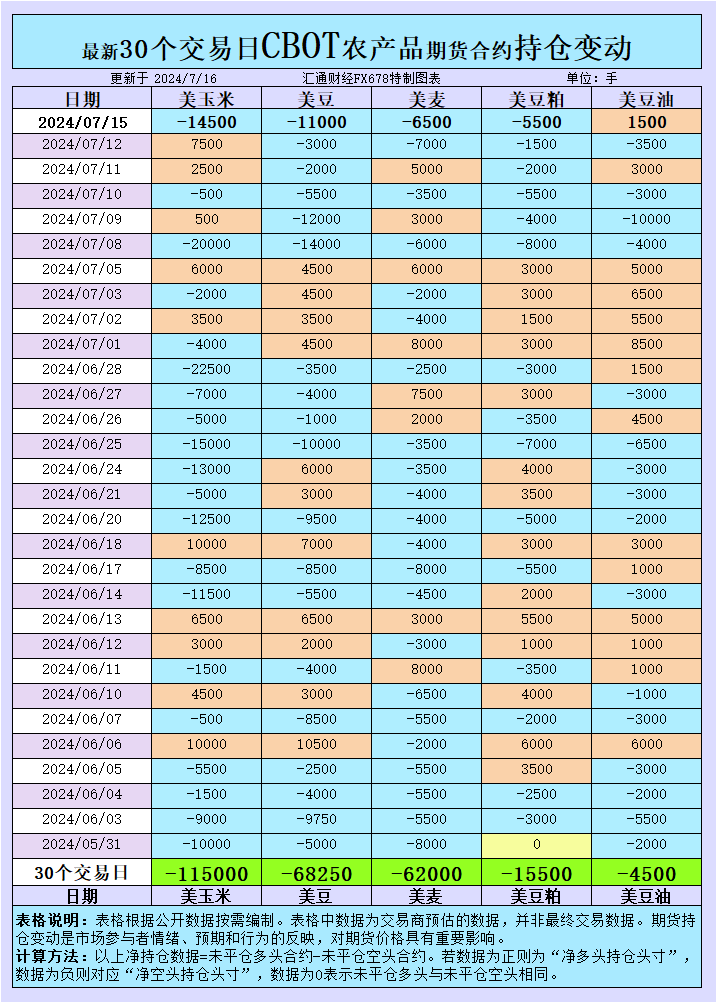

CBOT持仓:大豆和小麦价格小幅回升,玉米和豆粕承压,豆油多头情绪增强

CBOT持仓变动显示市场情绪复杂,大豆和小麦价格经历波动后小幅回升,玉米和豆粕则继续承压。本文深入分析最新市场动态,为投资者提供务实的交易视角。

7月16日豆粕期货行情走势分析

7月16日,截止发稿,豆粕主力合约暂报3095.00元/吨,跌幅0.86%。据统计,多数期货公司预计豆粕走势延续下跌。

7月15日豆粕期货持仓龙虎榜分析:空方离场情绪高涨

7月15日,据前20名期货公司持仓数据来看:豆粕期货主力合约多单持仓962,397手,空单持仓1,097,245手,净持仓为-134848手,处于净空头状态。

7月15日收盘豆粕期货资金流出1.14亿元

豆粕期货盘面情况:7月15日,豆粕期货主力合约收跌2.60%至3105.0元,当日最高价报3176.0元,最低价报3091.0元,持仓量:-14800手至1554110手。

期货公司观点汇总一张图:7月15日农产品(棉花、豆粕、白糖、玉米、鸡蛋、生猪等)

棉花:短期国内棉价或维持偏弱走势,反弹高度受限;豆粕:现阶段缺乏天气题材提振,连粕或继续跟随偏弱震荡为主;白糖:预计下周现货价格窄幅震荡为;苹果:新季整体增产增质,库存果进入季节性淡季,暂无明显利多驱动;生猪:现货猪价先涨后跌

供给压力与成本下滑形成利空叠加 豆粕价格震荡偏空

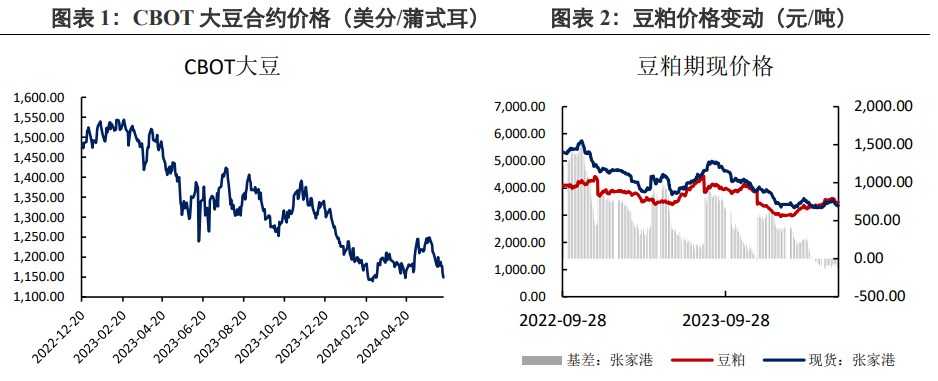

国际市场, CBOT 大豆期货周四止跌企稳,交易商称,周五美国农业部月度供需报告出炉前市场出现空头回补。

7月15日豆粕期货行情走势分析

7月15日,截止发稿,豆粕主力合约暂报3105.00元/吨,跌幅2.60%。据统计,多数期货公司预计豆粕维持偏弱震荡。

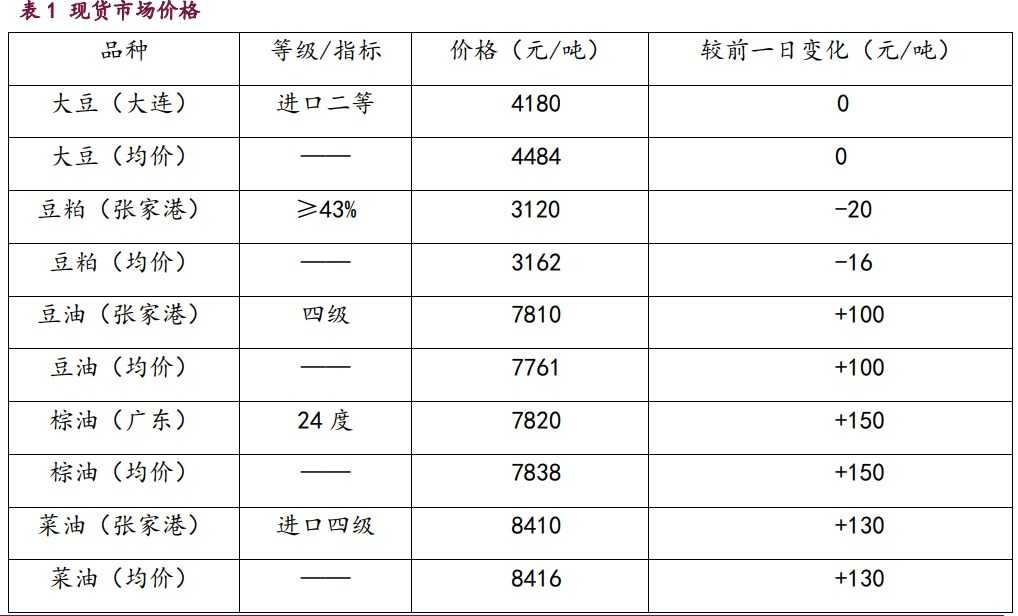

豆粕供应压力持续增加 棕榈油终端需求维持清淡

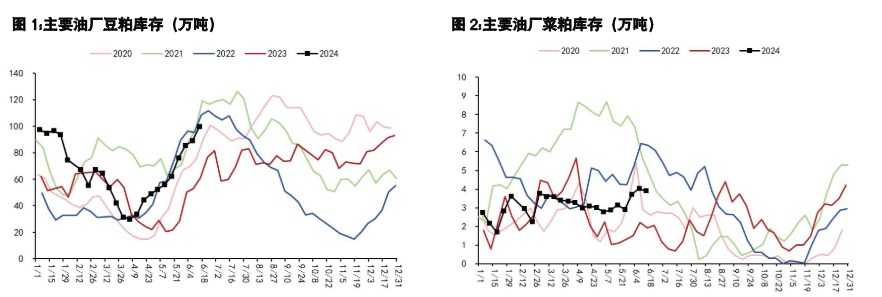

面对近月庞大的巴西大豆集中到港,上游压力难以有效被消化,豆粕供应压力持续增加。

油脂油料市场情绪偏弱 豆粕期价偏空运行为主

7月12日,国内期市主力油脂油料板块涨跌参半。其中,豆粕期货主力合约开盘报3201.00元/吨,截至发稿,豆粕主力盘中最高触及3206.00元/吨,最低下探3172.00元/吨,暂报3177.00元/吨。

期货公司观点汇总一张图:7月12日农产品(棉花、豆粕、白糖、玉米、鸡蛋、生猪等)

棉花:目前外棉已经跌至成本附近,后市有望呈现外强内弱格局;豆粕:现阶段缺乏天气题材提振,连粕或继续跟随偏弱震荡为主;白糖:郑糖短期预计受原糖影响维持震荡走势;苹果:库存进入淡季,新季皇冠梨收购价格小幅回升,短期维持震荡;生

内外盘利空叠加 豆粕价格或持续回落

美豆优良率上调至 68%,高于市场预期水平,部分地区大豆进入开花结荚期,整体生长情况良好,同样高于市场预期,美豆丰产情绪强化。

豆粕暂无明显的趋势性方向 国内基本面较为宽松

豆粕09合约短期预计在3100-3400宽幅震荡,暂无明显的趋势性方向。若美豆主产州风调雨顺,那么连粕仍将偏弱,若天气升水炒作那么连粕或跟涨美豆但受制于偏宽松的基本面情况,连粕也将弱于美豆。暂时观望为主,不建议追空。

螺纹钢盘面跌破技术性支撑 豆粕提货需求一般

据钢联最新数据显示,螺纹钢周度产量明显回升,表观消费量保持稳定,库存重回累库态势。

豆粕具备反弹的潜力 棕榈油增产季累库预期较大

美豆产区生长形势良好,24/25 年度南北美供应压力预计较大,中期偏空,国内大豆到港压榨高峰叠加,美豆及豆粕均出现明显回落。

豆粕库存增加压制价格走低 油脂短期走势趋于震荡

国内豆粕走势疲软,在昨日油脂类反弹下也难以提振,弱势整理很明显,国内豆粕基差走弱以及库存增加压制价格走低。

豆粕驱动逻辑仍来自于供应端 油脂短期调整空间或将受限

在美国农业部报告下调美国作物评级后,市场关注焦点依然集中在作物产区的天气形势之上。国内豆粕现货市场总体走势弱于盘面,国内供强需弱的格局仍在持续。

下游企业维持刚性补货 豆粕库存或面临胀库现象

6月19日,豆粕期货今日开盘报3370元/吨,盘中最高触及3382元/吨,最低下探3353元/吨;截止发稿,豆粕主力现报3372元/吨,涨幅0.03%。

豆粕库存面临持续累库压力 油脂流动性或有边际性改善

当前美国核心经济动能依然稳健,尚未出现显著下行的迹象,劳动力市场也未出现明显降温。

豆粕跟随外盘变动 价格延续震荡运行

CBOT大豆承压运行。USDSA报告影响有限,全球大豆供应宽松预期未发生变化,大豆缺乏题材驱动,大豆在 1170 附近震荡运行。

螺纹钢盘面面临技术性支撑 棕榈油出口数据较好

据钢联最新数据显示,螺纹钢周度产量小幅回落,表观消费量连续下滑,当前需求已无法覆盖产量,库存拐点出现。

豆粕高产量限制价格反弹幅度 油脂价格仍处宽幅震荡

周四,CBOT大豆期货收盘上涨,其中基准期约收高1.9%,因为巴西颁布新的税收抵免政策,有助于提振美国出口销售前景,空头回补活跃。

豆粕下游企业维持刚性补货 玉米种植期开始炒作天气

供应端方面,随着南美大豆集中上市,国内进口大豆到港量将于二季度迎来阶段性高峰。

本周焦点