A股利好!增量资金来了 市值管理新规引发关注

本周,第二批中证A500ETF陆续结束募集,同时广发中证A500ETF、易方达中证A500ETF相继上市,中证A500ETF规模将迎来大扩容。场外方面,11月18日,中国证券报记者从业内获悉,广发基金、富国基金、中欧基金、银河基金、博道基金、贝莱德基金、申万菱信基金等上报的中证A500指数增强基金已正式获批,这也是继首批4只后,第二批获批的场外品种。

中证A500相关基金规模突破2200亿元 引导资金向“新”集聚

持续火热的中证A500指数又迎新产品上市。11月18日,广发中证A500ETF正式上市,易方达中证A500ETF则定于11月19日上市交易。这是全市场第二批中证A500ETF中,率先上市的3只产品,其中包括已于11月15日上市的华夏中证A500ETF。

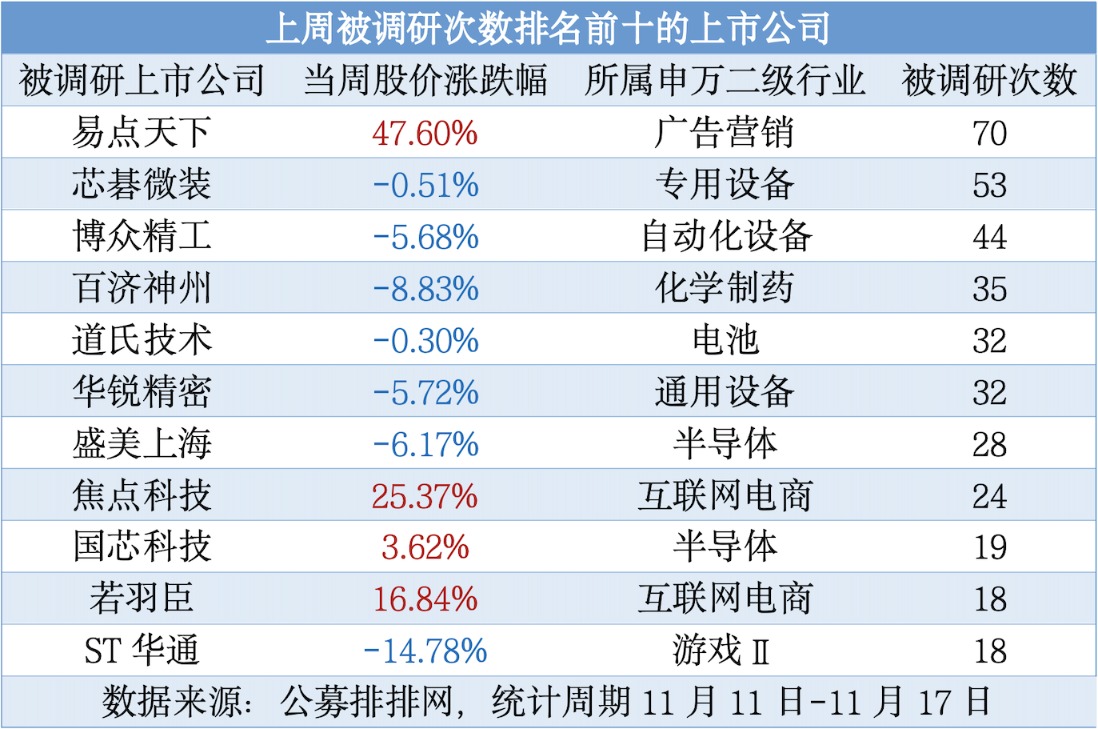

上周公募机构调研近千次 电池等行业受青睐

公募排排网数据显示,上周(11月11日至11月17日)共有134家公募机构参与了A股上市公司调研活动,覆盖62个申万二级行业,合计调研次数达925次,环比此前一周基本持平。上周,公募机构参与到156家A股上市公司进行调研,105家被公募机构调研不少于2次,其中8家被调研不少于20次。易点天下上周被调研70次居首,股价周涨幅47.60%。

债市呈现震荡偏强态势 中长债基金业绩偏好 需关注利率债供给变化

上周,债市整体呈现震荡走势,资金面也在周内出现较大起伏,不过,整体偏强格局未发生变化。从基金投资角度来看,中长债基金业绩偏好,整体平均收益率好于短债基金。基于年内剩余时间中的货币政策预期出现分歧,市场对于接下来债券供给有一定不确定性,尤其提防利率债供给,因此,需要关注信用利差的波动以调整投资策略。

ETF今日收评 | 基建、煤炭等ETF涨超2%,游戏动漫ETF跌逾8%

市场全天冲高回落,创业板指领跌。盘面上,破净股逆势爆发,钢铁、银行、中字头等多个方向走强。石墨电极概念股开盘大涨,低空经济概念股尾盘异动。下跌方面,AI应用方向集体调整。全市场超4100只个股下跌。ETF涨跌幅方面,基建、煤炭等ETF涨超2%。

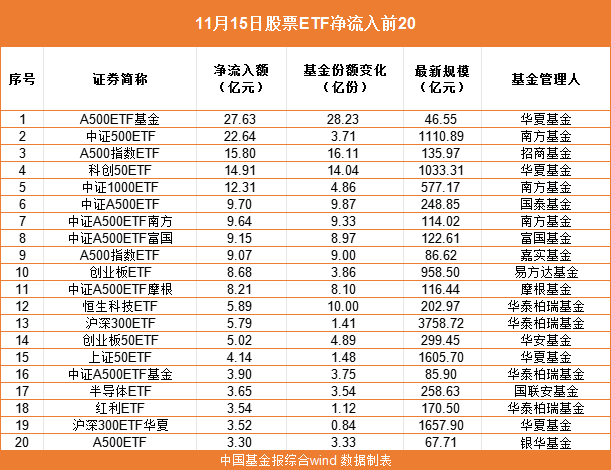

中证A500产品规模已近2100亿 上周ETF流入超200亿

数据显示,截至11月15日,与中证A500指数挂钩的56只基金产品总规模为2082亿元,创下指数相关产品规模增长最快纪录。其中,首批10只中证A500ETF规模达1201亿元。而此时距离9月23日正式发布中证A500指数尚不足两月。国元证券研报表示,11月11日至15日当周,宽基ETF配置偏好从沪深300转向A500,中证A500ETF持续流入超200亿元。

全球股票基金资金流入创十年新高 “股强债弱”背后什么逻辑?

近期全球资金流动呈现出“股强债弱”的特征,股票市场吸引了大量资金,特别是美国和欧洲市场。避险资产如贵金属、政府债券则明显失宠。根据伦敦证券交易所集团(LSEG)旗下理柏的数据,截至11月13日的一周内,全球股票基金吸引了高达493亿美元的资金净流入,创下2014年以来的最高单周流入纪录。其中,美国股票基金表现尤为强劲,吸引了373.7亿美元资金,创下十年来最高水平。

权益市场回暖 哪家基金公司产品看点多?

9月下旬以来,一揽子增量政策的陆续落地,推动A股走出了一波超预期的反转行情。而受此提振,市场风险偏好与流动性的攀升,让权益类基金的盈利效应也显著增强。数据统计,截至2024年三季度末,公募基金市场的整体规模实现了稳健增长,总规模超过32万亿元,年内第五次创下历史新高,其中权益类基金规模同比增长13354亿元。

行情震荡加剧 资金反复“搬家”!“固收+”如何应对?

9月23日以来,主动权益市场大幅升温,同期主打稳健的“固收+”类产品业绩也不遑多让,多只基金取得超过20%的涨幅,这部分产品大多持有较高的权益类资产,包括股票与可转债等。但盈亏同源,高弹性同样意味着下跌行情里有较大的回撤幅度。且在反弹之余,超过七成的“固收+”基金在三季度内因各种因素遭遇投资者净赎回。

本周焦点